Диверсификация портфеля

Канадская Africa Oil Corporation - нефтяная долгосрочная идея ( при условиях). Компания с малой капитализацией и некоторыми катализаторами роста на 2021

- 24 декабря 2020, 20:19

- |

Africa Oil Corporation — компания с малой капитализацией и множеством катализаторов роста на 2021

Чтение докладов Всемирного Банка об обремененных последствиями ковида экономиках мне особенно запомнилось негативными прогнозами крупнейшей африканской экономике — Нигерии. Нефтеностная страна, обремененная этим ресурсным проклятием, регулярно испытывала трудности, но проблемы развития региона так заинтересовали, что после пришлось шлифовать чтение аналитики даже чем-то художественным (кстати, очень неплохой роман “Рыбаки” Чигози Обиома с разворотом событий в Нигерии). Однако, самым важным вышел поиск привлекательных для инвестиций и долгосрочного роста компаний, работающих с нигерийской нефтью. Выборка получилась необычная, но вот начать стоит с небольшой канадской компании.

Africa Oil Corporation — небольшая нефтяная компания с рыночной капитализацией чуть более 400$ млн. Несмотря на малый размер, компания действует как устоявшийся нефтяной холдинг с хорошо распределенным портфелем энергетических активов. За 2020 год фирма добилась значительного денежного потома благодаря диверсификации добычи по странам, и, как мне кажется, у нее есть значимый потенциал денежного потока в ближайшие годы.

( Читать дальше )

- комментировать

- 287

- Комментарии ( 2 )

Диверсификация инвестиционного портфеля. Почему важно вкладывать в разные активы?

- 20 декабря 2020, 14:29

- |

"Покупай когда все продают, продавай когда все покупают" (с) или почему я диверсифицирую.

- 13 августа 2020, 19:54

- |

И Чёрт побери… он прав на все 100.

Если ты выбираешь акцию, которой планируешь владеть не менее 10 лет, то ВСЕГДА имеет смысл покупать её при просадках.

УФ выбирает акции — анализируя состояние каждого предприятия. И тратит на это не мало времени...

Он молодец. Лучше Него в инвестициях пока нет НИКОГО.

Но как же быть нам? Простым смертным? Без высшего фин образования?

Я всё таки предлагаю поступать следующим принципом:

1. Выбрать бумаги — в которые Вы хотите инвестировать — пусть это будет ETF на индекс ММВБ — например FXRL.

2. Определить принципы докупки данного ETF. Это может быть падение на 10% или к уровню фибо. Вариантов МНОЖЕСТВА.

3. При просадке ДОКУПАТЬ...

4. Работать официально, что бы получать возврат подоходного налога.

5. Открыть ИИС.

6. Получать возврат подоходного налога.

И поверьте — через 20-30 лет — вас ждёт хорошая кубышка.

Как сократить валютный риск портфеля?

- 05 августа 2020, 11:55

- |

Если вы хотите диверсифицировать портфель по странам, то должны учитывать валютный риск. Этот риск возникает, когда вы приобретаете активы, торгующиеся в валюте, отличной от валюты покупки. О том, как сократить такой риск, поговорим в данном видео. Подробно весь алгоритм описан на блоге: https://mindspace.ru/47575-kak-sokratit-valyutnyj-risk-portfelya/

Подписывайтесь, чтобы быть в курсе:

Блог Mindspace.ru: https://mindspace.ru/

Instragam: https://www.instagram.com/oxanagafaiti/

Telegram: Mindspace_ru

Сколько компаний необходимо держать в диверсифицированном портфеле?

- 16 июля 2020, 17:09

- |

Сколько компаний необходимо для грамотной диверсификации портфеля при долгосрочном инвестировании?

Ответ здесь один.

Не более 20-30 акций из разных секторов экономики, стран, соотвествующих разным экономическим циклам.

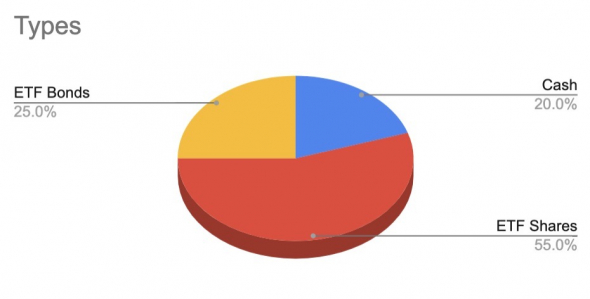

Итого каждая будет занимать 3-7% от вашего портфеля. При этом желательно оставлять кеш, но не обязательно в деньгах, это также могут быть короткие облигации со сроком погашения 2-3 года.

Кто покупает больше 30 компаний в 💼 портфель, либо маскирует свою безграмотность, в чем нет ничего ужасного, но тогда лучше возьмите ETF, если вы плохо разбираетесь в рынке, там за вас все сбалансировано, либо пытается вас обмануть, показывая сколько много он заработал на одной акции с долей 0,5% в портфеле. Смотрите! Целых 15% доходности! Забывая упомянуть, что 15% от 0,5%.

Человек, который понимает, что он делает, в диверсификации не нуждается. «Диверсификация — это защита от глупости. Она не имеет большого значения для тех, кто знает, что делает, — утверждает Баффет, ссылаясь на Кейнса: — Кейнс, в сущности, сказал: не пытайтесь вычислить, что делает рынок.

( Читать дальше )

Акции второго эшелона | Плюсы и минусы | Признаки акций второго эшелона

- 07 июня 2020, 11:48

- |

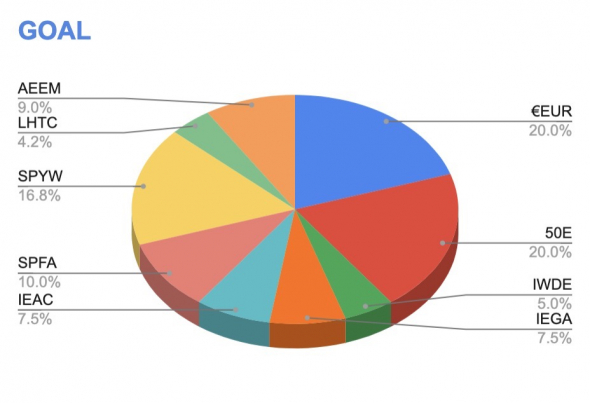

ETF в EUR

- 04 апреля 2020, 22:17

- |

На текущий момент, наковырял вот такую структуру:

( Читать дальше )

Мой портфель к старости.

- 16 февраля 2020, 17:28

- |

Аргументировано на тему диверсификации

- 21 января 2020, 05:47

- |

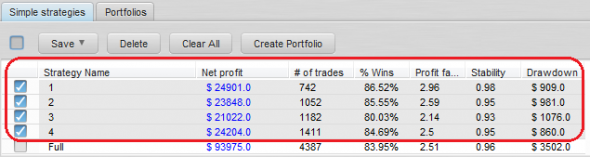

Будем оценивать влияние портфеля ТС на максимальную просадку.

И объединил их в один портфель с одинаковыми весами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал