Детский мир

Акции Детского мира выглядят привлекательными для покупки - Русс-Инвест

- 15 июля 2021, 22:18

- |

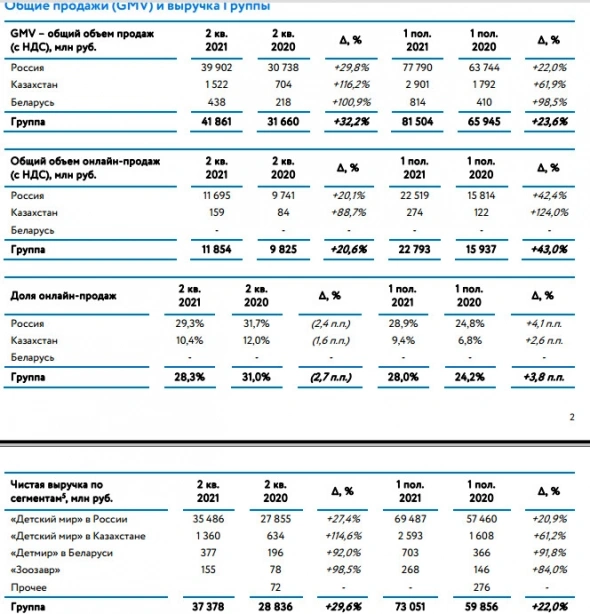

Общий объем онлайн-продаж в России во 2 квартале вырос на 20,1% относительно 2020 года, до 11,7 млрд. руб.; доля онлайн-продаж составила 29,3%. За 6 месяцев 2021 года онлайн-продажи в России увеличились на 42,4%, до 22,5млрд. руб.; доля онлайн-продаж составила 28,9%.

Напомним, что «Детский мир» нарастил выручку за прошлый год на 11%. В 1 квартале 2021 года она увеличилась на 15% по сравнению с тем же периодом 2020 года. Повышенный внутренний спрос на рынке, который будет сохраняться и дальше окажет благоприятный эффект и на размер будущих выплат. Компания прогнозирует дивиденды на уровне 100% от чистой прибыли. Дивидендная доходность в 2021 году может составить порядка 9%. С фундаментальной точки зрения, акции компании выглядят весьма привлекательно для покупки. Что касается технической картины, то в краткосрочном плане вероятна локальная коррекция в ценовой диапазон 133,5-134. Ближайшими уровнями сопротивления выступают 150,2, 155,5; поддержкой – 140,5, 133,5.Колесников Евгений

ИК «РУСС-ИНВЕСТ»

- комментировать

- Комментарии ( 0 )

Продажи Детского мира в 1 п/г выросли на 23,6%

- 15 июля 2021, 09:50

- |

Основные показатели второго квартала 2021 года

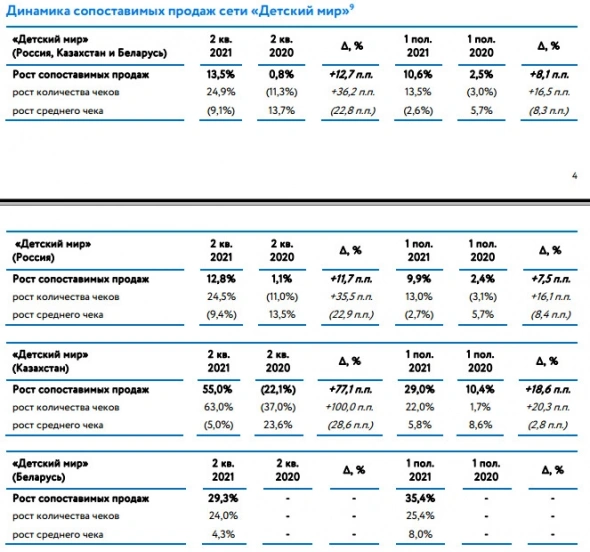

- Общий объем продаж Группы (GMV) увеличился на 32,2% до 41,9 млрд руб. (с НДС).

- Общий объем онлайн-продаж в России вырос на 20,1% до 11,7 млрд руб. (с НДС):

- доля онлайн-продаж составила 29,3%.

- Объем продаж собственных торговых марок и прямого импорта в России вырос на 31,2%, составив 48,0% от общих продаж (+1,2 п.п. год к году).

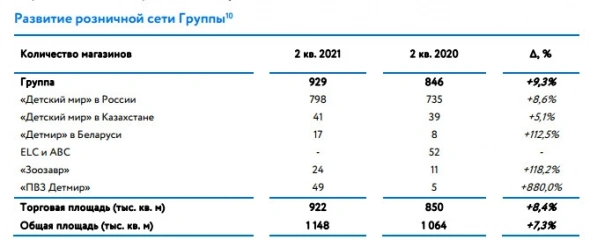

- Компания открыла 49 новых магазинов: 19 магазинов сети «Детский мир», 27 магазинов сети «ПВЗ Детмир» и 3 магазина сети «Зоозавр».

- Общее количество магазинов Группы составило 929 магазинов (+9,3% год к году) в 378 городах и населенных пунктах России, Казахстана и Беларуси.

- Торговая площадь магазинов Группы увеличилась на 8,4% до 922 тыс. кв. м.; общая площадь магазинов составила 1 148 тыс. кв. м.

Основные показатели первого полугодия 2021 года

- Общий объем продаж Группы (GMV) увеличился на 23,6% до 81,5 млрд руб. (с НДС).

- Общий объем онлайн-продаж в России вырос на 42,4% до 22,5 млрд руб. (с НДС):

- доля онлайн-продаж составила 28,9%.

- Объем продаж собственных торговых марок и прямого импорта в России вырос на 25,3%, составив 44,3% от общих продаж (+1,5 п.п. год к году).

- Компания открыла 61 новый магазин: 27 магазинов сети «Детский мир», 29 магазинов сети «ПВЗ Детмир» и 5 магазинов сети «Зоозавр».

- Количество партнерских пунктов выдачи заказов и постаматов с начала 2021 года выросло в 3,5 раза до 20,8 тыс.

- Общий размер складской площади составил 146 тыс. кв. м.

Мы также ожидаем существенное увеличение операционной прибыли (скорр. EBITDA): не менее 25% по итогам периода.

Для реализации амбициозных задач наша команда планирует ускорить развитие бренда «Зоозавр» на рынке зоотоваров и искать новые направления для роста.

Продажи «Детского мира» выросли почти на треть во втором квартале — Детский мир — Корпоративный сайт (detmir.ru)

Усиленные Инвестиции: обзор за 02 - 09 июля

- 12 июля 2021, 20:43

- |

Портфель вырос на 1.3% с учетом дивидендной отсечки по Детскому миру (+1.5% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи -0.3%

Evraz +3.5% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 10.1% от совокупного

По основным компаниям изменения: Русагро +5.0%, ММК +1.8%, Полиметалл +0.4%, НЛМК +1.8%, Акрон +0.6%, Фосагро +1.4%, Северсталь +3.2%, Газпром нефть -1.6%, QIWI -2.3%, Магнит +1.4%, М.Видео -2.2%, Мать и дитя -6.2%, Детский мир -0.9 (с учетом дивидендной отсечки), Газпром +3.4%

( Читать дальше )

⚡️DSKY: В пятницу 16 июля в 17:00мск состоится #smartlabonline c компанией Детский Мир

- 12 июля 2021, 17:07

- |

В ходе смартлабонлайна топ-менеджмент компании «Детский Мир» прокомментирует операционные результаты компании за 2 квартал и ответит на ваши вопросы.

Участники диалога: CEO Мария Давыдова и Директор по стратегии и связям с инвесторами — Сергей Левицкий.

Подписывайтесь на трансляцию, чтобы не забыть: https://youtu.be/m7UW9Z4HP1g

Детский Мир - Как быстро закроется гэп

- 07 июля 2021, 01:39

- |

Акции Детского мира в среду, 7 июля, последний день торгуются с дивидендами. Акционеры получат 6,07 руб. на одну акцию, что предполагает доходность около 4%.

Можно ожидать довольно быстрого закрытия дивидендного гэпа. При спокойном внешнем фоне на это может потребоваться 1–6 недель. Позитивным драйвером для восстановления котировок должны стать: выплаты за 9 месяцев 2021г. и ожидания роста выплат по итогам 2021 г.

Подробнее в источнике:

bcs-express.ru/novosti-i-analitika/kak-bystro-zakroetsia-dividendnyi-gep-v-aktsiiakh-detskogo-mira

АФК Система и ее "денежная корова"

- 06 июля 2021, 21:27

- |

Бумаги АФК Система весь 2020 год росли на позитивных новостях об IPO Ozon и Сегежи. Начиная с апреля акции компании потеряли больше 18%. Причиной тому стала слабая отчетность по году и желание инвесторов зафиксировать накопившуюся прибыль. Удастся ли на этой фиксации немного прикупить классный актив, узнаете в статье ⬇️

Система удачно стартовала в 2021 году. Консолидированная выручка за первый квартал увеличилась на 8,4% до 171,5 млрд рублей. Рост был заметен почти во всех сегментах. МТС и Степь — потенциальный новичок на бирже, больше других прибавляют в выручке. БЭСК показывает снижение. У Ozon растет выручка трехзначными темпами, а вот с прибылью проблема. Ее просто нет. Но это мы уже разбирали отдельно.

Операционные расходы остались на уровне прошлого года, а вот финансовые расходы на обслуживание долга, к слову большого, сократились на 9,7%. Курсовые разницы уже не оказывают негативного влияния в 2021 году, поэтому Системе удалось показать чистую прибыль в размере 5,8 млрд рублей, против убытка годом ранее.

( Читать дальше )

Санкт-Петербургская биржа допустила к торгам с 29 июня акции Татнефть, Полюс, ПИК, АФК Система, Детский мир, ФосАгро и ЛСР

- 29 июня 2021, 08:31

- |

Сведения о включении ценных бумаг ПАО «Татнефть» им. В.Д. Шашина, ПАО «Полюс», ПАО «ПИК СЗ», ПАО АФК «Система», ПАО «Детский мир», ПАО «ФосАгро» и ПАО «Группа ЛСР» в Список / ПАО Санкт-Петербургская биржа (spbexchange.ru)

Ключевым риском для Детского мира будет конкуренция со стороны Wildberries и Ozon - Sberbank CIB

- 25 июня 2021, 17:29

- |

Достойные финансовые показатели на фоне замедления на рынке. Несмотря на то что рынок детских товаров в 2020 году сократился на 1%, и мы прогнозируем, что в 2021-2023 годах он будет ежегодно расти в среднем всего на 1%, компании удалось добиться роста выручки на 11% в 2020 году и на 15% в 1К21 по сравнению с 1К20. Операционная эффективность также улучшилась, в результате чего рентабельность по EBITDA (МСФО 17) составила 11,4% в 2020 году (повысившись на 0,6 п. п. за год), а в 1К21 достигла рекордных для этого периода 7,9% (годовой рост на 1,7 п. п.), превзойдя наши ожидания. Онлайн-продажи становятся основным фактором роста, и мы ожидаем, что их вклад еще больше вырастет во 2К21. По нашим оценкам, годовые темпы роста совокупной выручки должны превысить 25%.

Сделка с Altus Capital была закрыта в июне. Altus Capital (через Gulf Investment Ltd) увеличила долю в капитале Детского мира до 29,99%, уточнив, что останется инвестором компании в среднесрочной перспективе. Мы ожидаем, что теперь котировки Детского мира будут в большей степени зависеть от финансовых и операционных показателей, а не от процедур, связанных с продажей акций.

Мы повысили наши прогнозы и изменили рекомендацию на ПОКУПАТЬ. Мы учли результаты за 1К21 и сокращение операционных расходов в оценочной модели, в результате чего прогноз по EBITDA был повышен на 14% на 2021 год и на 12% на 2022 год. Мы повысили целевую цену до 180 руб. за акцию и рекомендацию до ПОКУПАТЬ. Акции компании торгуются с коэффициентом «стоимость предприятия/EBITDA 2021о» на уровне 6,1, что ниже, чем у аналогов на развивающихся и развитых рынках, несмотря на то что у Детского мира очень высокая доходность на вложенный капитал. По нашим оценкам, у Детского мира ROIC в 2021-2024 годах будет на уровне 40%, а у мировых аналогов — в среднем 15%. Мы закладываем в модель коэффициент дивидендных выплат на уровне 100% чистой прибыли, в соответствии с прогнозами компании, и дивидендную доходность в 2021 году на уровне 9%.

Позитивные факторы по-прежнему актуальны. В ключевом для компании сегменте товаров для детей темпы роста выручки превышают 10% — такую динамику обеспечивает развитие онлайн-торговли. Кроме того, на бизнес компании положительно влияют новые проекты («Зоозавр» и «ПВЗ Детмир»), с учетом которых, по нашим оценкам, рост консолидированной выручки составит в среднем на 17% ежегодно до 2023 года включительно при сопоставимой динамике свободных денежных потоков и дивидендов. Компания ставит перед собой более амбициозные цели: к 2024 году она намерена удвоить выручку (при средних темпах роста 20% в 2020-2024 годах), причем 45% этого показателя должны обеспечить онлайн-продажи.

Особого внимания требует конкуренция со стороны маркетплейсов. На наш взгляд, ключевым фактором риска с точки зрения перспектив роста для Детского мира будет конкуренция со стороны Wildberries и Ozon. Совокупная доля этих маркетплейсов на российском рынке уже достигла 13%, при этом они работают по модели 3P (продажи сторонних продавцов). На наш взгляд, подход Детского мира, который сочетает как модель 1P, так и 3P, в нынешней экономической ситуации оказался более устойчивым, поэтому мы ожидаем, что выручка Детского мира продолжит динамично расти во всех форматах, включая зоомагазины, небольшие торговые точки и маркетплейс.Красноперов Михаил

Мельникова Людмила

Sberbank CIB

Пятёрочка начнет выдавать заказы Детского мира

- 24 июня 2021, 10:26

- |

Теперь заказ, оформленный на онлайн-платформе detmir.ru или в мобильном приложении «Детмир», можно забрать в ближайшем пункте выдачи 5Post, расположенном в магазинах «Пятёрочка».

corp.detmir.ru/press-centre/news/zakazy-detskogo-mira-teper-mozhno-zabrat-v-pyatyorochke/

Усиленные Инвестиции: обзор за 04 - 11 июня

- 14 июня 2021, 12:52

- |

Портфель вырос на 2.8% (+2.2% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи +0.9%

Evraz -3.1% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 10.2% от совокупного

По основным компаниям изменения: Русагро +4.9%, ММК +5.6%, Полиметалл -2.9%, НЛМК +3.4%, Акрон -1.1%, Фосагро +5.7%, Северсталь +5.3%, Газпром нефть -0.6%, QIWI +1.0%, Магнит -0.7%, М.Видео -1.1%, Мать и дитя +2.5%, Детский мир -2.6%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал