ДЭНИ КОЛЛ облигации

Анализ дальнейшей судьбы облигаций Дэни Колл на историческом примере

- 18 декабря 2019, 04:08

- |

Я попытаюсь объяснить почему я так думаю, и вспомнить все события уже ушедших дней, так как я тогда активно принимал в них участие.

Сначала поговорим про маркет-мейкеров в ВДО. У большинства выпусков ВДО нет маркет-мейкеров, но при этом они прекрасно торгуются без них, поэтому маркет-мейкер в ВДО это скорее признак того, что здесь что-то не чисто. У Домашних Денег было два маркет-мейкера, у Дэни Колла их целых три!

Далее, смотрим на график облигаций Домашних Денег, условно можно поделить его на несколько периодов. Итак, поехали:

1 период: 09.2017-31.12.2017

( Читать дальше )

- комментировать

- 3.1К | ★2

- Комментарии ( 6 )

Облигации ООО ДЭНИ КОЛЛ. Хронология.

- 11 декабря 2019, 04:07

- |

Здравствуйте дамы и господа.

Возникло у меня непреодолимое желание разобраться в ситуации с облигациями ООО ДЭНИ КОЛЛ и описать свое видение последних событий. Я не преследую цели порочить репутацию, честь и достоинство организаций и частных лиц, упомянутых в этой статье. За раннее прошу прощения, что буду высказывать свое субъективное мнение. Приношу извинения всем белым и пушистым, физическим и юридическим лицам, которых в этой статье я упомянул напрасно. Я надеюсь, что все произошедшее, и то что произойдет в дальнейшем, не несет за собой чего-то злого умысла. Это всего лишь ошибки. А как сказал бравый солдат Швейк: «Людям свойственно ошибаться». Все данные в этой статье, взяты из открытых источников. Все события будут расставлены в хронологическом порядке, за редким исключением. Ну что же господа облигационеры и сочувствующие, погнали.

26.12.2014 регистрация ООО ДЭНИ КОЛЛ, учредитель и ген. директор Шмырина Екатерина Александровна, уставной капитал 10000 руб. https://www.rusprofile.ru/egrul?ogrn=1144345040883&date=30.06.2015

( Читать дальше )

Что-то происходит с облигациями Дэни Колл?

- 04 декабря 2019, 14:37

- |

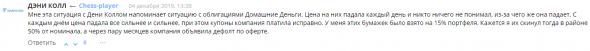

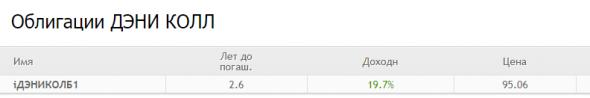

Народ очень активно стал обсуждать эту бумагу в нашем форуме облигаций Дэни Колл. Вообще там на форуме больше вопросов, чем ответов, держатели облигаций забегали, не понимают что происходит. Доходность бонда уже под 20%

По обороту сегодня на 11 месте эти облигации (47 млн рублей) при размере выпуска 1 млрд. руб.

Сделаю несколько выдержек с нашего форума:

- следующий купон 21 января 2020 года

- напоминает ситуацию с Домашними Деньгами — цена падает, никто ничего не понимает.

- Домен danycom-sms.ru зарегистрирован в 2018 году, как компания которая с 2014 года занимающаяся смс рассылка ми существовала без сайта??? Непонятно....

- Поковырять инфу по ООО «Дэни Колл» самостоятельно можно тут: https://www.rusprofile.ru/id/7382857

- Подробный разбор компании сделал Алексей в этом комментарии на форуме.

Выручка DANYCOM за 9 месяцев выросла на 30%

- 26 ноября 2019, 16:46

- |

Выручка ООО «ДЭНИ КОЛЛ» (бренд DANYCOM) от деятельности в России и за ее пределами за 9 месяцев 2019 года составила 27,5 млрд руб., что на 7 млрд руб. больше аналогичного периода прошлого года. Рост обусловлен расширением функциональных возможностей SMS-агрегатора DANYCOM.SMS и увеличением абонентской базы DANYCOM.Mobile – бизнесов, входящих в группу компаний (ГК) DANYCOM.

Согласно консолидированной финансовой отчетности, операционная прибыль «ДЭНИ КОЛЛ» составила почти 1,5 млрд руб.

«Существенное по сравнению с аналогичным периодом прошлого года увеличение выручки – более чем на 30% – подтверждает правильный выбор современной бизнес-модели. Мы не развиваем отдельные, не связанные между собой направления деятельности, а сконцентрированы на создании единой коммуникационной платформы. Это позволяет реализовать комплексные решения для бизнеса: от каскадных рассылок до корпоративной мобильной связи», – комментирует финансовый директор ГК DANYCOM Андрей Романенко.

( Читать дальше )

DANYCOM.Global рассказал об успешном опыте дебютного выпуска биржевых облигаций

- 22 октября 2019, 17:02

- |

Международный телекоммуникационный холдинг DANYCOM.Global принял участие в региональном совещании «Актуальные вопросы развития регионального финансового рынка», организованном Южным ГУ Банка России, где поделился опытом дебютного облигационного выпуска.

Представитель телеком-холдинга DANYCOM.Global на примере дебютного выпуска бондов ООО «ДЭНИ КОЛЛ» рассказал, как подготовиться к работе с ценными бумагами. В июле 2019 года компания разместила на Московской бирже облигации объемом 1 млрд руб. Всего за две недели вторичного обращения состоялось более 600 рыночных сделок.

«Мы поделились с участниками встречи опытом дебютного выпуска облигаций, успех которого, в первую очередь, обусловлен высокой степенью публичности нашей компании. «Прозрачность» эмитента, его истории, деятельности и перспектив – основное условие для привлечения инвесторов. Если же говорить о проблематике, с которой могут столкнуться другие компании, решившие выйти на рынок, – это, прежде всего, региональные особенности. Имеется в виду незначительное количество в регионе специализированных компаний, которые могут предоставлять услуги организатора и андеррайтера при размещении биржевых облигаций, предлагать параметры выпусков, консультировать эмитентов в рамках подготовки эмиссионных документов», – рассказал руководитель департамента по инвестициям группы компаний DANYCOM Алексей Кузнецов.

Совещание Южного ГУ Банка России собрало более 150 участников. Представители Банка России, органов госвласти и бизнеса, инвесторы обсудили тему привлечения «длинных денег» в экономику региона с использованием механизмов государственно-частного партнерства и рынка облигаций.

DANYCOM выплатил первый купон по биржевым облигациям

- 22 октября 2019, 16:55

- |

22 октября 2019 года ООО «ДЭНИ КОЛЛ» (бренд DANYCOM) в полном объеме выплатило первый купон по трехлетним документарным процентным облигациям серии БО-01. Общий размер выплаченных доходов составил 33, 66 млн руб.

На одну облигацию номиналом 1000 руб. выплачено 33,66 руб. В июле 2019 года компания разместила по открытой подписке на Московской бирже свой дебютный облигационный выпуск, общий объем которого составил 1 млрд руб.

Ставка ежеквартальных купонов с 1-го по 6-й биржевых облигаций установлена в размере 13,5% годовых. Срок их обращения – три года. Предусмотрена возможность досрочного выкупа облигаций эмитентом по требованию владельцев через полтора года обращения.

Группа компаний (ГК) DANYCOM – это экосистема взаимодополняющих сервисов: один из крупнейших российских SMS-агрегаторов DANYCOM.SMS, через платформу которого в 1 квартале 2019 года агрегировано более 12 млрд SMS-трафика; виртуальный мобильный оператор DANYCOM.Mobile, запущенный в 53 регионах страны; курьерская служба DANYCOM.Express.

( Читать дальше )

ДЭНИ КОЛЛ-БО-01 === Выплата купона

- 22 октября 2019, 15:20

- |

Эмитент: ООО "ДЭНИ КОЛЛ" (Телекоммуникации)

Облигация: ДЭНИ КОЛЛ-БО-01

ISIN: RU000A100M47

Сумма: 33,66 рублей на лист

Дата фиксации права: 21.10.2019 00:00:00

Дата сообщения: 21.10.2019 00:00:00

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37709

Владельцы облигаций ООО "ДЭНИ КОЛЛ" заплатят меньше налогов

- 25 сентября 2019, 15:24

- |

Московская биржа отнесла биржевые облигации ООО «ДЭНИ КОЛЛ» (бренд DANYCOM) к ценным бумагам высокотехнологичного (инновационного) сектора экономики, что освобождает участников сделок с этими облигациями от уплаты НДФЛ от их реализации.

По состоянию на 25-е сентября 2019 года «ДЭНИ КОЛЛ» стала первой и единственной российской компанией, которая вошла в инновационный сектор с облигациями. Остальные эмитенты включены в него с акциями. Согласно Налоговому кодексу РФ (главе 23, статьи 217 и главе 25, статьи 284), инвесторы при сделках с ценными бумагами высокотехнологичного сектора освобождены от уплаты налогов на доходы.

Московская биржа допустила к торгам неконвертируемые процентные биржевые облигации ООО «ДЭНИ КОЛЛ» серии БО-01 16 мая 2019 года. Выпуск с идентификационным номером 4B02-01-00437-R общей номинальной стоимостью 1 млрд рублей (1 тыс. рублей за каждый бонд) доступен по открытой подписке. Ставка установлена в размере 13,5% годовых.

По информации DANYCOM

DANYCOM.Mobile предоставляет держателям своих облигаций бесплатную мобильную связь

- 28 августа 2019, 21:05

- |

DANYCOM.Mobile предоставляет инвесторам ООО «ДЭНИ КОЛЛ» бесплатную мобильную связь. Держателям одного и более бондов доступен тарифный план «Бесплатный Плюс», который включает 30 минут на звонки любым операторам по России, 50 SMS и 2 Гб трафика. Инвесторам, которые приобрели более 100 ценных бумаг компании – тариф «Кислород 0», в рамках которого доступно 300 минут на звонки любым операторам, 50 SMS и 10 Гб трафика.

Ставка ежеквартальных купонов биржевых облигаций ООО «ДЭНИ КОЛЛ» составляет 13,5% годовых. Для покупки облигаций компании необходим брокерский счет клиента, открыть который можно у партнера «ДЭНИ КОЛЛ» – компании «БКС Брокер». Приобрести облигации ООО «ДЭНИ КОЛЛ» можно по тикеру iДЭНИКОЛБ1 (ISIN RU000A100M47) или связавшись с менеджером DANYCOM по номеру телефона 8 800 350 00 10. В случае самостоятельной покупки облигаций компании необходимо предоставить подтверждающие документы (отчет брокера) на электронную почту customer@danycom.ru для подключения бесплатной мобильной связи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал