SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ДПМ

Финрезультат ОГК-2 в 2025 году ощутимо просядет - Промсвязьбанк

- 27 марта 2024, 11:24

- |

Стоимость одной обыкновенной акции ПАО «ОГК-2» дополнительного выпуска составляет 55,63 коп., говорится в материалах компании. ЦБ принял решение о госрегистрации допвыпуска 14 марта. Акции размещаются по закрытой подписке.

Напомним, что решение о допэмиссии было утверждено акционерами компании еще в октябре 2023 г. на 48,3 млрд акций (43,9% от уставного капитала). Цели допэмиссии не раскрываются, покупатель — ГЭХ Инжиниринг. Учитывая размер допэмиссии, считаем ее негативной — она может «размыть» прибыль на акцию и дивиденд миноритариев.

Напомним, что решение о допэмиссии было утверждено акционерами компании еще в октябре 2023 г. на 48,3 млрд акций (43,9% от уставного капитала). Цели допэмиссии не раскрываются, покупатель — ГЭХ Инжиниринг. Учитывая размер допэмиссии, считаем ее негативной — она может «размыть» прибыль на акцию и дивиденд миноритариев.

В целом, по ОГК-2 взгляд негативный: компания не раскрывает отчетность по МСФО, в этом году завершается срок действия ДПМ, соответственно, финансовый результат в 2025 г. ощутимо просядет.«Промсвязьбанк»

- комментировать

- Комментарии ( 0 )

Акции Интер РАО – Потенциал ясен, но своеобразен ❗️

- 21 февраля 2024, 20:24

- |

В начале февраля на встрече с Президентом председатель правления #IRAO озвучил некоторые результаты компании за 2023 по МСФО!

Показатели деятельности: 🔌

📊 CEO сообщил, что Выручка компании составила 1,35 трлн рублей, EBITDA — 180 млрд рублей, а Чистая Прибыль — 135 млрд рублей

⚠️ За 2022 год отчётность по МСФО компания не представляла — оценить динамику «год-к-году» пока сложно

📊 Финрез за 2023 год по РСБУ уже опубликован: Чистая Прибыль выросла на 14,9% г/г, но Выручка и Валовая Прибыль снизились на 34,6% и почти 72%, соответственно

Факторы роста:

📈 Компания оценена очень дёшево — мультипликаторы компании / сектора / рынка:

🔹 P/E: 4,27/ 8,55 / 14,1

🔹 P/S: 0,43 / 0,56 / 2,53

🔹 EV/EBITDA: 3,26 / 5,29 / 5,3

📈 При норме дивидендных выплат 25% от Чистой Прибыли дивы могут составить 0,32 руб. на акцию, что от текущей цены даёт дивдоходность в 8,06%

📈 По данным РСБУ Выручка от продажи электроэнергии в Казахстан достигла 23,14 млрд рублей (рост в 2,7 раза относительно уровня 2022 года)

( Читать дальше )

Взгляд на ОГК-2 негативный - Мир инвестиций

- 19 февраля 2024, 11:54

- |

ОГК-2 опубликовала результаты за 4К23 и 2023 г. по РСБУ, консолидированные цифры по МСФО выйдут позже. Чистая прибыль по РСБУ в 2023 г. упала до RUB 9.9 млрд (ожидается убыток за квартал). Валовая — сократилась на 5% г/г до RUB 6.1 млрд. За год показатель снизился на 1% до RUB 30 млрд.

Анализ: Можно начинать делать прогнозы по дивидендам за 2023 г. ОГК-2 платит до 50% от чистой прибыли по РСБУ или МСФО, однако расчет несколько усложняют корректировки. В прошлом году компания направила 53% от чистой прибыли по РСБУ, в этом — выплата 50% чистой прибыли в RUB 9.9 млрд даст выплаты в размере RUB 5 млрд без эффекта размытия с дивидендной доходностью 8%.

( Читать дальше )

Анализ: Можно начинать делать прогнозы по дивидендам за 2023 г. ОГК-2 платит до 50% от чистой прибыли по РСБУ или МСФО, однако расчет несколько усложняют корректировки. В прошлом году компания направила 53% от чистой прибыли по РСБУ, в этом — выплата 50% чистой прибыли в RUB 9.9 млрд даст выплаты в размере RUB 5 млрд без эффекта размытия с дивидендной доходностью 8%.

Напомним, что окончание срока действия ДПМ с 1 декабря 2024 г. должно серьезно снизить финансовые результаты ОГК-2 — с 2025 г. мы ожидаем убыток. Наш негативный взгляд по ОГК-2 основывается именно на снижении выручки от ДПМ, но также не стоит забывать про риски, связанные с дополнительной эмиссией акций: объем допэмиссии и риски размытия для миноритариев пока неясны.Булгаков Дмитрий

( Читать дальше )

Интер РАО остается прибыльной - Газпромбанк Инвестиции

- 04 декабря 2023, 18:12

- |

Интер РАО прервала молчание и отчиталась о своих финансовых результатах по итогам третьего квартала и девяти месяцев 2023 года.

Ключевые показатели

Выручка Интер РАО по итогам девяти месяцев выросла на 7,3% — до 969,2 млрд рублей, в третьем квартале показатель прибавил 13,7% г/г — до 312 млрд рублей. На динамику повлияли рост энергопотребления в России, благоприятная ценовая конъюнктура на рынке на сутки вперед и индексация тарифов на тепловую энергию.

( Читать дальше )

Ключевые показатели

Выручка Интер РАО по итогам девяти месяцев выросла на 7,3% — до 969,2 млрд рублей, в третьем квартале показатель прибавил 13,7% г/г — до 312 млрд рублей. На динамику повлияли рост энергопотребления в России, благоприятная ценовая конъюнктура на рынке на сутки вперед и индексация тарифов на тепловую энергию.

( Читать дальше )

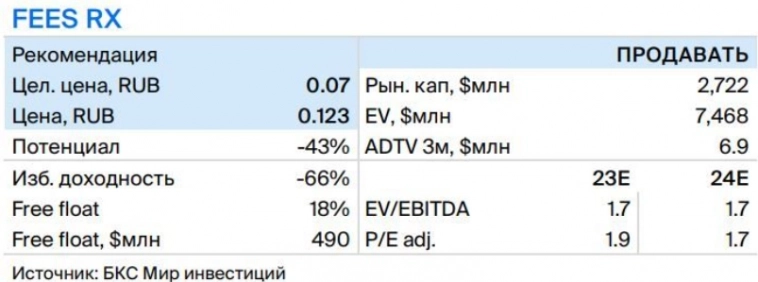

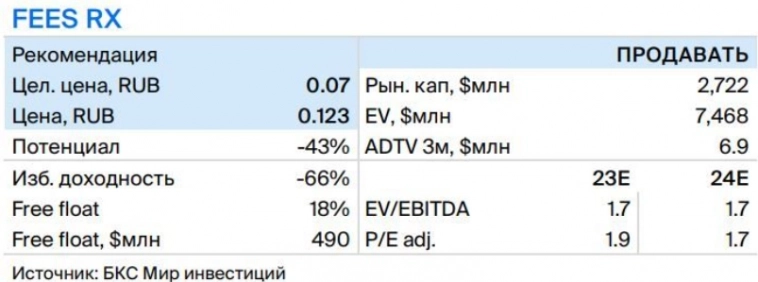

Вероятность возобновления дивидендных выплат по акциям ФСК-Россети минимальна - Мир инвестиций

- 16 ноября 2023, 11:27

- |

Всего ФСК-Россети планируют инвестиции в RUB 1 трлн за 2023-24 гг. По словам генерального директора, в текущем году инвестпрограмма составит RUB 540 млрд (скорее всего, с НДС). Компания реализует множество крупных инвестпроектов, в том числе на Дальнем Востоке (электрофикация БАМ и Транссиба).

Анализ: Инвестиции в сетях в текущем виде практически не окупаются. В генерации есть ДПМ (договора на поставку мощности), которые позволяют получать доходность на инвестиции. Без них инвестиции фактически разрушают акционерную стоимостью. С отрицательным свободным денежным потоком вероятность возобновления выплат дивидендов в 2023 г минимальная (даже с учетом прибыли).

«БКС Мир инвестиций»

Анализ: Инвестиции в сетях в текущем виде практически не окупаются. В генерации есть ДПМ (договора на поставку мощности), которые позволяют получать доходность на инвестиции. Без них инвестиции фактически разрушают акционерную стоимостью. С отрицательным свободным денежным потоком вероятность возобновления выплат дивидендов в 2023 г минимальная (даже с учетом прибыли).

Инвестиции в этом году составят рекордные RUB 540 млрд — существенная нагрузка на компанию. В условиях отсутствия механизмов окупаемости ФСК-Россети отказываются от дивидендов и направляют всю прибыль на капзатраты. Наша рекомендация — «Продавать».Булгаков Дмитрий

«БКС Мир инвестиций»

Дивиденды Интер РАО могут снизиться - Мир инвестиций

- 31 августа 2023, 16:05

- |

Гендиректор Интер РАО ожидает снижения финансовых показателей в 2023 г. г/г, стало известно на встрече с журналистами, при этом детали и оценки не были даны. Также компания напомнила о планах по строительству крупной станции в Сибири за RUB 257 млрд.

• Снижение финансовых результатов в 1К23 произошло во многом благодаря окончанию выплаты высоких платежей по договорам о предоставлении мощности (ДПМ) по ряду проектов, а также из-за окончания экспорта электроэнергии в Европу.

• Однако уже со 2К23, когда база 2К22 во многом очистилась от «экспортной» выручки, показатели выровнялись.

• ДПМ платежи продолжат заканчиваться: в 2024 г. мы ожидаем снижения EBITDA примерно на RUB 15 млрд, впрочем в относительном масштабе это будет около 10%.

• Компания также напомнила о планах по строительству крупной станции в Сибири за RUB 257 млрд. У компании сейчас RUB 452 млрд денежных средств на балансе (на 30 июня). Проект экономически длинный, поскольку платежи пойдут лишь после запуска, то есть с 2028 г.

( Читать дальше )

• Снижение финансовых результатов в 1К23 произошло во многом благодаря окончанию выплаты высоких платежей по договорам о предоставлении мощности (ДПМ) по ряду проектов, а также из-за окончания экспорта электроэнергии в Европу.

• Однако уже со 2К23, когда база 2К22 во многом очистилась от «экспортной» выручки, показатели выровнялись.

• ДПМ платежи продолжат заканчиваться: в 2024 г. мы ожидаем снижения EBITDA примерно на RUB 15 млрд, впрочем в относительном масштабе это будет около 10%.

• Компания также напомнила о планах по строительству крупной станции в Сибири за RUB 257 млрд. У компании сейчас RUB 452 млрд денежных средств на балансе (на 30 июня). Проект экономически длинный, поскольку платежи пойдут лишь после запуска, то есть с 2028 г.

( Читать дальше )

Дивиденды ОГК-2 за 2023 год могут быть сопоставимы с дивидендами за 2022 год - Мир инвестиций

- 09 августа 2023, 13:15

- |

ОГК-2 опубликовала финансовые результаты за 1П23 и 2К23 по МСФО. 2К23 был чуть хуже г/г, а 1К23, наоборот, оказался сильным. Сдержанные капзатраты помогли компании показать хороший положительный свободный денежный поток при снижении чистого долга вдвое за 1П23.

В целом результаты за 1П23 и за 2К23 вполне нормальные. Компания показывает прибыль, следовательно, дивиденды за 2023 г. (выплата уже в 2024 г.) могут быть сопоставимы с дивидендами за 2022 г.

Неплохие результаты. Можно было бы ожидать чуть более сильных результатов с учетом роста цены РСВ и объемов производства. Однако стремительный рост расходов на топливо (+37% г/г во 2К23, +25% в 1П23) не позволил ОГК-2 показать более значимый рост прибыли.

( Читать дальше )

В целом результаты за 1П23 и за 2К23 вполне нормальные. Компания показывает прибыль, следовательно, дивиденды за 2023 г. (выплата уже в 2024 г.) могут быть сопоставимы с дивидендами за 2022 г.

Неплохие результаты. Можно было бы ожидать чуть более сильных результатов с учетом роста цены РСВ и объемов производства. Однако стремительный рост расходов на топливо (+37% г/г во 2К23, +25% в 1П23) не позволил ОГК-2 показать более значимый рост прибыли.

Мы по-прежнему с тревогой смотрим на 1 декабря 2024 г., когда закончатся ДПМ платежи по Троицкой, Новочеркасской, Серовской, Череповецкой и Рязанской ГРЭС, совокупно дающих ОГК-2 RUB 27 млрд/год (RUB 2.25 млрд/мес). Ожидается, что до 1 декабря 2024 г. результаты будут вполне хорошими. Наша оценка по DCF, которая учитывает будущие денежные потоки, закладывает убытки в 2025 г. и далее и дает довольно скромную оценку компании.

( Читать дальше )

Результаты ОГК-2 могли бы быть лучше, но стоимость топлива «съела» значительную часть роста выручки - Мир инвестиций

- 31 июля 2023, 15:34

- |

ОГК-2 опубликовала финансовые результаты за 1П23 по РСБУ. Чистая прибыль ОГК-2 увеличилась на 2% до RUB 12.8 млрд при росте прибыли от продаж на 6% и выручки на 15%. Обращаем внимание, что компания выплачивает долг: чистый долг упал на 52% до RUB12.3 млрд. Результаты по МСФО ожидаются примерно 8 августа.

Возобновление раскрытия – позитивный сигнал. Компания не раскрывала финансовых результатов более года, поэтому возобновление регулярных публикаций – очень хороший сигнал. Мы прогнозируем резкое падение финансовых результатов ОГК-2 в декабре 2024 г. после окончания действия ДПМ. До этого все будет нормально, вполне возможны дивиденды за 2023 г. Мы также смотрим на прибыль, как на источник дивидендов за 2023 г. Если исходить из текущего тренда, чистая прибыль за год может быть сопоставима с результатом за прошлый год, с соответствующими дивидендами.

( Читать дальше )

Возобновление раскрытия – позитивный сигнал. Компания не раскрывала финансовых результатов более года, поэтому возобновление регулярных публикаций – очень хороший сигнал. Мы прогнозируем резкое падение финансовых результатов ОГК-2 в декабре 2024 г. после окончания действия ДПМ. До этого все будет нормально, вполне возможны дивиденды за 2023 г. Мы также смотрим на прибыль, как на источник дивидендов за 2023 г. Если исходить из текущего тренда, чистая прибыль за год может быть сопоставима с результатом за прошлый год, с соответствующими дивидендами.

С учетом роста производства электроэнергии в 1П23 (+6% г/г) можно было бы ожидать более сильных результатов. Наша рекомендация «ПРОДАВАТЬ» обусловлена ожидаемым резким падением финансовых результатов ОГК-2 в декабре 2024 г. после окончания действия ДПМ.Булгаков Дмитрий

( Читать дальше )

Рост спотовых цен и спроса на электроэнергию в РФ позитивен для доходов генкомпаний - Мир инвестиций

- 23 июня 2023, 14:05

- |

Спотовые цены и спрос на электроэнергию в европейской части России демонстрируют сильную динамику по итогам 2К23, согласно предварительным данным Совета рынка. После сильного мая (спотовая цена выросла на 20% г/г) мы отмечаем уверенную динамику в июне (+18%).

Позитивно для доходов генкомпаний. Дальнейшие тенденции спроса и цен неясны, поэтому, основываясь на этих данных, мы не можем с уверенностью прогнозировать динамику цен в 3К-4К23. Напомним, рост цен оказывает поддержку всем генкомпаниям под нашим покрытием.

«БКС Мир инвестиций»

Позитивно для доходов генкомпаний. Дальнейшие тенденции спроса и цен неясны, поэтому, основываясь на этих данных, мы не можем с уверенностью прогнозировать динамику цен в 3К-4К23. Напомним, рост цен оказывает поддержку всем генкомпаниям под нашим покрытием.

Среди дивидендных историй новость позитивна для Интер РАО, Русгидро, Мосэнерго и ОГК. Что касается Интер РАО, более высокие цены компенсируют снижение выплат по ДПМ, так как в противном случае доходы могут показать снижение г/г в 2023 г. С учетом коэффициента выплат 50% к росту цен более чувствительны дивиденды Русгидро, Мосэнерго и ОГК.Булгаков Дмитрий

«БКС Мир инвестиций»

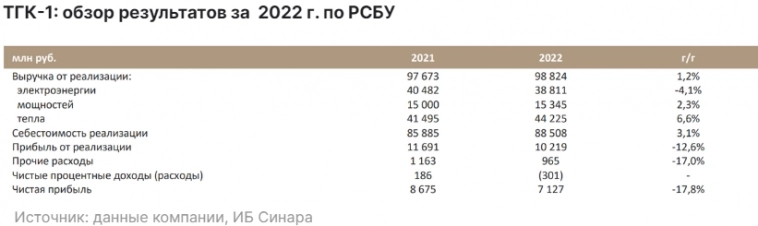

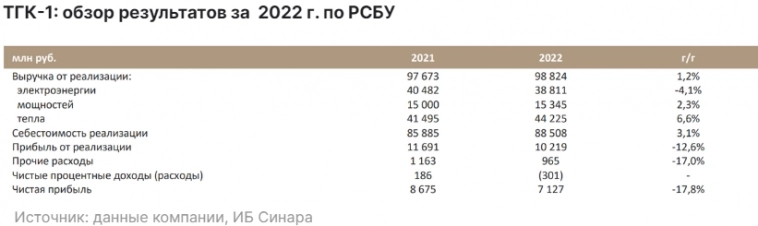

Дивидендов от ТГК-1 ждать не стоит - Синара

- 24 апреля 2023, 11:57

- |

ТГК-1 раскрыла финансовые результаты за 2022 г. по РСБУ, которые мы оцениваем как слабые. Выручка увеличилась на 1,2% г/г до 98,8 млрд руб., но прибыль от продаж упала на 12,6% г/г до 10,2 млрд руб., а чистая прибыль — на 17,8% г/г до 7,1 млрд руб.

Увеличению выручки помогли субсидии на тепловую энергию на сумму 3 млрд руб., тогда как доходы от реализации энергии электрической уменьшились на 4,1% г/г до 38,8 млрд руб.

ИБ «Синара»

Увеличению выручки помогли субсидии на тепловую энергию на сумму 3 млрд руб., тогда как доходы от реализации энергии электрической уменьшились на 4,1% г/г до 38,8 млрд руб.

ТГК-1 не выплачивала дивиденды за 2021 г. и вряд ли, по нашему мнению, выплатит за 2022 г. из-за особенностей структуры акционеров, где иностранному инвестору в лице Fortum по-прежнему принадлежит доля в 29,5%. Ввиду прекращения экспорта э/энергии в Европу и окончания срока действия ДПМ мы прогнозируем ухудшение финансовых результатов по итогам 2023 г.Тайц Матвей

ИБ «Синара»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал