ДЕФОЛТ

"Киви финанс" допустила дефолт по облигациям после просрочки исполнения обязательств по оферте — Интерфакс

- 26 апреля 2024, 12:34

- |

ООО «Киви финанс» допустило дефолт вследствие просрочки исполнения обязательств по приобретению облигаций серии 001Р-02 в течение 10 рабочих дней после наступления даты приобретения, сообщил представитель владельцев облигаций эмитента — ООО «Лигал кэпитал инвестор сервисез».

По мнению эмитента, причина частичного исполнения — отсутствие достаточных денежных средств на счетах.

Согласно условиям эмиссии, в результате наступления дефолта владельцы облигаций получают право на новую оферту на приобретение (с исполнением 19 июня), а также на досрочное погашение принадлежащих им бумаг. Облигации могут быть предъявлены к погашению в любой момент до устранения эмитентом нарушения (т.е. до выплаты номинала по всем бумагам, предъявленным к первой оферте). Эмитент обязан погасить бумаги не позднее 7 рабочих дней с даты получения соответствующего требования держателей.

www.interfax.ru/business/

- комментировать

- 158

- Комментарии ( 0 )

"Киви финанс" допустил техдефолт при исполнении оферты по облигациям, удовлетворив заявки лишь на 1,7% от предъявленных

- 12 апреля 2024, 12:56

- |

ООО «Киви финанс» допустило технический дефолт по оферте на приобретение облигаций серии 001Р-02, сообщил эмитент на ленте раскрытия информации.

Размер неисполненных обязательств по предъявленным к оферте облигациям составил 8 млрд 166,399 млн рублей, а также 308 млн 199,898 тыс. рублей по выплате накопленного купонного дохода на дату приобретения.

Вместе с тем, частично обязательства по оферте компания все же смогла исполнить: эмитент приобрел бумаги в количестве 141 тыс. 900 штук, что составляет 1,71% от общего количества предъявленных к приобретению облигаций.

В отчетности оферента по выпуску облигаций прежде уже сообщалось, что оферент не сможет в полном объеме исполнить обязательства по приобретению облигаций ООО «Киви финанс», так как большая часть средств компании (9,1 млрд руб.) заморожена на счетах в Киви банке, у которого в феврале была отозвана лицензия. При этом у АО «Киви» есть средства в других банках, но их будет недостаточно для полного исполнения всех обязательств по оферте, отмечала компания.

( Читать дальше )

ДЕФОЛТЫ США: сколько их было и когда следующий?

- 30 марта 2024, 04:20

- |

Каждый раз, когда американский госдолг приближается к потолку, Министерство финансов говорит одно и то же: «Правительство США никогда не объявляло дефолт по своему долгу!» И каждый раз это утверждение оказывается ложным.

Сколько было дефолтов в истории США? Когда ждать следующий дефолт в США и что станет его причиной? Как мировые Центробанки готовятся к возможному дефолту? На эти и другие вопросы я ответил в выпуске.

Приятного просмотра!

00:00 Введение

00:22 1862 год

01:56 1933 год

03:17 1968 год

04:01 1971 год

05:04 Что происходит с госдолгом США

08:11 Как мир готовится к дефолту США

10:08 Каким будет дефолт США

Понравилось видео? Подписывайтесь на канал, делитесь им с друзьями и оставляйте комментарии.

Корпоративные дефолты достигли самого высокого уровня со времен мирового финансового кризиса — FT

- 14 марта 2024, 16:55

- |

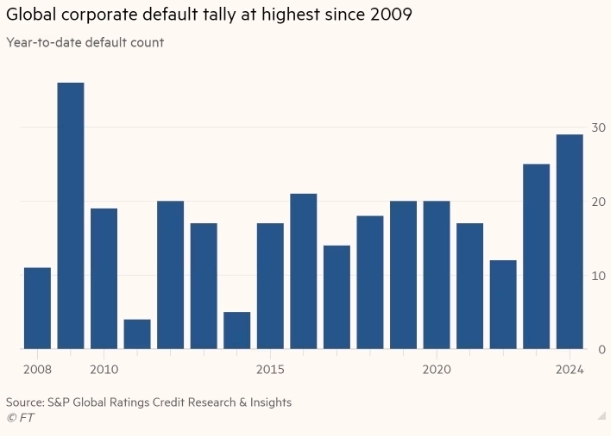

Столбчатая диаграмма количества дефолтов за текущий год, показывающая самый высокий уровень корпоративных дефолтов в мире с 2009 года.

По данным S&P, в этом году число корпоративных дефолтов составило 29, что является самым высоким показателем с начала года после 36, зарегистрированных за тот же период в 2009 году. В США произошло 17 дефолтов, восемь – в Европе.

По данным S&P, среднее количество дефолтов за тот же период в 2010–2023 годах составило чуть более 16.

По данным S&P, основными причинами роста показателя являются сдержанный потребительский спрос, более высокие зарплаты на ограниченных рынках труда и высокие процентные ставки, которые наносят ущерб большему количеству компаний с задолженностью.

Украина на пороге дефолта, но ЕС обещает помочь — Reuters

- 11 марта 2024, 09:43

- |

Рейтинг в иностранной валюте был снижен до «CC» с «CCC». Ожидается, что страна начнет переговоры о реструктуризации долга. В S&P подчеркивают, что из-за значительного ущерба, связанного с затянувшимся военным конфликтом с Россией, экономическое будущее Украины остается неопределенным. Перспектива рейтинга — негативная.

Ранее на этой неделе премьер-министр Украины Денис Шмыгаль объявил, что страна получит от ЕС 6 млрд евро в течение ближайших двух месяцев. Эти средства станут частью четырехлетней программы помощи. Ожидается, что первый транш в размере 4,5 млрд евро поступит в марте.

В этом году Украина рассчитывает получить от ЕС около 16 млрд евро. Власти страны надеются, что эти средства помогут поддерживать макроэкономическую стабильность. По словам министра финансов Украины Сергея Марченко, стране необходимо около $3 млрд в месяц для того, чтобы пережить 2024 года. Однако в первые два месяца этого года Киев получил только $1.2 млрд из-за задержек в финансировании.

( Читать дальше )

Обзор доходностей облигаций. 8 неделя 2024

- 21 февраля 2024, 18:33

- |

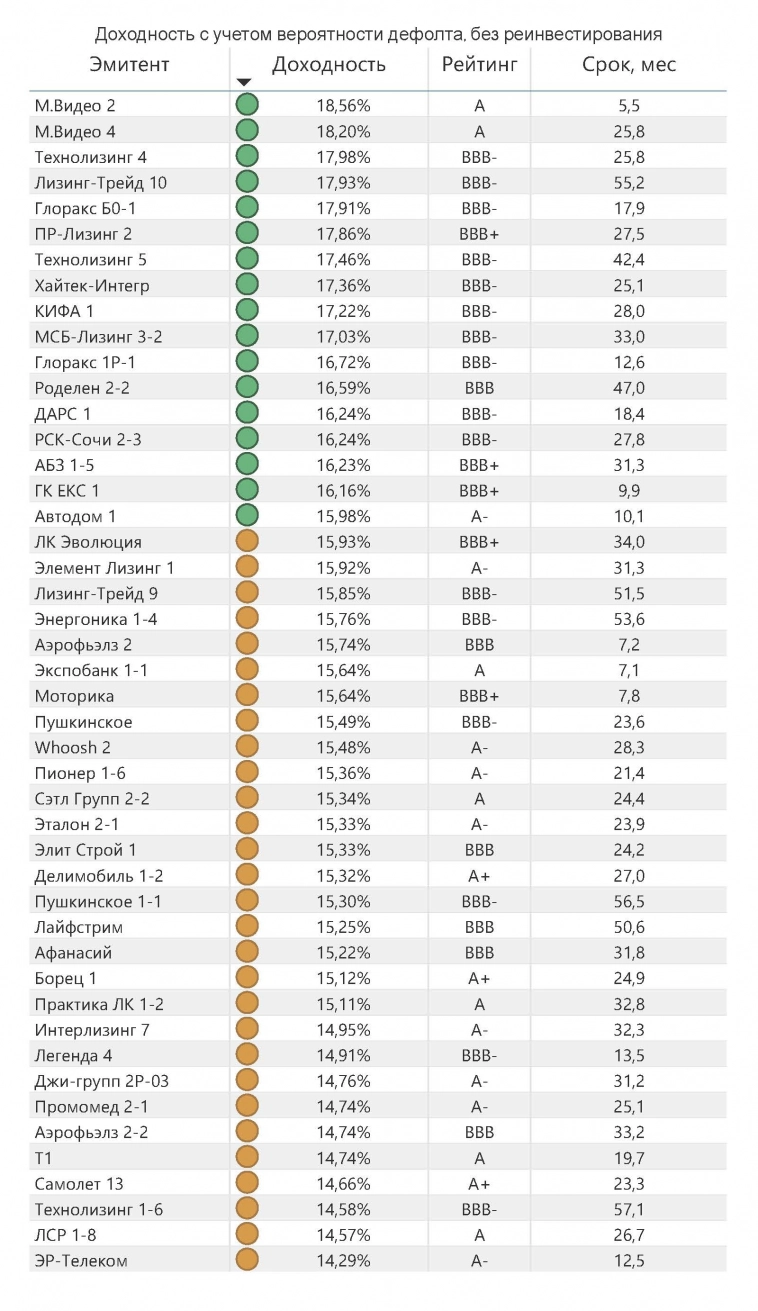

Каждую неделю веду расчеты доходностей облигаций и вероятность их дефолта.

Представляю в виде рейтинга (топ-46). Выбираю облигации с кредитным рейтингом от ВВВ- и выше.

Три цветовых шкалы: облигация с доходностью выше среднего и выше доходности вклада в банке; с доходностью выше доходности вклада в банке, но ниже среднего; ниже доходности в банке и ниже среднего.

И еще...

В данной подборке облигаций (топ-46) доходность рассчитана уже с учетом вероятности дефолта эмитента, то есть доходность уменьшена на величину риска возможного дефолта. Но приведена к году. То есть, чем выше срок и ниже рейтинг, тем больше теряется доходность облигации от доходности, которую определяют стандартно. Также из расчета доходности исключен параметр рефинансирования купонов. Рефинансирование только увеличивает доходность и не показывает чистую доходность.

За неделю доходность подборки облигаций увеличилась:+15,93%. Было 15,79%. Спрос на облигации остановился, так как пообещали, что высокие ставки ЦБ РФ сохранятся еще и на лето.

( Читать дальше )

Тема 24. Что делать инвестору в случае дефолта по облигациям? 15.02.2024

- 15 февраля 2024, 14:53

- |

Образовательный блок

Тема 24. Что делать инвестору в случае дефолта по облигациям?

Последний год был довольно благополучным как для инвесторов в ВДО, так и для бизнеса. Первые получили высокие доходности и минимальное число дефолтов. Бизнес же на фоне роста экономики расширялся и процветал. Однако, по прогнозам многих экспертов, в ближайшее время ситуация может заметно ухудшиться по причине высоких ставок и замедления экономики, итогом чего станет кратный рост числа дефолтов. Поэтому сегодня небольшой ликбез на тему того, что делать в случае реализация такого риска.

Понятие дефолта

Прежде всего, не всякий дефолт – это повод для паники. Вполне возможно, что деньги у компании есть, просто она не успевает вовремя их выплатить, например, из-за кассового разрыва или срочных непредвиденных расходов. Такая ситуация называется техническим дефолтом. В этом статусе облигация может находиться до 10 рабочих дней с плановой даты выплаты купона или погашения, по истечении которых объявляется официальный дефолт эмитента.

( Читать дальше )

Белоруссия сталкивается с угрозой дефолта: Владельцы госбондов из России объявили о начале юридического процесса в Лондоне - РБК

- 23 января 2024, 07:02

- |

Группа российских инвесторов, владеющих белорусскими гособлигациями на $178 млн, отправила уведомление о дефолте в адрес Минфина Белоруссии.

Инвесторы рассматривают возможность обращения в Лондонский международный третейский суд (LCIA) для взыскания сумм по еврооблигациям. Прямые выплаты по бумагам в адрес российских инвесторов были приостановлены с 2022 года, и новые выплаты начались лишь в конце 2023 года по новому механизму.

Инвесторы считают, что предложенный Минском механизм является дискриминационным. В случае невыполнения обязательств, инвесторы планируют обращение в третейский суд или арбитражный суд в России.

Источник: www.rbc.ru/finances/23/01/2024/65ae52ca9a7947acfd2ec412?from=from_main_1

Странам, гособлигации которых приобрела Россия, не грозит дефолт в случае конфискации Западом замороженных российских резервов - Moody's и S&P

- 18 января 2024, 07:50

- |

Старший вице-президент Moody's Торстен Нестманн отметил, что рейтинги этих стран не будут рассматривать подобный сценарий как дефолтный. Глава отдела суверенных рейтингов S&P Фрэнк Гилл добавил, что процентные платежи по гособлигациям производятся через агента, который будет продолжать выплачивать их другим кредиторам.

Российские резервы в основном хранятся в валюте и гособлигациях Франции, Германии, Великобритании, Австрии и Канады.

Источник: https://tass.ru/ekonomika/19754999

BCS Finance One - невыплата при погашении

- 10 января 2024, 16:17

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал