Высокодоходные облигации

Коротко о главном на 15.05.2023

- 15 мая 2023, 11:07

- |

- ФПК «Гарант-Инвест» установила ставку купона двухлетних облигаций серии 002Р-06 объемом 2 млрд рублей на уровне 13% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел с 10 по 12 мая. С выпуском компания выйдет на биржу 16 мая 2023 г. Организаторы — БКС КИБ и Газпромбанк.

- «ЭкономЛизинг» установил ставку купона трехлетних облигаций серии 001Р-04 объемом 100 млн рублей на уровне 14% годовых на весь период обращения. Купоны ежеквартальные. С выпуском компания выйдет на биржу 16 мая 2023 г. Организатор — ИК «Иволга Капитал».

- «РСГ-финанс» (Группа «Кортрос») 26 мая проведет общие собрания владельцев облигаций серий БО-01 и БО-09. Компания намерена получить согласие держателей бумаг на исключение из текста эмиссионной документации поручительства по обязательствам эмитента при условии предоставления оферты от ООО «Компл

( Читать дальше )

- комментировать

- 152

- Комментарии ( 0 )

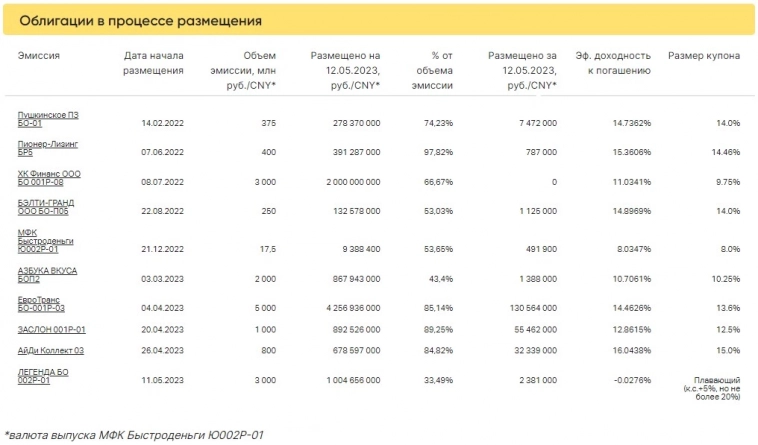

Итоги торгов за 12.05.2023

- 15 мая 2023, 07:53

- |

12 мая новых размещений не было.

Суммарный объем торгов в основном режиме по 275 выпускам составил 653,3 млн рублей, средневзвешенная доходность — 12,34%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 12.05.2023

- 12 мая 2023, 12:43

- |

- «СофтЛайн» 23 мая планирует провести сбор заявок на выпуск облигаций серии 002Р-01 со сроком обращения 2,75 года объемом не менее 3 млрд рублей. Ориентир по доходности — 450-475 базисных пунктов к ОФЗ, примерно 12,5–13% годовых. Купоны ежеквартальные. Организаторы — БКС КИБ, Газпромбанк, Россельхозбанк, инвестиционный банк «Синара» и Тинькофф Банк. Техразмещение запланировано на 26 мая.

- НРД зарегистрировал двухлетние коммерческие облигации «Трейдберри» серии КО-П04. Регистрационный номер — 4CDE-04-00434-R-001P. Бумаги будут размещены по закрытой подписке.

- «Хайтэк-Интеграция» установил ставку 5-го купона облигаций серии БО-01 на уровне 13,5% годовых.

- Компания «Феррони» установила ставку 20-го купона облигаций серии БО-П01 на уровне 12,5% годовых.

- «Эксперт РА» присвоил кредитный рейтинг облигациям «Легенда» серии 002Р-01 на уровне ruBBB-. Поскольку по выпуску не предусмотрены возможные дополнительные корректировки за субординацию, обеспечение и поручительство, агентство установило паритет между текущим рейтингом эмитента и рейтингом бумаг.

( Читать дальше )

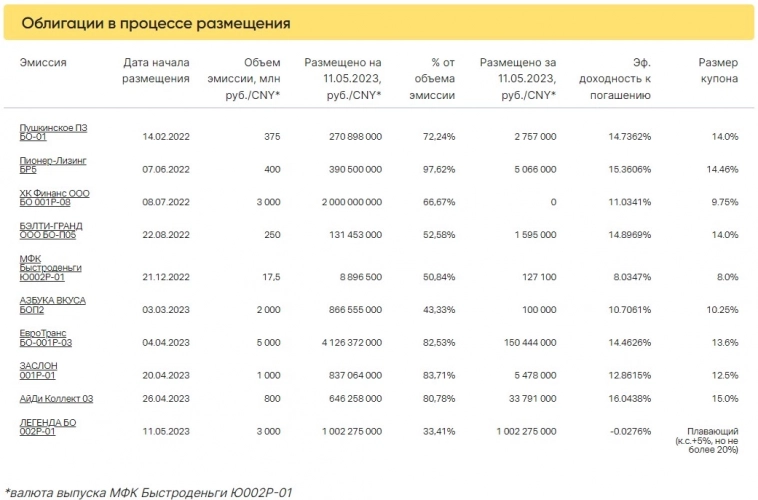

Итоги торгов за 11.05.2023

- 12 мая 2023, 12:14

- |

11 мая стартовало размещение «зеленого» выпуска ЛЕГЕНДА БО 002Р-01. В первый день торгов был размещен 1 млрд 2 млн 275 тыс. рублей за 50 сделок (33,41% от объема эмиссии).

Суммарный объем торгов в основном режиме по 284 выпускам составил 670,9 млн рублей, средневзвешенная доходность — 12,44%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 11.05.2023

- 11 мая 2023, 16:08

- |

- «Легенда» сегодня начинает размещение «зеленых» четырехлетних облигаций серии 002Р-01 объемом 3 млрд рублей. Регистрационный номер — 4B02-01-00368-R-002P. Сбор заявок на выпуск, предназначенный для квалифицированных инвесторов, прошел 5 мая. Ставка купона рассчитывается по формуле: ключевая ставка Банка России за 7-й день, предшествующий дате начала купонного периода, плюс 5%, но не выше 20% годовых. Купоны ежеквартальные. По бумагам предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 13-16-го купонных периодов. Организатор — банк «Дом.РФ».

- ФПК «Гарант-Инвест» с 11:00 по московскому времени 10 мая до 16:00 12 мая 2023 г. проводит сбор заявок инвесторов на приобретение двухлетних облигаций серии 002Р-06 объемом 2 млрд рублей. Ориентир ставки купона — 12,75–13% годовых. Купоны ежемесячные. Организаторы — Газпромбанк и БКС КИБ. Техразмещение запланировано на 16 мая.

( Читать дальше )

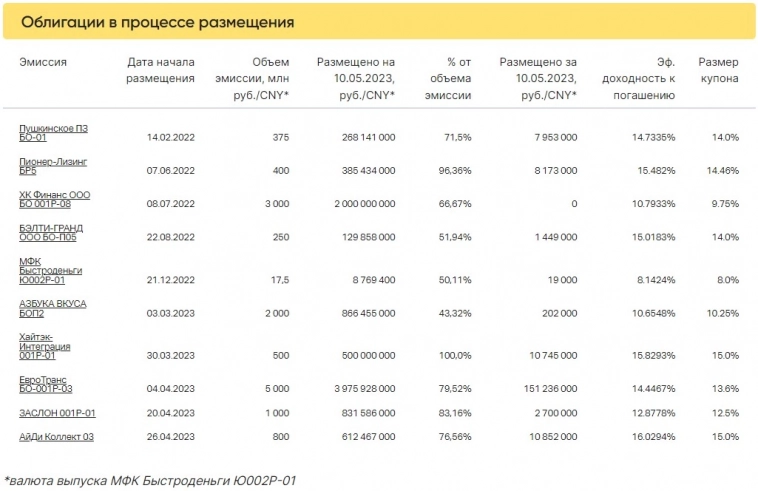

Итоги торгов за 10.05.2023

- 11 мая 2023, 14:48

- |

10 мая новых размещений не было.

Суммарный объем торгов в основном режиме по 278 выпускам составил 576,7 млн рублей, средневзвешенная доходность — 12,57%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 10.05.2023

- 10 мая 2023, 12:53

- |

- «Легенда» установила размер премии к ключевой ставке Банка России «зеленых» четырехлетних облигаций серии 002Р-01 объемом не более 3 млрд рублей на уровне 5%. Размер ставки будет рассчитываться по формуле: ключевая ставка ЦБ за 7-й день, предшествующий дате начала купонного периода, плюс 5%, но не выше 20% годовых. Купоны ежеквартальные. Сбор заявок на выпуск, предназначенный для квалифицированных инвесторов, прошел 5 мая. По бумагам предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 13-16-го купонных периодов. Организатор — банк «Дом.РФ». Техразмещение запланировано на 11 мая.

- «СофтЛайн» во второй половине мая проведет сбор заявок на выпуск облигаций серии 002Р-01 со сроком обращения 2,75 года объемом не менее 3 млрд рублей. Ориентир по доходности — 450-475 базисных пункта к ОФЗ, примерно 12,5–13% годовых. Купоны ежеквартальные. Организаторы — Газпромбанк, Россельхозбанк, инвестиционный банк «Синара» и Тинькофф Банк.

( Читать дальше )

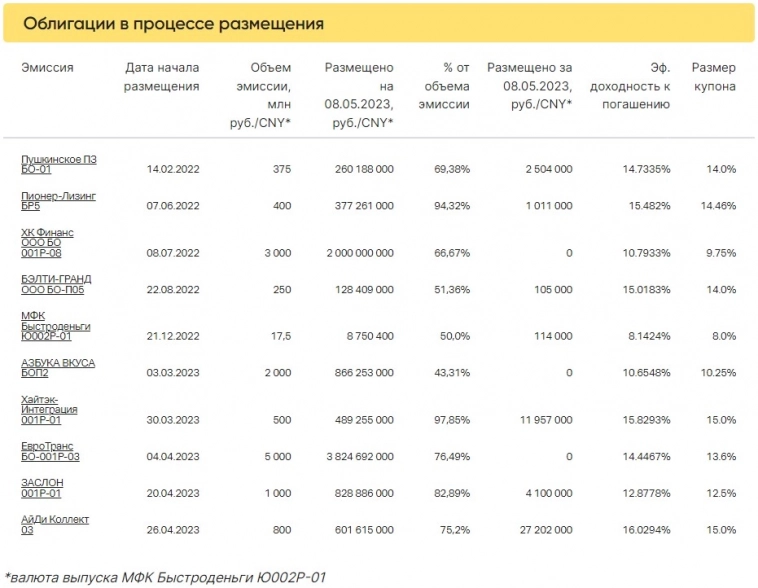

Итоги торгов за 08.05.2023

- 10 мая 2023, 12:49

- |

5 мая завершил размещение выпуск БИЗНЕС АЛЬЯНС 001P-01 (размещался с 16 марта, общий объем эмиссии 500 млн, 5 мая было размещено 12 млн 989 тыс.)

8 мая новых размещений не было.

Суммарный объем торгов в основном режиме по 199 выпускам составил 206,4 млн рублей, средневзвешенная доходность — 12,98%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 05.05.2023

- 05 мая 2023, 10:44

- |

- Московская биржа 4 мая зарегистрировала проспект облигаций «СофтЛайн», размещаемых по программе серии 002P объемом 15 млрд рублей или эквивалент этой суммы в иностранной валюте. «СофтЛайн» планирует выйти на биржу с выпуском облигаций объемом до 3-4 млрд рублей. Срок погашения составит 2,75 года. Ориентир по доходности — 450-475 базисных пункта к ОФЗ, примерно 12,5–13% годовых. Купон ежеквартальный.

- «Сибнефтехимтрейд» установил ставку 17-го купона облигаций серии БО-02 объемом 350 млн рублей на уровне 14% годовых.

- «Трейд менеджмент» установил ставку 43-го купона облигаций серии БО-П01 на уровне 14% годовых.

- «ТД «Синтеком» полностью выплатил 7-й купон облигаций серии БО-ПО1 на сумму 3,2 млн рублей, не допустив дефолта. Ранее эмитент перевел НРД лишь часть дохода инвесторов на 2,7 млн рублей. Причиной неисполнения обязательств стало отсутствие денежных средств в необходимом объеме. Техдефолты эмитент также допустил при выплате 5-го и 6-го купонов, но каждый раз перечислял инвесторам недостающую сумму.

( Читать дальше )

Итоги торгов за 04.05.2023

- 05 мая 2023, 09:09

- |

4 мая новых размещений не было.

Суммарный объем торгов в основном режиме по 278 выпускам составил 592,5 млн рублей, средневзвешенная доходность — 12,69%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал