SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Волатильность

Записи в блогах трейдеров смартлаба по теме волатильности.

Средняя внутридневная волатильность по сберу и фртс

- 12 июня 2016, 05:28

- |

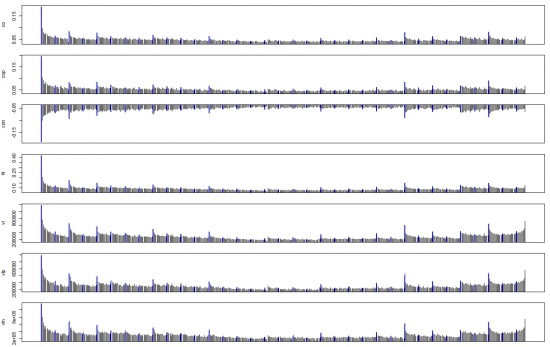

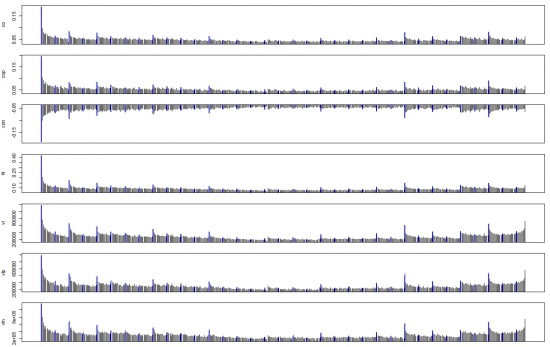

Вероятно, картинки ниже иллюстрируют стадный эффект, причиной которого является стереотип использования в разработке торговых систем минутных, пятиминутных и т.д. тайм-фреймов. Если по этому поводу есть иные гипотезы, предлагайте.

Первая картинка по Сбербанк-ао:

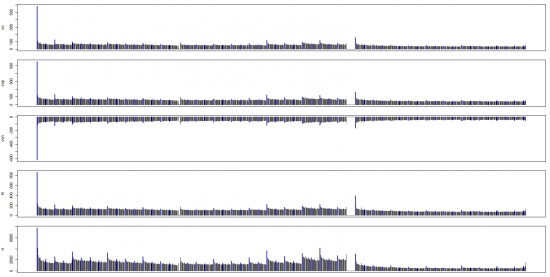

Вторая картинка по фРТС:

Каждый столбик это каждая минута торгового времени внутри дня, начиная с 10:00 и заканчивая 18:39 или 23:49.&n

( Читать дальше )

Первая картинка по Сбербанк-ао:

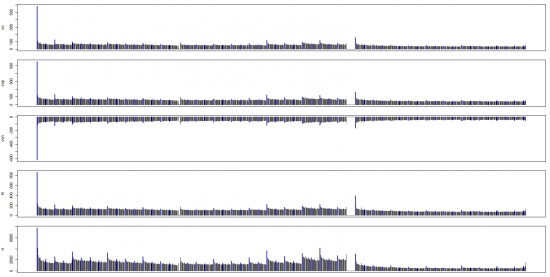

Вторая картинка по фРТС:

Каждый столбик это каждая минута торгового времени внутри дня, начиная с 10:00 и заканчивая 18:39 или 23:49.&n

( Читать дальше )

- комментировать

- 207 | ★26

- Комментарии ( 17 )

Волатильность online.. ?

- 09 июня 2016, 11:02

- |

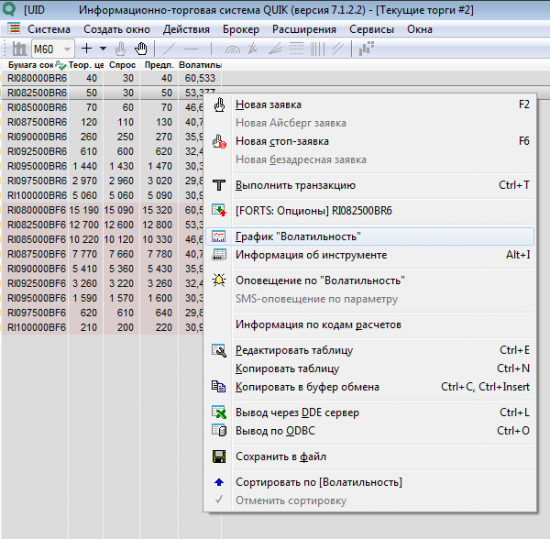

Можно ли в квике создать график волатильности текущей(онлайн)?

Если у кого-то получается это сделать, поделитесь пожалуйста.

Из таблицы Текущих торгов(значений), из контекстного меню как на картинке, открывается только за прошедшие сутки…

Очередной спред на волатильности

- 05 июня 2016, 14:24

- |

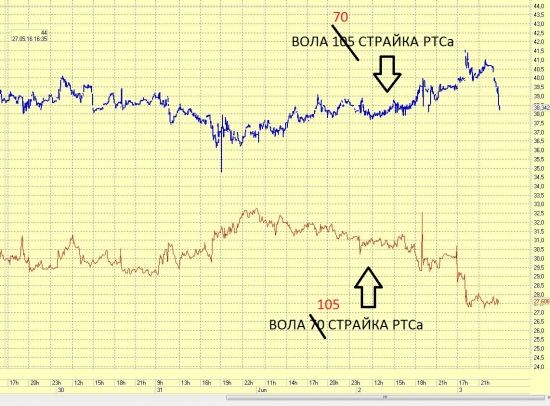

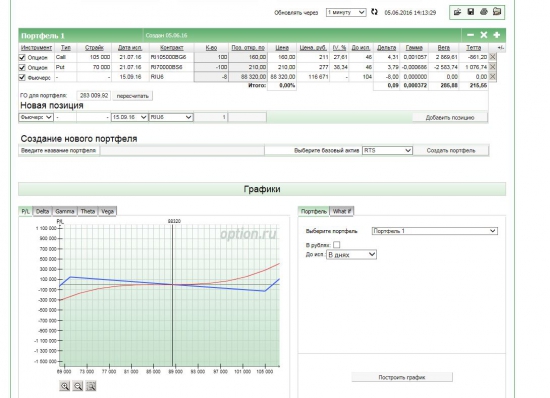

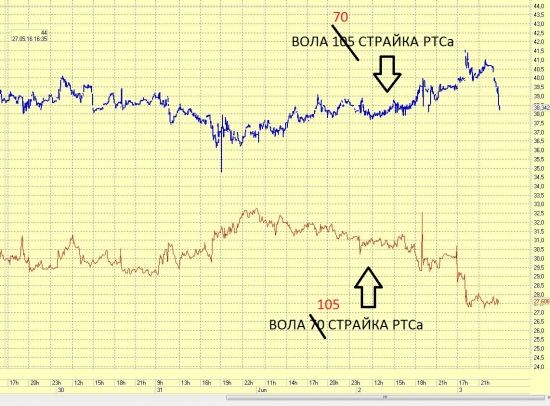

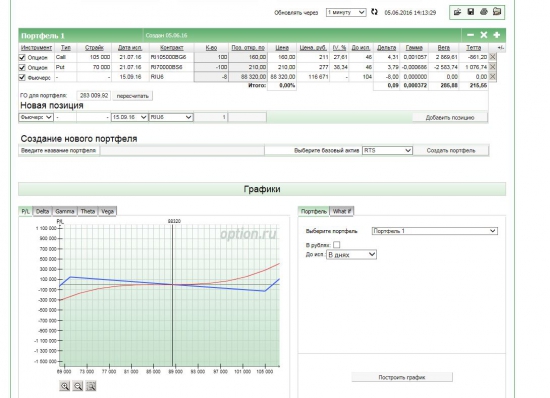

Решил выложить очередную возможность сыграть на схождение по воле , хотя скорее всего надо бы было дальние сентябрьские опционы рассматривать, но неликвид все обламывает.

В общем, что получается смотрите,

И модель портфеля

Управление позой, оставим на потом.

График спреда на 5мин, внизу который:

( Читать дальше )

В общем, что получается смотрите,

И модель портфеля

Управление позой, оставим на потом.

График спреда на 5мин, внизу который:

( Читать дальше )

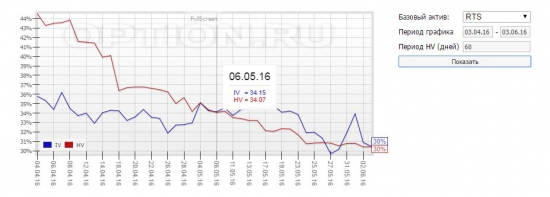

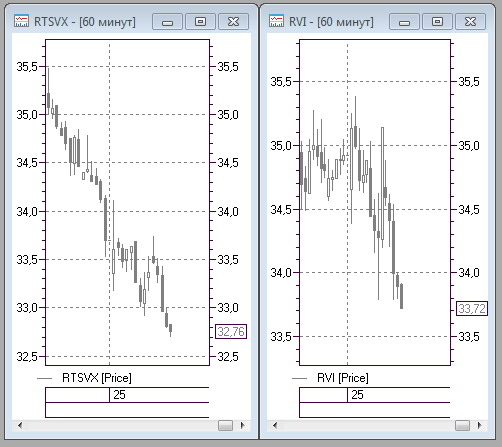

Волатильность РТС падение

- 03 июня 2016, 12:21

- |

С вчерашнего дня волатильность по РТС упала очень сильно с 34% до 30%. Вчера я зафиксировал профит по купленным путам 90000 и оставил проданные путы и колы, таким образом продав волатильность. Фьючерс РТС достиг первой цели снижение 87 000, после чего многие игроки зафиксировали профит по шортовым позициям. То что было заложено в повышенной волатильности — случилось, поэтому вполне логичным является падение волы. По рынку ожидаю боковик в диапазоне 87000- 89000, скорее всего сильное движение мы уже увидим в конце следующей неделе. Рекомендую на выходные оставить проданные колы 92500 и 95000, а также путы 80000 и 82500 с целью заработка на тете. Выход из боковика ожидаю вниз с целями на 83500. Всем добра и хорошего дня!

Результат сделки и о том что не нужно плевать против ветра

- 01 июня 2016, 17:12

- |

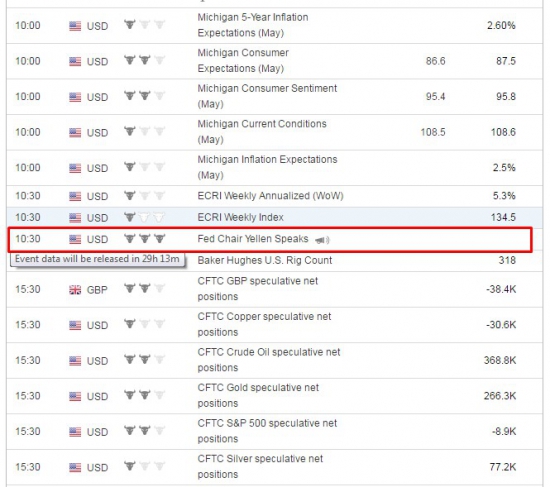

Небольшой апдейт по плану торговли речи Йеллен на прошлой неделе — писал от этом тут.

Рынок прореагировал слабо. В понедельник был выходой в США и Англии, была попытка слива но к концу дня все восстановилось. Сегодня рынок пытался обновить локальный хай, а на насдаке ему и удалось сделать это. Потом рынок снова попытались слить, но снова определенные силы выкупают (PPT). Принял решение выйти из лонг по UVXY и подождать лучшего катализатора (Июнь 15).

Не нужно быть упоротым бараном и настаивать на своей идее когда условия для ее сработки давно пропали. Выйти с минимальной потерей или прибылью и снова ждать потенцила.

Рынок прореагировал слабо. В понедельник был выходой в США и Англии, была попытка слива но к концу дня все восстановилось. Сегодня рынок пытался обновить локальный хай, а на насдаке ему и удалось сделать это. Потом рынок снова попытались слить, но снова определенные силы выкупают (PPT). Принял решение выйти из лонг по UVXY и подождать лучшего катализатора (Июнь 15).

Не нужно быть упоротым бараном и настаивать на своей идее когда условия для ее сработки давно пропали. Выйти с минимальной потерей или прибылью и снова ждать потенцила.

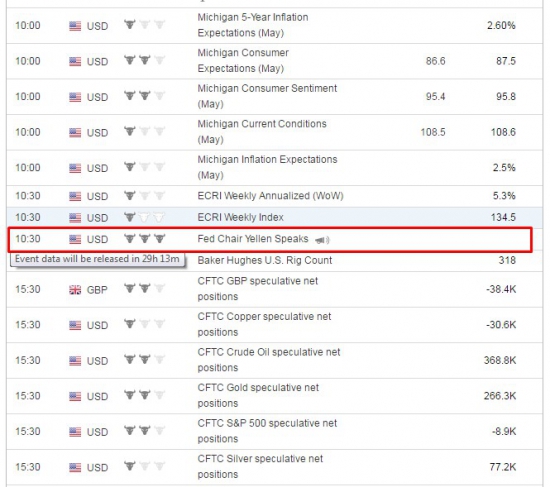

Важное событие завтра, но в календаре СЛ его нет и никто не обсуждает

- 26 мая 2016, 12:21

- |

Все пишут, что нет волы и рынки сложно торговать. Но мало кто учитывает, что завтра в 17:30 по мск будет делать заявления госпожа Йеллен. Напомню, два последних подобных спича вызывали хорошие движения на рынках.

Уверенность в сегодняшнем дне.

- 25 мая 2016, 23:26

- |

Уж слишком низко....

Топорный индюк, но и он кукарекает! Ну или что там делают индюки))

P.S. Не рекомендация!

Топорный индюк, но и он кукарекает! Ну или что там делают индюки))

P.S. Не рекомендация!

Санкции влияют на котировки акций российских эмитентов

- 18 мая 2016, 21:40

- |

Пока официальные евреи на Диком и облагороженном Западе сулят быстрое и скорое снятие санкций с проштрафившейся России и её разорванной в клочья экономики, большие и очень большие деньги пикируют к кормушке с Востока. Газпром и другие игроки постепенно продаются «Китаю», вчера уже дошло до «Индонезии»(! — вот где сосед-то;), в реальном времени — «Таиланд», «Япония» покупает-приватизирует крупные пакеты системообразующих холдингов, постоянно всплывает неудобная в инфраструктурном плане «Индия», проскальзывает «Южная Корея», «Пакистан» и «Афганистан». Возможно, скоро «австралийцы» по большой нужде вступят в капитал отечественной угольной отрасли? Вот так из плодотворного и взаимовыгодного сотрудничества с, казалось бы, ничего не значащим в мировой политике и теперь уже экономике островным государством Науру родилось мощное содружество «Друзей России на предмет выгодно и с пользой вложить денег», посягающее на гегемонию даже и ATP! «Умение выбирать друзей»;)

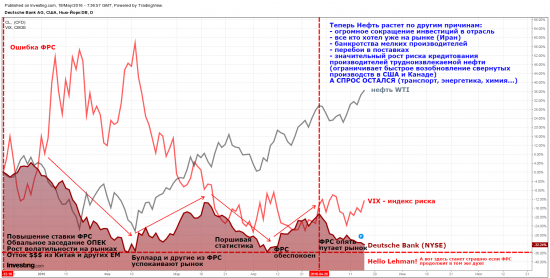

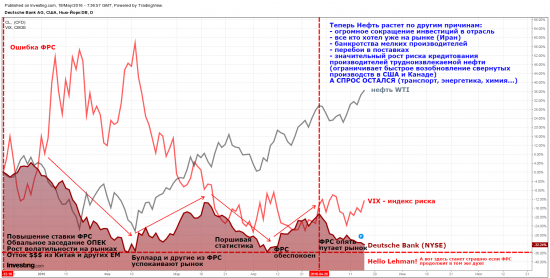

Про Нефть, ФРС и Дойче Банк одной картинкой

- 18 мая 2016, 10:35

- |

Помнится кто-то говорил, что Deutsche Bank падает из-за падения нефти… Да ладно! Почему же он тогда не растет сейчас? У Дойче огромный портфель производных финансовых инструментов=огромное кредитное плечо. Игры со ставками превращают его в бомбу посильнее Lehman Brothers.

На картинке ниже я постарался объяснить кто во всем виноват, что происходит с нефтью и что может произойти если ФРС продолжит в том же духе...

На картинке ниже я постарался объяснить кто во всем виноват, что происходит с нефтью и что может произойти если ФРС продолжит в том же духе...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал