Волатильность

Целесообразность учета цены закрытия в ATR для внутридневных баров

- 30 сентября 2020, 10:32

- |

Разве есть смысл при торговле интрадей в использовании ATR, исходя из того, что в его расчетах используется цена close в том числе, не лучше ли для таких внутридневных таймфреймов например Chaikin’s Volatility, где учитывается только макс-мин бара?

- комментировать

- ★1

- Комментарии ( 3 )

Фондовый рынок США — что дальше?

- 28 сентября 2020, 21:35

- |

Немного мыслей о возможном развитии событий на фондовом рынке США. Осталось несколько дней до конца финансового года — переломной точки, после которой значительно растут шансы завершения сентябрьской коррекции и начала очередного раунда безудержного роста.

Это весьма удачно отметил один из моих читателей в предыдущей публикации на Smart-Lab. «Одно из основных правил по перекладке фьючерсных контрактов гласит — максимум предшествовавший ролловеру должен быть взят после него»:

(Одно из основных правил по перекладке фьючерсных контрактов гласит — максимум предшествовавший ролловеру должен быть взят после него.)

В понедельник 28 сентября состоятся первые дебаты между Трампом и Байденом. Они должны показать насколько близко («closely contested») кандидаты идут в предвыборной гонке. Исторически, паттерн фондового рынка заметно отличается для случаев ожесточенной борьбы между кандидатами или уверенного лидерства одного из них:

( Читать дальше )

Как взять взрыв волатильности с помощью опционов?

- 27 сентября 2020, 17:22

- |

Допустим, мы считаем, что будет резкий рост волатильности, например по РТС, в ближайшие дни, но не знаем, в какую сторону.

Насколько понимаю, лучший способ отработать эту возможность дают опционы, в том числе за счёт того, что можно применить те из них, что «вне денег».

А как конкретно это делать? Как называется стратегия?

Об устойчивых закономерностях в торговых данных бирж США

- 24 сентября 2020, 14:33

- |

Статья именного профессора Московской биржи – профессора Российской экономической школы Анны Обижаевой с соавторами "Microstructure invariance in U.S. stock market trades", открывающая июньский номер авторитетного журнала Journal of Financial Marketsи посвященная анализу работы рынка акций США, продолжает серию работ по теории инвариантности – гипотезе о том, что в финансовых данных есть определенные закономерности, и, по крайней мере в первом приближении, происходящее на финансовых рынках можно описать точными законами. В статье детально исследуются такие характеристики рынка, как средний размер транзакций и частота их появления на торговых площадках NYSE и NASDAQ. Она будет особенно полезна тем, кто торгует на рынке акций США, а также любопытна и тем, кто строит свои стратегии для торговли ценными бумагами на Московской бирже или пытается придумать, как эффективнее организовать работу с большими финансовыми данными.

( Читать дальше )

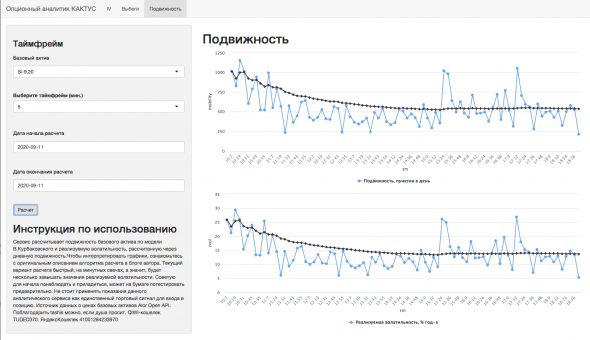

Приемы и инструменты "белых", сервис OptiMore

- 13 сентября 2020, 11:23

- |

В методичке «Опционные беседы с Бесом» упоминались две вещи, о которых за это время я получила много вопросов:

1. Оценка и расчет текущей реализуемой волатильности и справедливой опционной волатильности в моменте

2. Алгоритм оценки вероятности движения определенного размера через статистику «выбегов» (термин СБ).

Из ответов на эти два вопроса родился сервис OptiMore. Пробовать гонять лучше в будний день.

Предварительные важные замечания:

- Инструкции к каждой считалке нужно прочесть, а не как обычно. RTFM.

- Расчеты ведутся внутри текущего дня, если дата экспирации совпадает с текущей — будет лажа в результатах, использовать в день экспирации для прогноза на этот день не получится

- Источник свечных данных — Alor Open API. Если там чего-то нет или какие-то задержки — сервис работать не будет. Все происходит в реальном времени с серверов Алора и никакой истории он себе не пишет никуда.

- Исходный код сервиса написан на языке R, приложение для веб — R Shiny, хостинг бесплатный и без гарантий того, что это дело будет жить всегда.

( Читать дальше )

По поводу сброса технологических «фишек» и ухода в активы-убежища...

- 09 сентября 2020, 14:10

- |

Нынче, инвесторам для входа на американский рынок, уже настоятельно рекомендуют хорошенько подумать и подождать момента, когда пройдут выбора президента в США, потому что возможно/невозможное президентство Байдена, по мнению аналитиков с Уолл-Стрит, приведет к ещё мощному обвалу котировок и прибыли из-за взлета налоговых отчислений корпоративных гигантов. Да и напряженность между Китаем и США, которая уже выходит на новый виток в этот предвыборный период, добавила и еще добавит самой разной и весьма непредсказуемой проблематики...

Почему инвесторам фондового рынка нужно пристегнуть ремни безопасности (перевод с elliottwave com)

- 20 августа 2020, 11:44

- |

Аналитики Elliott Wave International давно отмечают, что периоды низкой волатильности фондового рынка почти всегда сменяются периодами высокой волатильности. Конечно, периоды низкой волатильности могут растягиваться на некоторое время, но изменения происходят рано или поздно — и это изменение часто бывает драматичным. Вот показательный пример из журнала Elliott Wave Theorist, опубликованного 23 октября 2017 года:

Аналитики Elliott Wave International давно отмечают, что периоды низкой волатильности фондового рынка почти всегда сменяются периодами высокой волатильности. Конечно, периоды низкой волатильности могут растягиваться на некоторое время, но изменения происходят рано или поздно — и это изменение часто бывает драматичным. Вот показательный пример из журнала Elliott Wave Theorist, опубликованного 23 октября 2017 года:

( Читать дальше )

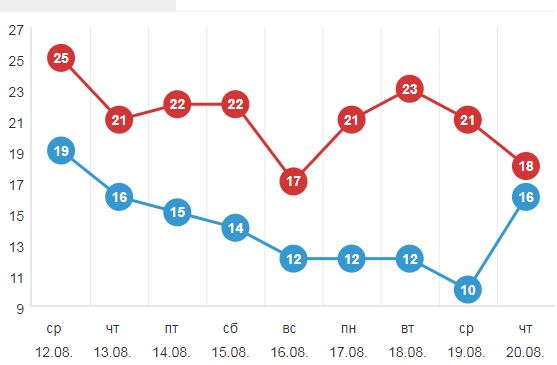

Погода и цена. Палю грааль.

- 12 августа 2020, 07:30

- |

( Читать дальше )

СБЕРБАНК ВЫПУСТИТ ПРИВЯЗАННЫЙ К РУБЛЮ ТОКЕН?

- 05 августа 2020, 15:10

- |

Для справки: Стейблкоин представляет собой криптовалюту, привязанную к запасам фиатных валют или физических товаров. Именно эта привязка позволяет удерживать стоимость стейблкоинов и избегать волатильности курса, которая наблюдается у традиционных криптовалют.

В банке рассматривают вариант выпуска актива, который станет инструментом расчета. Об этом сообщил директор дивизиона «Транзакционный бизнес» банка Сергей Попов в ходе онлайн-дискуссии «Цифровые финансовые активы на практике».

«С точки зрения банка, для нас также интересно. Наверное, мы можем выпустить на основании того закона, который был принят, токен, который мы можем привязать к рублю, такой соответствующий стейблкоин, который может стать основой, инструментом расчетов за некоторые другие цифровые финансовые активы».

( Читать дальше )

Технический анализ - был, есть и будет.

- 30 июля 2020, 09:19

- |

Если на график посмотрели. то это уже означает, что используете элементы ТА. Индикаторы поставили (объем также является индикатором) — опять используете ТА. И много чего подобного.

Фундаментальный анализ допустим владельцам-управляющим предприятия, так как они владеют важнейшими данными и новостями по экономике предприятия. Все остальные вынуждены использовать ТА.

ТА основан на статистическом поведении цены финансового инструмента предприятия. Всякие ГиП, вороны, солдаты, волны, двойный минимумы и прочее — основаны на периодическом повторении и их математической обработкой — статистикой.

Кто владеет статистическими данными (не путайте с изначально лживой статистикой, например, выборы в РФ), понимает их, умеет анализировать и принимать выводы к действию, тот и будет достаточно успешно торговать. В ТА нет закостенелых правил и, тем более, законов. Трейдер должен постоянно думать и принимать решения. Всякие психические особенности сейчас даже и не рассматриваю — только мышление трейдера.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал