ВТБ

Российский банковский сектор в этом году не заработает

- 12 октября 2025, 16:11

- |

А что случилось? А как же так вышло?

При этом рынок все же пришел к целям отскока — 2650 кольнули. Даже если брали тот же СБЕР в понедельник — почти 3% можно было урвать.

Но дальше расти НЕ НА ЧЕМ.

Стратегия остается прежней:

📍Спокойно ищу возможности для каких-то точечных покупок хороших компаний, с осознанием того, что можем и ниже упасть. И да, торопиться НЕ стоит! Ниже — можем!

📍У меня нет настроений в духе «все пропало» — просто жду и наблюдаю. Дыхание ровное. Да, акции под давлением, но хорошие компании всегда есть.

📍А еще помимо акций есть облигации с сочным %, есть возможности добирать их, есть глобальные рынки в диком плюсе, есть золото, крипта есть, в конце концов.

Спокойный инвестор = порядок в портфеле = прибыль в долгосроке. Не забывайте про диверсификацию, тогда падающий рынок станет не причиной для грусти, а точкой возможностетй.

P.S. думаю 16% до конца года увидим, а 15% уже после НГ. План прежний, просто все затягивается

( Читать дальше )

- комментировать

- 538

- Комментарии ( 3 )

Зона высадки пассажиров

- 12 октября 2025, 13:11

- |

Обсудим прошедшую неделю. Она оказалась очень жаркой и волатильной; наказаны были как шортисты, так и лонгисты. Все, кто стремился быстро заработать, были наказаны за свою жадность. Поэтому, друзья, соблюдайте риск-менеджмент и не прыгайте в догонку за движением свечей, будь то зеленые или красные. Я наблюдал за ситуацией до пятницы, и вечером собрал свою свободную ликвидность, чтобы приобрести акции $SBER, $T, $VTBR, $YDEX, $HEAD и $UPRO. Мои ожидания остаются прежними: на следующей неделе я жду восстановления фондового рынка и появления позитивных новостей. Что касается индекса, я придерживаюсь того же плана. Прилагаю график Сбербанка как фаворита рынка и не жду, что он опустится ниже 275 в ближайшее время, если только не произойдет серьезный негатив. В этом случае допускаю падение в диапазон 240-255. Также стоит отметить, что проливы могут быть гораздо сильнее, чем мы думаем. Например, на крипторынке в субботу цена монеты Атом упала на 99%., такого по фундаментальной монете ни кто не ожидал.

( Читать дальше )

ВТБ - слетела привязка счетов. Невозможно совершать сделки. Только у меня так?

- 12 октября 2025, 11:41

- |

Концентрация кредитных рисков в банках из топ-10 достигла рекордного уровня

- 11 октября 2025, 00:30

- |

Проанализировав банковский сектор за 1 полугодие 2025 года «Эксперт РА» отмечает, что концентрация кредитных рисков в банках из топ-10 достигла рекордного уровня.

Риск концентрации уже не первый год остается одним из ключевых вызовов для банковского сектора. Это обусловило необходимость реализации комплекса мер по ее снижению. Однако снижение риска происходит неравномерно: в то время как в банках вне первой десятки наблюдалось снижение концентрации кредитных рисков и норматив Н7 находится на минимумах за последние годы, то в банках из топ-10 норматив максимального размера крупных кредитных рисков (Н7) достиг рекордных 316% (+65 п. п. с конца 2024-го). «Текущая концентрация кредитных рисков у отдельных игроков находится на очень высоком уровне», — указывает «Эксперт РА», не раскрывая конкретных имён.

В десятку крупнейших по активам входят: Сбербанк, ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк, Т-Банк, Московский кредитный банк (МКБ), Совкомбанк, Банк ДОМ.

( Читать дальше )

Золото: прогноз $4400 в 2026г; ФРС и стратегия инвесторов

- 10 октября 2025, 17:45

- |

9 октября 2025

Решительный прорыв цен на золото выше отметки в 4000$ за унцию может привести к краткосрочным колебаниям на рынке, однако факторов, способных остановить импульс текущего бычьего тренда, крайне немного. Об этом заявил один из аналитиков рынка.

В своём последнем обзоре ралли на рынке золота Барт Мелек, глава отдела стратегий по сырьевым товарам в банке TD Securities, отметил, что с учётом скорости и масштабов роста цен на золото существует риск того, что часть инвесторов в ближайшее время зафиксирует прибыль. С момента прорыва в августе цена выросла на 670$ за унцию — более чем на 20% всего за два месяца. При этом спотовое золото торгуется на уровне 4043,80$ за унцию, что более чем на 50% выше показателей начала 2025 года.

«Драгоценный металл выглядит перекупленным, — говорится в отчёте Мелека. — Это означает, что любые сигналы, ставящие под сомнение скорость смягчения политики ФРС, или рост волатильности могут спровоцировать заметную коррекцию. В этом случае не исключён откат значительной части летнего роста уже в ближайшей перспективе».

( Читать дальше )

Наблюдения с форума розничных инвесторов

- 10 октября 2025, 17:00

- |

Сходил на форум розничных инвесторов второй год подряд. Снова, как и год назад, делюсь любопытными деталями.

Модератор пленарной сессии Вадим Сосков перед вопросом зампреду ВТБ Дмитрию Пьянову признался, что в его личном портфеле позиция по акциям ВТБ — в красной зоне.

Пьянов деловито и подробно рассказал, почему все так плохо было в прошлом, и как хорошо все будет в будущем.

Следующий вопрос был задан главе набсовета МосБиржи Сергею Швецову. Тот перед своим ответом остроумно заметил: «Красная зона по ВТБ — это плата за инвестиционную грамотность».

По-моему, превосходно! С такой точки зрения, ВТБ — национальный лидер в сфере инвестиционного образования. Надо бы его чем-то наградить.

Кстати, разовью мысль Швецова: а что, если любой красный цвет в портфеле, то есть бумажные убытки, а в крайнем случае даже зафиксированные убытки рассматривать как плату за инвестиционную грамотность? Как вам такое?

И тогда возникает закономерный вопрос: какую цену вы заплатили за обучение? Не считали? И стоило ли оно того? А как посчитать нервы, стрессы, а у кого-то и слезы украдкой в подушку по ночам?

( Читать дальше )

Поделитесь минутками фьюча ВТБ плиииз

- 10 октября 2025, 15:07

- |

Поделитесь плиз архивом фьючерсов на акции ВТБ.

Нужны минутные свечи и крайне желательно с момента старта торгов.

Заранее огромное спасибо!

Объем рынка ЦФА может превысить 2 трлн рублей к 2026 году

- 10 октября 2025, 12:37

- |

На “Финополисе 2025” ВТБ заявил, что рынок цифровых финансовых активов в России к 2026 году может превысить 2 трлн рублей. Сейчас основной спрос дают средние и крупные корпоративные заемщики, а банк готовит тиражируемые решения для бизнеса и выводит инструменты ЦФА в розничные каналы.

ВТБ уже входит в число крупнейших эмитентов, его совокупный выпуск за 2024–2025 годы превысил 160 млрд рублей, на собственной платформе “ВТБ Капитал Трейдинг” в 2025 году размещено около 50 млрд рублей.

К росту подводят сразу несколько факторов. Корпоративному сектору нужен альтернативный канал заимствований, а инфраструктура и ИТ-платформы уже позволяют быстро размещать выпуски. За год ожидания по емкости рынка у ВТБ поднялись с 1–1,5 трлн до более чем 2 трлн рублей к 2026 году, чему способствует расширение продуктовой линейки, включая идею “кредитных” ЦФА для секьюритизации портфелей, и вывод продаж в брокерские и розничные каналы.

ЦФА позволяют дешевле и быстрее получить доступ к капиталу для эмитентов, и расширяют выбор инструментов для инвесторов. Риски тоже есть, это налоги, объем обязательного раскрытия и слабая ликвидность на вторичном рынке, поэтому темпы роста зависят от того, как быстро ЦБ вместе с участниками донастроит правила.

( Читать дальше )

Сапоги СовокБанк и ВТГ

- 10 октября 2025, 12:16

- |

ВТГ — чистая прибыль за 1п 2025 в размере 250 млрд рублей получена за счет операций(спекуляций) на фондовом рынке! Мы сделали ставку в декабре 2024 года на ГКО и голубые фышки с приходом Нашего Трампа и эта ставка сработала.Сразу спрашивается: «Вы банк или такие же барыги как мы на балагане, только плюсом которые видят позы своих клиентов, и просто играете на спекуляциях? Как банк, вы что из себя представляете? Ничего штоли?.. Заработать можно только спекуляциями в казино?...

Или этот гусь из Совка. Вышел из американской тюрьмы, приехал в РФ и:

»Ага, чё тут у вас? ГКО пали? А давайте купим их, ставку всё равно снизят и заработаем! Проворачивали ужо такой схематоз. НИШТЯК!!!"2024 год, старая песня о главном. Опять давайте купим ГКО, тело вырастет, будет переоценка, продаем и вот прибыль. Сам Тимофей и мозговики говорили, что покупка Совка это как купить ПИФ ГКО-2030. А как банк это контора вооще функционирует? Или там минуса?..

( Читать дальше )

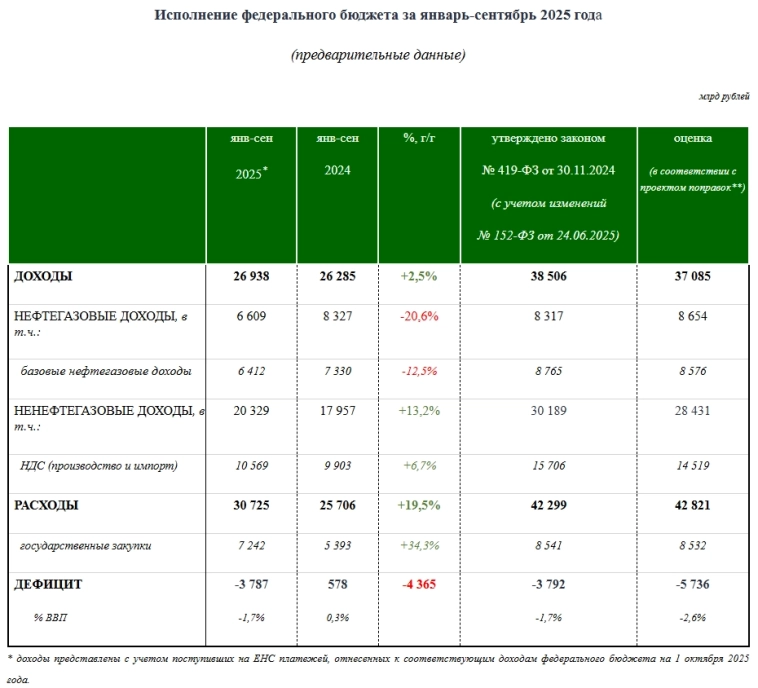

Бюджет РФ 9м 2025г: Нефтегазовые доходы 6,609 трлн руб (-20,6% г/г); Ненефтегазовые доходы 20,329 трлн руб (+13,2% г/г); Дефицит 3,787 трлн руб = 1,7% ВВП

- 09 октября 2025, 17:42

- |

minfin.gov.ru/ru/press-center/?id_4=39967-predvaritelnaya_otsenka_ispolneniya_federalnogo_byudzheta_za_yanvar-sentyabr_2025_goda

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал