ВДО

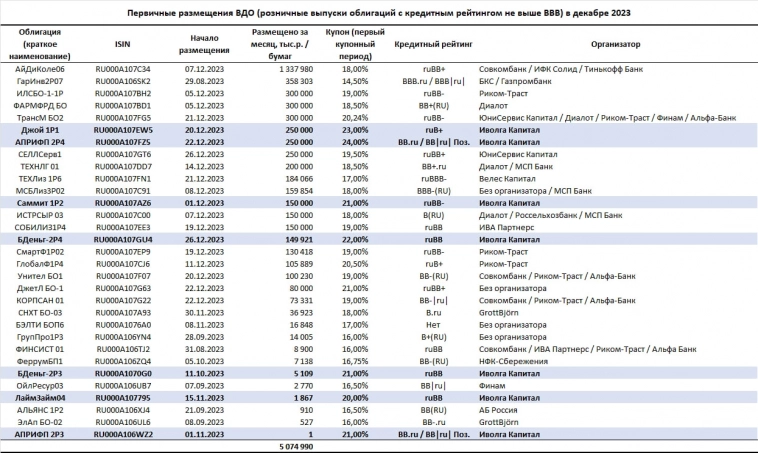

Первичный рынок ВДО в декабре (5,1 млрд р. при купоне 18,8%) и 2023 году

- 05 января 2024, 06:19

- |

ВДО – это большой или маленький рынок? Маленький. За весь 2023 год новых размещений высокодоходных облигаций (розничные выпуски с кредитным рейтингом не выше ВВВ) набралось на 65,5 млрд р. А сумму всех ВДО в обращении можно оценить примерно в 100-125 млрд р. Около 0,5% российского рынка корпоративных облигаций.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Время разобраться: что такое ВДО?

- 04 января 2024, 12:36

- |

🎄 Новогодние праздники – это не только хороший повод отдохнуть от суеты, но и отличное время, чтобы повысить свою финансовую грамотность и базово разобраться в своем инвестиционном портфеле.

Мы подготовили для вас короткие тематические подборки материалов, с которыми будет полезно ознакомиться, уделяя совсем немного времени. Начнем с основ:

1. В конце года мы запустили новую рубрику PRObonds: просто про облигации, где в формате коротких видео максимально простым языком постараемся объяснять все нюансы инвестирования в облигации, в частности в ВДО:

2. Во второй половине января ИК Иволга Капитал планирует выпустить исследование по рынку ВДО по итогам 2023 года, а пока предлагаем вспомнить, что же было с рынком высокодоходных облигаций в течение года: ЧИТАТЬ ОБЗОР

3. 2023 год стал годом волатильности. Рубль прошел путь от 70 до 90 единиц за доллар, в промежутке оказавшись выше 101, премии ВДО спустились с 10% до 2,5% к КС, а сам ключ вырос больше, чем в два раза. Как мы действовали в этих условиях, а главное, что мы будем делать в новом году? — рассказали на итоговом стриме:

( Читать дальше )

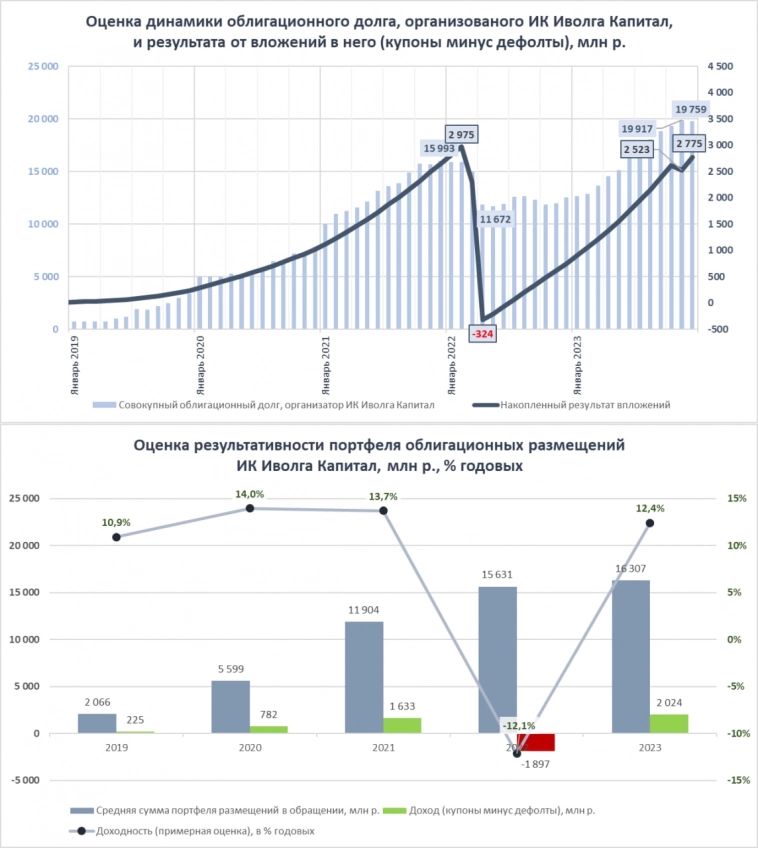

Результаты ИК Иволга Капитал как организатора выпусков облигаций. За декабрь и год (портфель 19,8 млрд р., годовой доход 2 млрд р.)

- 03 января 2024, 06:46

- |

Наш портфель облигаций в обращении (сумма организованных ИК Иволга Капитал облигационных выпусков, еще не погашенных или не ушедших в дефолт) по итогам декабря чуть снизился в сравнении в ноябрем и завершил год на 19,8 млрд р. Прирост за год – 7,3 млрд р.

В декабре держатели организованных нами облигационных выпусков впервые получили более 250 млн р. накопленного и выплаченного купонного дохода за 1 месяц. Всего же их доход за ушедший год – 2,0 млрд р.

При этом в 2023 году в портфеле организованных нами облигаций произошла серия связанных дефолтов, общей суммой ~300 млн р. В дефолт ушел холдинг УК Голдман Групп и его дочерние компании, выпуски облигаций которых мы организовали еще в 2019 году.

В 2024 году наш портфель облигаций в обращении, по плану, должен увеличиться до 26-27 млрд р. и принести инвесторам доход около 3,5 млрд р. Если не произойдет крупных дефолтов. Распределение портфеля по эмитентам должно стать более диверсифицированным. В т.ч. из-за появления в нем новых имен.

( Читать дальше )

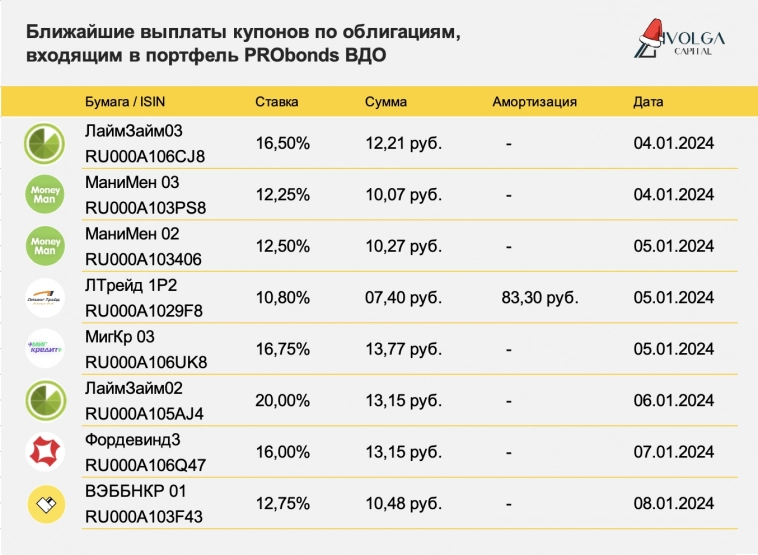

Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 02 января 2024, 11:21

- |

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

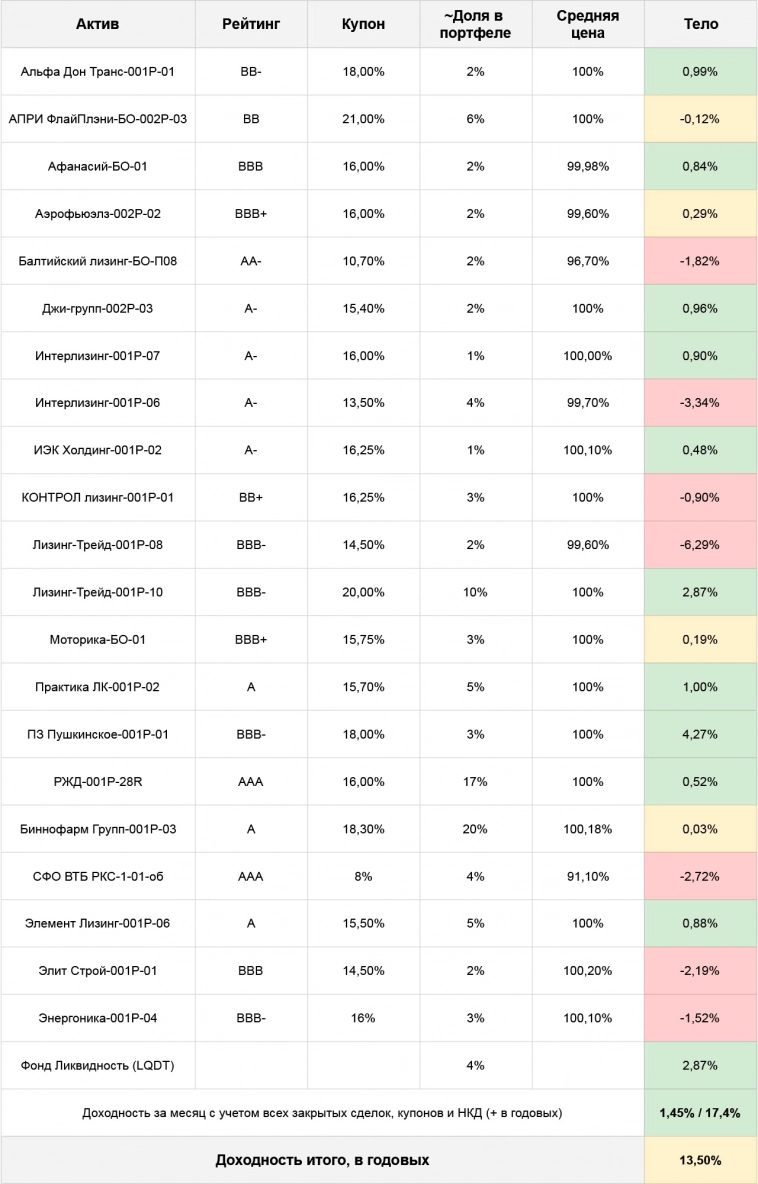

Портфель ВДО. 16,2% за 2023 год

- 02 января 2024, 07:13

- |

Наш публичный портфель PRObonds ВДО за 2023 год прибавил 16,2%. Построенная на нем стратегия доверительного управления в ИК Иволга Капитал принесла инвесторам за это время в среднем 15,5-16% на руки.

Рубль – рискованная валюта. И события последних 2 лет стабильности ей не добавляют. Отсюда же и расхожее решение: купить валюту и спать спокойно.

Решение, к которому наш портфель последовательно оппонирует. За 5,5 лет его ведения мы опередили пару доллар/рубль ровно вдвое. Впрочем, почти вдвое отстали от инструментов, выраженных в долларах, т.е. от американского фондового рынка и золота. Хотя отставание от золота, предположительно, сократим.

При этом отечественному рынку акций (Индекс МосБиржи полной доходности, учитывающий дивиденды) портфель почти не уступает. И, вероятно, в обозримой перспективе вновь и его опередит. Высокая ключевая ставка в помощь.

В общем, Россия – специфическая для инвестирования страна. Что свойственно для экономик, застывших в статусе развивающихся. Однако внутреннее инвестирование в нацвалюте оказывается пусть не идеальной, но и далеко не худшей стратегией.

( Читать дальше )

Длинный портфель облигаций: итоги четвертого месяца, планы и сделки

- 30 декабря 2023, 14:39

- |

- Доля бумаг с фикс купоном – 60%, флоатеров и денег – 40% (почти без изменений, небольшая разница только за счет приходящих купонов)

- Доходность за месяц – 1,49% (~17,4% годовых)

- Текущая купонная доходность портфеля – 16,8%

⚠️Сидя целиком во флоатерах в моменте можно было бы иметь чуть больше с купонов и чуть меньше кредитного риска, но:

- разница не настолько существенная. Доля A-грейда в портфеле и так выше – 59%, а BB – менее 11%

- потенциал роста по телу у флоатеров небольшой, а вот потерять лишнее, когда все одновременно пойдут на выход, чтобы переложиться в фикс, – очень даже можно

Бенчмарки:

- Банковские депозиты ~14,5%. Чем дальше, тем сложнее становится их оценивать. Для простоты буду брать среднюю ставку ЦБ -50 б.п. (дисконт отражает некоторый лаг с выходом новых предложений и неудобство от периодического перекладывания между наиболее выгодными из них) Доходность, конечно, меньше, но вполне соразмерна меньшим рискам – инструмент вполне адекватный и сбалансированный

( Читать дальше )

Дайджест по рейтинговым действиям в высокодоходном сегменте за неделю (Сегежа, Ультра, РКК, Антерра, ЧЗПСН-Профнастил, Электрощит-Стройсистема)

- 30 декабря 2023, 10:39

- |

🔴 ПАО «Сегежа Групп»

Эксперт РА понизило рейтинг до уровня ruВВВ, прогноз по рейтингу развивающийся. Ранее у компании действовал кредитный рейтинг на уровне ruA- c развивающимся прогнозом.

ПАО «Сегежа Групп» — ведущий российский вертикально-интегрированный лесопромышленный холдинг с полным циклом лесозаготовки и глубокой переработки древесины. Группа является одним из ключевых активов ПАО АФК «Система».

Компания занимает лидирующие позиции по своим операционным сегментам, а также является одним из крупнейших арендаторов леса в мире. Почти половина выручки формируется за счет продукции деревообработки.

Уровень долговой нагрузки оказывает негативное влияние на уровень рейтинга. На 30.09.2023 LTM отношение долга к EBITDA по расчетам агентства выросло до 14,9х (годом ранее — 4,3х). На рост показателя также повлияло снижение OIBDA на 65% за отчетный период, что обусловлено структурной трансформацией рынков сбыта и, как следствие, снижением цен на продукцию, а также существенным ростом издержек, в особенности логистических затрат.

( Читать дальше )

Итоги торгов за 28.12.2023

- 29 декабря 2023, 12:49

- |

Коротко о торгах на первичном рынке

28 декабря новых размещений не было.

Были выкуплены оставшиеся 2 680 облигаций четырехлетнего выпуска ИСТРИНСКАЯ СЫРОВАРНЯ БО-03. Бумаги объемом 150 млн рублей были размещены за 16 дней и 439 сделок.

Также продолжается размещение более ранних выпусков, из которых отметим облигации с объемом выкупа:

- ТЕХНО Лизинг 001Р-06 — 29 декабря привлечено инвестиций на 33 млн рублей. С 21 декабря эмитенту удалось разместить облигаций на 156 млн рублей (52%).

- АйДи Коллект 06 — за вчерашнюю сессию выкуплено на 22,1 млн рублей. Выпуск размещен на 51%.

- МФК Быстроденьги 002Р-04 — за третий день размещения выкуплено облигаций на 11,6 млн рублей. Всего с 26 декабря объем размещенных бумаг составил 125 млн рублей (83,3%).

- СмартФакт БО-02-001P — дневной объем размещенных облигаций составил 10 млн рублей. Доля выкупленных бумаг — 58,7% (117,4 из 200 млн рублей).

Коротко о торгах на вторичном рынке

В рейтинге по доходности первую строчку занял выпуск АПРИ ФП БО-002Р-04, чистая доходность которого по итогам торгов за 28 декабря составила 22,2%. Котировки бумаги остаются выше номинала, торги были закрыты на отметке 101,1% от номинала.

( Читать дальше )

Компания «Пионер-Лизинг» выплатила 19-й купон по 5-му выпуску облигаций, доступному только для квалифицированных инвесторов

- 29 декабря 2023, 12:36

- |

29 декабря 2023 года ООО «Пионер-Лизинг» выплатило очередной купон по 5-му выпуску облигаций (ПионЛизБР5), доступному только для квалифицированных инвесторов. Купонный доход 19-го купона на одну облигацию составил 13,79 руб., исходя из ставки купона 16,78% годовых.

Общая сумма выплат 19-го купона составила 5,51 млн руб. Выплата 20-го купона состоится 28 января 2024 года. Купонная доходность 5-го выпуска облигаций со 2-го по 120-й купоны определяется на основании следующей формулы: Срочная 6-месячная ставка RUONIA + 7,00% годовых.

7 июня 2022 года эмитент начал размещение пятого выпуска ценных бумаг номинальным объемом 400 млн руб. Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

( Читать дальше )

Главное на рынке облигаций на 29.12.2023

- 29 декабря 2023, 11:55

- |

- Компания «Феррони» установила ставку 28-го купона облигаций серии БО-П01 на уровне 13% годовых.

- «Сибнефтехимтрейд» установил ставку 25-го купона облигаций серии БО-02 на уровне 22,5% годовых.

- «Регион Финанс», представитель владельцев облигаций ПАО «УК «Голдман Групп», направил в Арбитражный суд Красноярского края иск о взыскании задолженности по облигациям в размере 20 млн рублей.

- МГКЛ (бренд «Мосгорломбард») в рамках IPO привлек 303 млн рублей. Цена акций составила 2,5 рубля за бумагу. По итогам первичного размещения доля акций компании в свободном обращении достигла 14,6%. Капитализация компании на момент начала торгов составила 3,17 млрд рублей.

- «Истринская сыроварня» завершила размещение четырехлетних облигаций серии БО-03 объемом 150 млн рублей. С выпуском компания вышла на биржу 7 декабря. Ставка купонов рассчитывается по формуле: ключевая ставка банка России, плюс премия 3,5% годовых, но не более 18% годовых. Купоны ежемесячные. По займу предусмотрена амортизация, а также возможность досрочного погашения по усмотрению эмитента. Организатор — ИК «Диалот».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал