ВДО

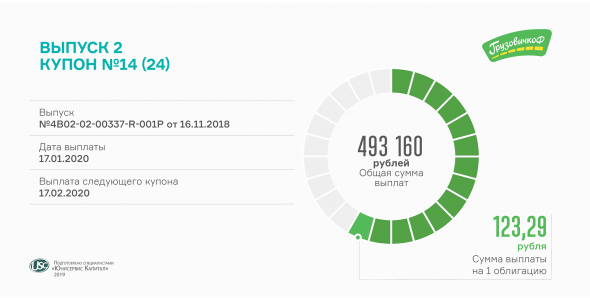

«ГрузовичкоФ» выплатит 14-й купон по БО-П02

- 17 января 2020, 14:03

- |

Выплата состоится сегодня. Владельцам второго выпуска биржевых облигаций начислено почти 500 тыс. рублей.

Купон выплачивается ежемесячно по ставке 15% годовых. Одна ценная бумага приносит своим держателям по 123,29 рубля каждые 30 дней.

Второй выпуск был размещен на Московской бирже в конце 2018 г. и привлек большое внимание частных инвесторов, благодаря своей высокой доходности, положительной динамике развития компании и наработанной репутации надежного заемщика, исполняющего свои обязательства вовремя и в полном объеме.

Средневзвешенная цена облигаций второго выпуска «ГрузовичкоФ-Центр» составила по итогам 2019 г. 105,4% от номинала, объем торгов — 300 тыс. рублей в день.

Напомним, двухлетний выпуск состоит из 4 тыс. облигаций «ГрузовичкоФ» номиналом 10 тыс. рублей (RU000A0ZZV03). Ставка 15% установлена на весь срок обращения мини-бондов. Выпуск будет погашен в ноябре 2020 г.

- комментировать

- Комментарии ( 0 )

Коротко о главном на 17.01.2020

- 17 января 2020, 10:59

- |

- Аналитическое кредитное агентство подтвердило кредитный рейтинг ООО «Элемент Лизинг» и его выпусков облигаций серии 001Р-01 и 001Р-02 на уровне «A-(RU)» со стабильным прогнозом

- «Ламбумиз» сообщает о смене генерального директора: эту должность с 15 января занял один из акционеров предприятия — Александр Абалаков. В пресс-службе завода подчеркнули, что смена руководства стала запланированным шагом

Подробнее о событиях и эмитентах на boomin.ru

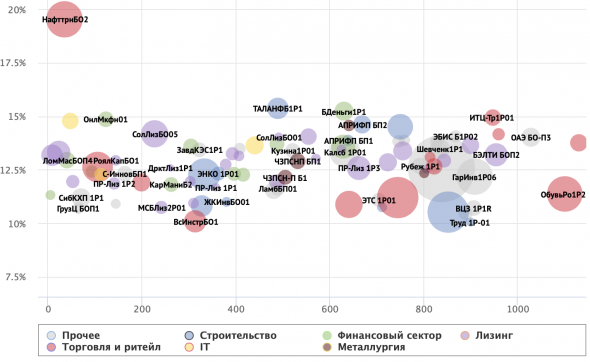

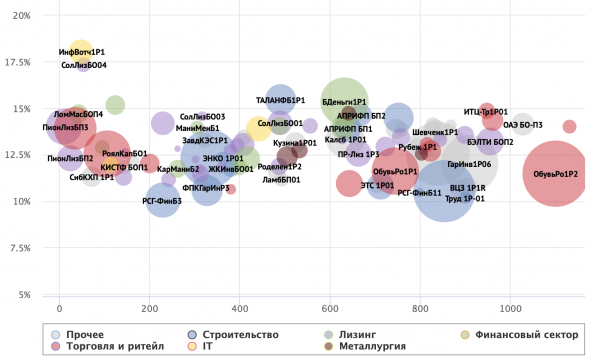

Итоги торгов, рейтинги облигаций – наглядно о прошедшем дне в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

Видео-разбор эмитента. ООО "Лизинг-Трейд" (500 млн.р., 3 года, 12,5%)

- 17 января 2020, 08:31

- |

( Читать дальше )

Интервью с Дмитрием Адамидовым, идейным вдохновителем инвестсообщества ANGRY BONDS

- 17 января 2020, 08:26

- |

( Читать дальше )

Высокодоходные облигации на рынке США: ретроспектива и сегодняшний день

- 17 января 2020, 08:02

- |

Американские финансисты были первыми, кто понял, что облигации с высоким купоном – это не просто высокая доходность и повышенные риски. Это еще история о том, как зарабатывать на нетрадиционных бизнес-моделях на систематизированном финансовом рынке.

Американские финансисты были первыми, кто понял, что облигации с высоким купоном – это не просто высокая доходность и повышенные риски. Это еще история о том, как зарабатывать на нетрадиционных бизнес-моделях на систематизированном финансовом рынке.Появление и развитие

Облигация – достаточно старый вид ценных бумаг. В США осознанно с ними работать научились еще на стыке 19 и 20 века. С развитием бизнеса банков, исследовательской деятельности, к середине прошлого столетия при работе с облигациями уже оценивали риск и доходность потенциальных эмитентов. Рынок развивался постепенно и органически: к эмиссиям облигаций прибегали крупные и известные имена, а их ставки рассчитывались исходя из долговой нагрузки и оценки способности компаний его обслуживать в будущем.

( Читать дальше )

Коротко о главном на 16.01.2020

- 16 января 2020, 07:45

- |

- Самарская «Вита Лайн» зарегистрировала выпуск облигаций серии БО-01, бумаги включены в третий уровень списка ценных бумаг

- «Иволга Капитал» начала сбор заявок на участие в размещении, минимальный объем покупки ограничен 300 тыс рублей

- «Ред Софт» досрочно расторг договор с «ЦЕРИХ Кэпитал Менеджмент» о поддержании цен на выпуск серии 001Р-02 объемом 100 млн рублей

- «ТЕХНО Лизинг» сообщил о планах заключить договора кредитной линии с лимитом выдачи на сумму до 150 млн рублей, на срок до 5 лет

Подробнее о событиях и эмитентах на boomin.ru

Итоги торгов, рейтинги облигаций – наглядно о прошедшем дне в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

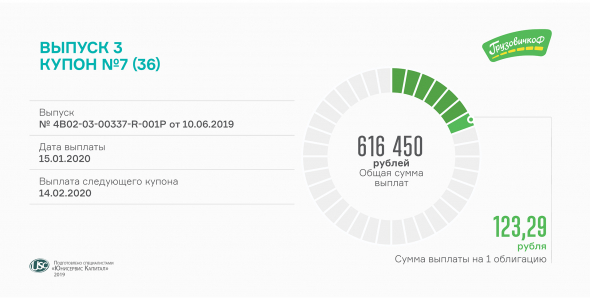

Сегодня состоится выплата 7-го купона по третьему выпуску «ГрузовичкоФ»

- 15 января 2020, 13:45

- |

Условиями выпуска биржевых облигаций установлена ставка 15% годовых на 24 из 36 купонов. Ежемесячно инвесторам начисляется более 600 тыс. рублей в качестве купонного дохода по третьему выпуску (RU000A100FY3).

Бонды разместило московское подразделение сервиса грузоперевозок — ООО «ГрузовичкоФ-Центр». Эмиссия состоялась в середине прошлого года. Выпуск состоит из 5 тыс. облигаций номиналом 10 тыс. рублей каждая. Период обращения — 3 года.

В сегменте высокодоходных облигаций котировки ценных бумаг «ГрузовичкоФ-Центр» являются одними из самых высоких. По итогам 2019 года средневзвешенная цена облигаций первого выпуска составила 104,06%, второго выпуска — 105,4%, третьего — 103,7% от номинала.

В январе также ожидаются выплаты купонов по первым двум займам по ставке 17% и 15% годовых соответственно.

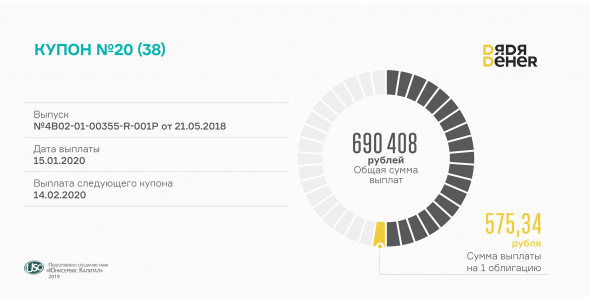

«Дядя Дёнер» выплатил 20-й купон по облигациям

- 15 января 2020, 13:34

- |

Инвесторам сибирской сети общественного питания начислено около 700 тыс. рублей. Купонный доход выплачивается ежемесячно по ставке 14% годовых. В мае состоится оферта, на которой будет определен размер последних купонов — с 25 по 38.

В обращении находится выпуск биржевых облигаций «Дядя Дёнер» объемом 60 млн рублей. Номинальная стоимость ценной бумаги — 50 тыс. рублей. Условиями выпуска предусмотрена амортизация долга: погашение состоится в мае, июне и июле следующего года. Срок обращения займа — 3 года и 2 мес. ISIN код: RU000A0ZZ7R8.

Среднесуточный объем торгов облигациями «Дядя Дёнер» на Московской бирже превышает 320 тыс. рублей, что соответствует обороту за месяц на уровне 5-7 млн рублей. Средневзвешенная цена в течение 2019 года составила 101,5% от номинала, максимальная котировка достигала 103,98%.

В новом году компания намерена сосредоточиться на открытии точек в Новосибирской области и Кузбассе и на увеличении отгрузок полуфабрикатов собственного производства сетям общепита Сибири.

Портфели высокодоходных облигаций PRObonds #1, #2 принесли в 2019 году 15,5-14% годовых

- 15 января 2020, 08:42

- |

Коротко о главном на 15.01.2020

- 15 января 2020, 08:28

- |

- Московская биржа включила биржевые облигации ООО «Маяк» в третий уровень списка ценных бумаг, допущенных к торгам. Регистрационный номер выпуска — 4B02-01-00516-R. Ранее компания не выходила на долговой рынок

- PRObonds сообщает о готовящемся размещении дебютного выпуска ООО «Лизинг-Трейд». Предварительная дата начала размещения — 23 января. Эмитент разместит выпуск биржевых облигаций сроком обращения 3 года объемом 500 млн рублей, номинал одной бумаги — 1 тыс. рублей. Ориентир ставки купона — 12-13% годовых, купон ежемесячный. С последнего года обращения предусмотрена амортизация. Организатором выступит «Иволга Капитал»

- Cbonds опубликовал рэнкинг организаторов российских облигаций по итогам 2019 года. Лучшими организаторами рыночных высокодоходных выпусков стали «Иволга Капитал», BCS Global Markets и «Юнисервис Капитал». Доля первой тройки организаторов на рынке составляет 45.1%. Всего в таблицу попали 19 инвестбанков

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал