ВДО

Коротко о главном на 05.02.2020

- 05 февраля 2020, 08:18

- |

- «Сибирский КХП» завершил размещение дебютного выпуска объемом 100 млн рублей. Ставка первого купона установлена на уровне 11% годовых, ставка следующих купонов привязана к значению ключевой ставки Банка России, купоны квартальные. Организатор — «Среднеуральский брокерский центр»

- «Дядя Дёнер» утвердил выпуск облигаций серии БО-П02 сроком обращения 3 года. Номинальная стоимость одной облигации составит 10 тыс. рублей, выпуск будет размещен по открытой подписке

- «Дэни колл» изменил сроки подачи заявлений на приобретение облигаций и агента по выкупу. Заявки инвесторов будет принимать «Инвестиционная компания «Стрим» с 14 по 22 февраля 2020 года

- «ИСКЧ» сообщила о появлении у компании подконтрольной организации – ООО «Скинцел», разработчика инновационных препаратов для лечения наследственных заболеваний кожи. «ИСКЧ» владеет 60% в уставном капитале компании

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 04.02.2020

- 04 февраля 2020, 10:09

- |

- ИСК «ПетроИнжиниринг» установило ориентир доходности к погашению трехлетних облигаций — равен значению бескупонной кривой доходности облигаций федерального займа сроком 3 года плюс премия не выше 450 базисных пунктов. В феврале-марте компания планирует сбор заявок инвесторов

- «Архитектура финансов» приняло решение о частичном погашении облигаций первого выпуска в количестве 50 тыс. штук. Дата досрочного погашения – 12.02.2020, цена приобретения – 250 рублей

- ИК «Фридом Финанс» снизил минимальный объем покупаемых облигаций при размещении с $23 тыс. до $22 тыс.

Подробнее об эмитентах и событиях на Boomin.ru

Об итогах прошедшего торгового дня и результатах размещений на первичном рынке в ВДОграфе

( Читать дальше )

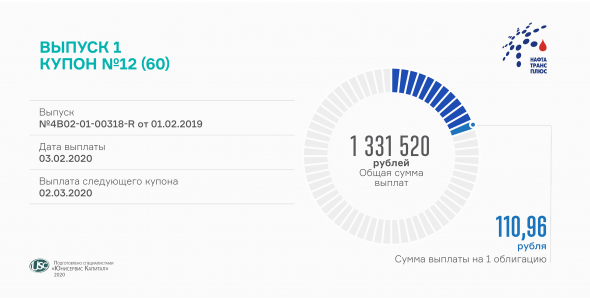

12-й купон выплатил «Нафтатранс плюс»

- 03 февраля 2020, 13:58

- |

Частный нефтетрейдер перечислил владельцам ценных бумаг первой серии (RU000A100303) свыше 1,3 млн рублей. Дата выполнения обязательств перенесена с 1 на 3 февраля в связи с выходными днями.

Размещение пятилетних облигаций состоялось год назад. В обращении находится 12 тыс. бондов номиналом 10 тыс. рублей. Ставка на первые 2 года обращения выпуска составляет 13,5% годовых. Облигации будут погашены через 4 года, в январе 2024 г. Поручитель — «АЗС-Люкс», управляет собственными заправками «Энергия» и франчайзинговыми «Лукойл» и Shell в Новосибирске. В конце 2019 года компания открыла АЗС под новым брендом Nafta24.

Оборот облигаций первого выпуска «Нафтатранс плюс» снизился по итогам декабря до 27,7 млн рублей, котировка — до 100,38% от номинала.

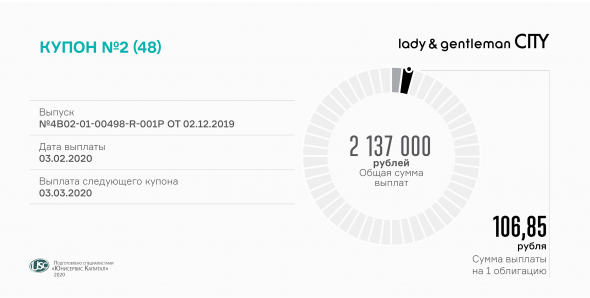

«Трейд Менеджмент» выплатил второй купон

- 03 февраля 2020, 13:37

- |

Инвесторам популярной сети мультибрендовых магазинов lady & gentleman CITY начислено по 106,85 рубля на облигацию (RU000A1014V7).

Компания направила в НРД свыше 2,1 млн рублей, после чего депозитарий перечисляет купонный доход брокерам, передающим, в свою очередь, деньги владельцам облигаций. Размер купона зависит от ставки Центробанка (+6,5%), но не может быть больше 14% годовых. На первые 5 периодов установлена ставка 13%. Купон выплачивается ежемесячно.

В рамках программы биржевых облигаций компания привлекла 200 млн рублей на пополнение оборотного капитала в целях увеличения закупки товара на новый сезон. Номинал ценной бумаги составляет 10 тыс. рублей. Ежеквартальное погашение выпуска начнется в августе 2021 г. и завершится в ноябре 2023 г. Вторичный оборот облигаций «Трейд Менеджмент» превысил в декабре 47 млн рублей (4,7 тыс. бумаг).

Недавно компания сообщила об утроении пунктов выдачи заказов из интернет-магазина, благодаря новому партнеру Boxberrу.

Коротко о главном на 03.02.2020

- 03 февраля 2020, 09:52

- |

- Выпуск серии 001Р-02 «Обуви России» с 4 февраля переходит из третьего во второй уровень листинга

- «Фридом Финанс» поддерживает ограничение на объем покупки долларовых облигаций на первичном рынке – минимум установлен в размере 23 тыс. долларов

- МФК «Мани Мен» сообщило о совершении трех существенных сделок: поручительство и залог на 343,5 млн рублей и заключение договора залога прав требования по договорам потребительского займа на 800 млн рублей

Подробнее об эмитентах и событиях на boomin.ru

Об итогах прошедшего торгового дня и результатах размещений на первичном рынке в ВДОграфе

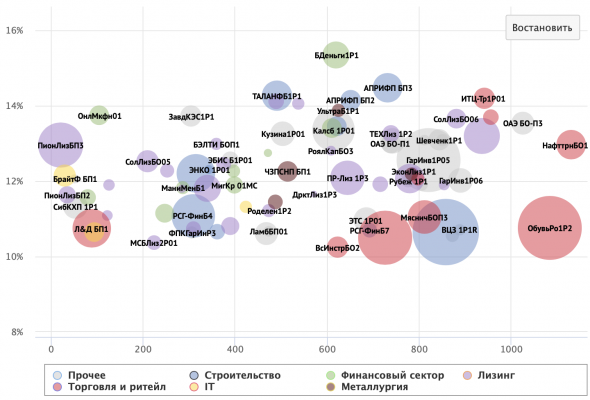

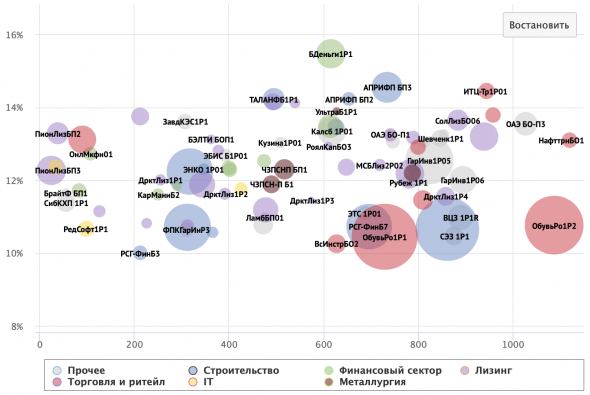

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

Ипотека не любит спешки, а любит инвестиции

- 03 февраля 2020, 08:40

- |

Ипотека — это не только про траты и про деньги, которые человек выплачивает в будущем. Часто первый взнос и его накопление- это вопрос сохранения денег и поиска удачного момента для их использования.

Для внесения первоначального взноса обычно есть два пути: взять потребительский кредит или накопить сумму. Первый выбор, по своей практике, никогда ничем хорошим не заканчивался: совокупный долг заёмщика становился еще больше, общая ставка (вместе с ипотекой) повышалась, например, с 7% до 11%. В итоге, даже хороший заемщик с идеальной историей испытывал большие проблемы при выдаче долга.

Ипотека — это не только про траты и про деньги, которые человек выплачивает в будущем. Часто первый взнос и его накопление- это вопрос сохранения денег и поиска удачного момента для их использования.

Для внесения первоначального взноса обычно есть два пути: взять потребительский кредит или накопить сумму. Первый выбор, по своей практике, никогда ничем хорошим не заканчивался: совокупный долг заёмщика становился еще больше, общая ставка (вместе с ипотекой) повышалась, например, с 7% до 11%. В итоге, даже хороший заемщик с идеальной историей испытывал большие проблемы при выдаче долга.

( Читать дальше )

Коротко о главном на 31.01.2020

- 31 января 2020, 07:26

- |

- ГК «Сегежа» полностью разместило трехлетние облигации серии 001Р-01R объемом 10 млрд рублей. Сбор заявок прошел 27 января

- «Кузина» начала реорганизацию — к эмитенту будет присоединено ООО «Кузина Рост». Процедура проводится в целях оптимизации процессов и построения более прозрачной структуры бизнеса. На балансе «Кузины Рост» осталась одна новосибирская кондитерская — в НГУ, остальные были постепенно переведены на компанию-эмитента

- ИК «Фридом Финанс» привлекла маркет-мейкера, заключив договор о стабилизации цен на биржевые облигации серии П01-01, номинируемые в долларах. Маркет-мейкер выпуска — «Бест Эффортс Банк»

- Арбитражный суд республики Карелия принял к производству заявление ООО «Вектор Строй» о признании должника банкротом — ПАО «Соломенский лесозавод». Судебное заседание назначено на 12 февраля 2020 года

( Читать дальше )

Коротко о главном на 29.01.2020

- 29 января 2020, 09:13

- |

- АО «Ай-Теко» сообщило о заключении двух договоров поручительства по 2 млрд каждый. Кредиторами выступили ООО «РАССЭ» и ООО «Сервионика», которые принадлежат акционерному обществу.

- АО АПРИ «Флай Плэнинг» поручилось за одно из юридических лиц группы — ООО «Специализированный застройщик «Флай Плэнинг» по договору об открытии невозобновляемой кредитной линии в ПАО Сбербанк.

- ООО «Рольф» планирует в середине февраля провести сбор заявок на участие в первичном размещении нового трехлетнего выпуска биржевых облигаций на сумму 3 млрд рублей. Купонная ставка пока не сообщается, однако не стоит ожидать, что она позволит отнести бумаги к числу ВДО.

- ООО «ИСК Петроинжиниринг» также готовится к выпуску трехлетних облигаций на сумму 1,5 миллиарда рублей в ближайшие два месяца. Выпуск станет дебютом нефтесервисной компании на рынке.

Подробнее об эмитентах и событиях на boomin.ru

( Читать дальше )

Коротко о главном на 28.01.2020

- 28 января 2020, 07:39

- |

- «Архитектура финансов» утвердила выпуск коммерческих облигаций серии КО-П02 объемом 50 млн рублей. Займ сроком обращения 1 год будет размещен по закрытой подписке в пользу ООО «Бондибокс», ООО «Грета», ООО «АА Кэпитал» и ряда физических лиц

- ИК «Фридом Финанс» сегодня начинает торги трехлетним выпуском облигаций объемом $40 млн. Бумаги с доходностью 6,5% годовых будут размещены по открытой подписке. Выплаты разбиты на 12 купонных периодов с ежеквартальной выплатой в размере 16,21 USD за 1 облигацию. Минимальное плечо входа составляет 1,4 млн рублей в долларовом эквиваленте по курсу ЦБ

- Запущен сбор заявок инвесторов на покупку коммерческих облигаций ООО «БК». Выпуск объемом 16 млн рублей был размещен 17 декабря 2019 года. Ставка ежемесячного купона установлена в размере 16,5% на весь срок обращения бумаг. Подробнее о возможности подачи заявок на

( Читать дальше )

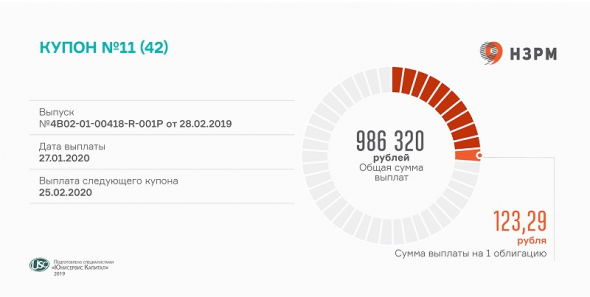

«НЗРМ» выплатил 11-й купон

- 27 января 2020, 14:03

- |

Инвесторам компании начисляется порядка 1 млн рублей каждый месяц. Доход рассчитывается по ставке 15% годовых.

Облигации завода находятся в обращении с марта прошлого года. Объем вторичных торгов на МосБирже вырос по итогам декабря до 7,26 млн рублей (717 бумаг). Средневзвешенная цена, несмотря на снижение на 0,43 п.п., держится выше 101% от номинала. Сделки купли-продажи облигаций совершаются ежедневно.

Напомним, номинал ценной бумаги «НЗРМ» составляет 10 тыс. рублей. Срок обращения выпуска — 3,5 года, погашение состоится в августе 2022 г. ISIN код: RU000A1004Z9. Минэкономразвития частично компенсирует эмитенту затраты на купонные выплаты. В феврале компания выплатит 12-й купон и объявит ставку 13-24 купонов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал