ВДО

Итоги размещения биржевых облигаций АО «Новосибирскхлебопродукт»

- 07 августа 2020, 07:27

- |

Торги ценными бумагами серии БО-П01 стартовали 6 августа на Московской бирже. Организатор размещения — «Юнисервис Капитал», соорганизатор и якорный инвестор — АО «МСП Банк».

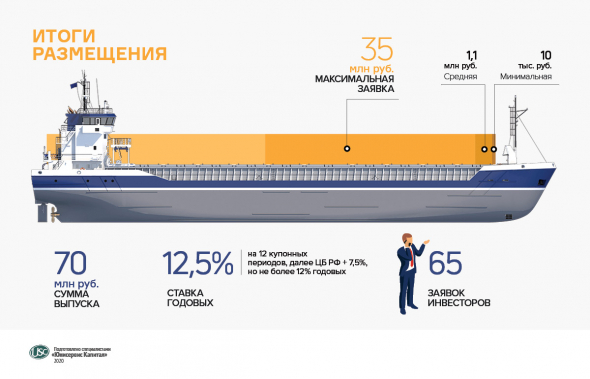

В процессе размещения выпуска было удовлетворено 65 заявок. Максимальная заявка составила 35 млн рублей, минимальная равнялась номинальной стоимости одной бумаги — 10 000 рублей. Средний размер удовлетворенных заявок составил 1 млн рублей. Сейчас бумаги доступны инвесторам в торговых системах по ISIN коду RU000A102036.

Общий объем дебютного для компании «Новосибирскхлебопродукт» выпуска составил 70 млн рублей, срок обращения — 4 года, включает в себя 48 купонных периодов продолжительностью 30 дней. Ставка 1-12 купонов — 12,5% годовых. Со второго года обращения выпуска размер купона будет устанавливаться по формуле: ключевая ставка Центробанка + 7,5% (не более 12% годовых). Облигации АО «Новосибирскхлебопродукт» включены в Сектор Роста Московской биржи.

К публикации готовится аналитическое покрытие по результатам работы эмитента в первом полугодии 2020 года. Узнать больше о компании можно в разделе для инвесторов.

- комментировать

- Комментарии ( 0 )

Коротко о главно на 06.08.2020

- 06 августа 2020, 08:26

- |

Начало размещений:

- «Ноймарк» начинает размещение выпуска коммерческих облигаций серии Ко-П03 объемом 50 млн рублей, потенциальные покупатели — клиенты ИК «Септем Капитал»

- «Новосибирскхлебопродукт» сегодня начинает размещение выпуска серии БО-П01 объемом 70 млн рублей. Организатор- «Юнисервис Капитал», соорганизатор — «Банк МСП»

- «Энергоника» начинает размещение дебютного выпуска биржевых облигаций объемом 50 млн рублей, организатор — «УНИВЕР Капитал»

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Рынок ВДО состоялся и наполняется новыми инструментами

- 05 августа 2020, 19:34

- |

Обостряющиеся кризисные явления вызывают потребность в анализе новых рынков, новых вариантов для инвестирования. Особенно актуально это становится, если новые возможности могут стать дополнением или даже хеджирующей альтернативой для уже привычных инструментов инвестирования. В качестве подобных привлекательных инструментов могут выступать высокодоходные облигации (ВДО). Для выбора эмитента подобных облигаций полезно посмотреть не только состояние отрасли, в которой компания получает основной доход, но также основные моменты построения бизнес процессов, динамику финансовых показателей и перспективы изменений в отрасли.

В качестве возможного варианта предлагается присмотреться к планирующемуся размещению облигаций «Первого коллекторского бюро» (ПКБ). ПКБ — крупнейшая коллекторская компания, основанная в 2005 году. Она работает на перспективном, быстро расширяющемся поле сбора просроченных долгов. Так, в последние три года происходило ускоренное приращение долга домашних хозяйств. Только по итогам 2019 года розничный кредитный портфель банков вырос на 19,3% по сравнению с 2018 годом и составил 10,1 трлн. рублей. А за 2018-2019 годы объем кредитов физлицам вырос на 45% (при том, что рост кредитов предприятиям за то же время составил более скромные 11%). Основной вклад в рост кредитования физических лиц внесли необеспеченные ссуды — кредиты наличными, POS-кредиты и кредитные карты. Темпы прироста в этом сегменте в 2019 году достигали 23%. Возросла активность микро финансовых организаций.

( Читать дальше )

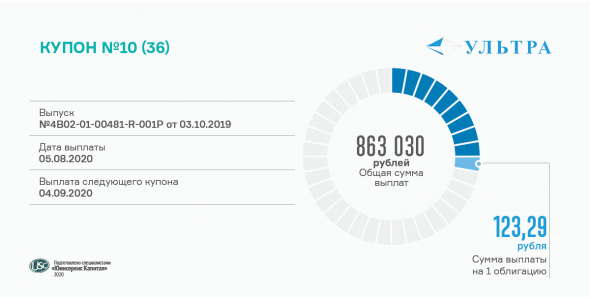

Выплата 10 купона по облигациям ООО «Ультра» состоялась сегодня

- 05 августа 2020, 14:08

- |

Ставка купонного дохода зафиксирована на уровне 15% годовых и будет действовать на протяжении всего трехлетнего периода обращения облигаций. На одну бумагу номиналом 10 тысяч рублей ежемесячно начисляется 123,29 руб. Общая сумма дохода инвесторов составляет 863 030 руб.

Начиная с октября 2020 года компания начнет амортизационное погашение инвестиционного займа, которое будет производиться раз в квартал по 7,14%. Оставшиеся 42,88% от номинала облигаций будут погашены в сентябре 2022 года.

ООО «Ультра» выпустило биржевые облигации серии БО-П01 (ISIN код: RU000A100WR2) в октябре 2019 года. Общий объем эмиссии составил 70 миллионов рублей. Привлеченные средства были направлены на модернизацию производственной базы компании.

В июле на Московской бирже облигации данной серии торговались 21 день по средневзвешенной цене 102,58% от номинала (+0,77 пункта). Общий объем сделок составил 4,46 млн руб. (+0,46 млн).

Ранее мы публиковали аналитическое покрытие по результатом работы ООО «Ультра» в I квартале 2020 года.

Коротко о главном на 05.08.2020

- 05 августа 2020, 08:54

- |

Анонсы готовящихся размещений:

- «Новосибирскхлебопродукт» определил дату начала размещения выпуска объемом 70 млн рублей. Организаторы — «Юнисервис Капитал» и МСП Банк

- «Обувь России» анонсировала размещение третьего выпуска биржевых облигаций объемом 500 млн рублей

- Совет директоров УК «Голдман Групп» утвердил программу облигаций объемом 10 млрд рублей

- «ПКБ» планирует 10 августа провести букбилдинг выпуска объемом 750 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Неэффективность рынка на примере 3 выпусков облигаций АПРИ «Флай Плэнинг»

- 05 августа 2020, 07:26

- |

Смотрел презентационные материалы одного из наши эмитентов строительной компании АПРИ «Флай Плэнинг» (облигации АПРИФП БП1 и БП2 входят в портфели PRPbonds совокупно на 12,5% от активов). Достаточно подробный пост о сегодняшнем состоянии поселка «ТвояПривилегия» (https://74.ru/text/longread/realty/69355342/) под Челябинском, который застраивается компанией. Решил заодно взглянуть на котировки и доходности облигаций АПРИ. Увидел уже привычный для облигаций перекос. АПРИ в 2019 году разместило 3 облигационных выпуска, все 3-летние, отличаются ставками купона и размерами. Бумаги идентичны друг другу. Но доходности отличаются на 1,4%. Разница реальных доходностей, после вычета НДФЛ еще больше. Налоговая нагрузка на первый выпуск сейчас составит 2,36%, на третий – 1,75%. Так что, покупая сейчас первый выпуск, АПРИФП БП1, после вычета НДФЛ, Вы должны получить около 10,6% годовой доходности. Третий выпуск, АПРИФП БП3 даст уже 12,6% (АПРИФП БП2 – 12,25%). Калькуляция не сложная. Но у рынка на многое свое мнение 😉

( Читать дальше )

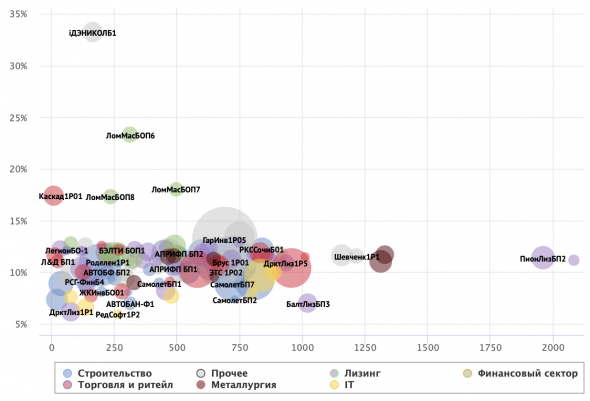

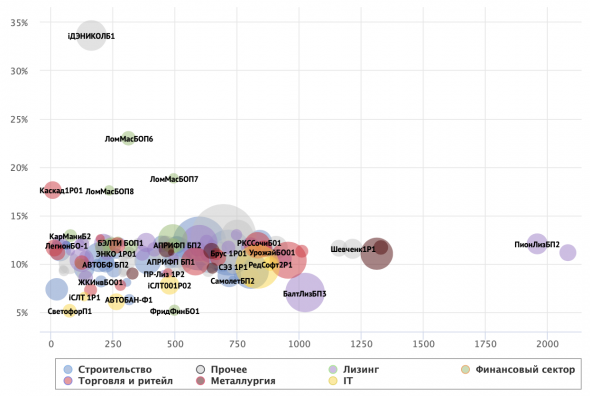

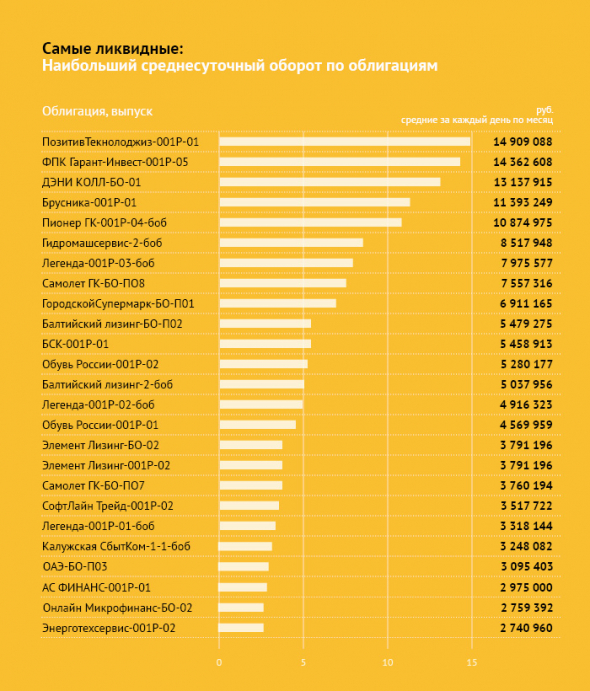

Июль в ВДО: рейтинг «самых-самых»

- 04 августа 2020, 14:14

- |

Наиболее привлекательные по купонам отрасли — телеком, МФО, общественное питание, целлюлозно-бумажная и IT отрасли. По текущей доходности — это телеком (прежде всего из-за Дэниколл), МФО, общественное питание. Эти же отрасли являются и наиболее ликвидными.

( Читать дальше )

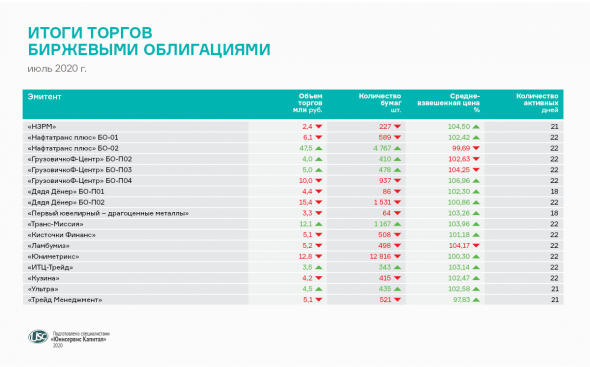

Июльские итоги торгов: в разгар сезона отпусков обороты ожидаемо упали

- 04 августа 2020, 14:07

- |

Общий объем торгов на Московской бирже по 17 выпускам наших эмитентов составил 150,6 млн руб., что на 22,3 млн руб. меньше, чем в июне. Самые высокие обороты показали облигации 2-й серии «Нафтатранс плюс» и «Дядя Дёнер», а также выпуск «Юниметрикс».

Активные торги позволили второй серии облигаций «Нафтатранс плюс» подняться к концу месяца выше номинала, однако итоговая средневзвешенная цена все же оказалась ниже 100%. В числе двух выпусков, не успевших преодолеть номинальный порог после коронакризиса, остается и «Леди&Джентльмен Сити-БО-П01», даже несмотря на то, что его котировка выросла за месяц почти на 3%. Однако с учетом привязки купона к падающей ставке ЦБ РФ и рисков, которые инвесторы видят в эмитенте, доходность облигаций сети брендовой одежды lady & gentleman CITY держится на уровне 14% годовых.

Самый большой рост средневзвешенной цены показала сеть бьюти-студий KISTOCHKI. После июньской оферты котировка увеличилась с 96,5% до 101,2% от номинала. Растет в цене и четвертый выпуск «ГрузовичкоФ-Центр»: в течения июля показатель доходил до 108% и выше. При этом котировка облигаций второй серии мувинговой компании снизилась сильнее других выпусков наших эмитентов (на 1,43%) и составила 102,6%, что неудивительно, если брать во внимание приближающееся погашение в ноябре.

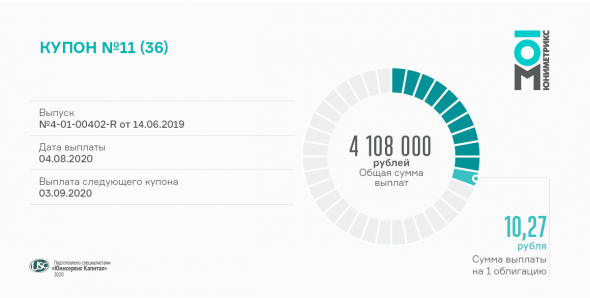

«Юниметрикс» выплатил 11 купон

- 04 августа 2020, 12:45

- |

Сумма выплат начисляется по фиксированной ставке 12,5% годовых и составляет 10,27 руб. на одну бумагу номиналом 1 тысяча рублей. Всего в пользу инвесторов компания перечислила в НРД 4 108 000 рублей.

Напомним параметры выпуска: облигации трейдера нефтепродуктами «Юниметрикс» серии 01 (ISIN код: RU000A100T81) на сумму 400 млн рублей были размещены на Московской бирже в сентябре 2019-го сроком на 3 года. Согласно условиям эмиссии, начиная с 9-го купонного периода компания может погашать бумаги досрочно. Купонный доход начисляется и выплачивается держателям бондов каждые 30 дней.

В июле облигации ООО «Юниметрикс» вошли в топ-3 выпусков эмитентов «Юнисервис Капитал» по величине сформированного оборота — порядка 13 млн рублей за 22 торговых дня, что все же меньше июньского объема на 2,7 млн рублей. Средневзвешенная цена за месяц выросла на 0,16 пункта и составила 100,3% от номинальной стоимости облигаций.

АО «Новосибирскхлебопродукт» 6 августа начнет размещение облигаций

- 04 августа 2020, 12:07

- |

Выпуску биржевых облигаций присвоен номер 4B02-01-29423-N-001P от 03.08.2020. Ценные бумаги включены в Сектор Роста Московской биржи.

Сумма эмиссии составляет 70 млн рублей, номинал одной облигации — 10 000 рублей, срок обращения — 4 года. Ставка купона на первый год обращения зафиксирована на уровне 12,5% годовых, далее будет определяться по формуле: ставка ЦБ РФ + 7,5%, но не более 12% годовых. Предусмотрено 48 купонных периодов длительностью 30 дней. Привлеченные инвестиции АО «Новосибирскхлебопродукт» направит в оборотный капитал, что позволит увеличить закуп продукции и объем продаж.

Организатором размещения выступает ООО «Юнисервис Капитал», соорганизатором выпуска — АО «МСП Банк», андеррайтером — АО «Банк Акцепт». Размещение пройдет по открытой подписке. Торги облигациями начнутся в ближайший четверг.

АО «Новосибирскхлебопродукт» стал 34-м эмитентом, ценные бумаги которого Мосбиржа включила в Сектор Роста, и четвертым представителем аграрной отрасли в этом списке, наряду с Сибирским КХП, Агрофирмой «Рубеж» и «ФЭС-Агро».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал