ВДО

ООО "НИКА": за три месяца собственный капитал компании уменьшился на 42%.

- 21 ноября 2022, 18:05

- |

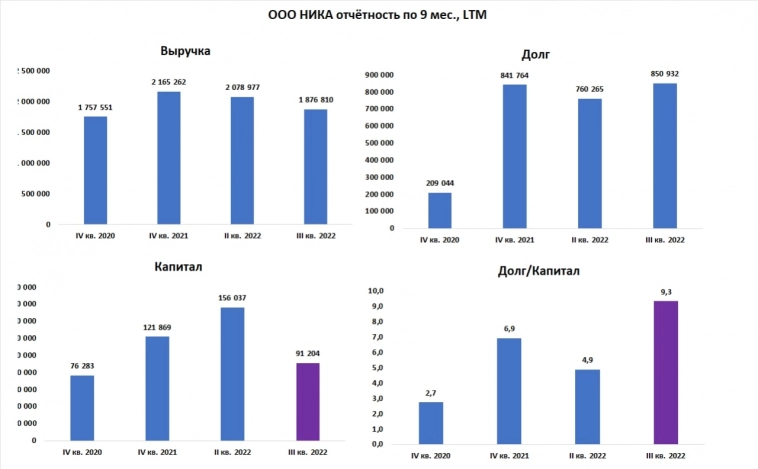

ООО «НИКА» опубликовало отчётность за 9 месяцев 2022 года. Наиболее примечательным моментом является размер собственного капитала компании. Если по итогам полугодия капитал был 156 млн. рублей, то после 9 мес. уменьшился до 91 млн.

Убытка за 3 квартал у компании не было: прибыль по 6 месяцам составила 39 млн, по 9 месяцам — 41 млн.

Снижение капитала примерно на 65 млн рублей, вероятнее всего, было вызвано распределением дивидендов. Но сообщений о распределении на сервере раскрытия информации нет: e-disclosure.ru/portal/company.aspx?id=38521, поэтому точно утверждать, куда делось 40% капитала нет возможности.

На данный момент в обращении находится один облигационный выпуск эмитента объёмом 66 млн.

Общий объём выпуска 300 млн., можем ли мы предполагать, что в случае полного размещения увидим дивиденды ещё на 234 млн?

@AndreyHohrin

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Коротко о главном на 21.11.2022

- 21 ноября 2022, 10:35

- |

- «Гарант-Инвест» установил финальный ориентир ставки купона трехлетних облигаций серии 002Р-05 объемом до 1,5 млрд рублей на уровне 14,75% годовых, купоны — ежеквартальные. Сбор заявок прошел с 14 по 18 ноября. Организаторы — BCS Global Markets и Газпромбанк. Техразмещение запланировано на 22 ноября.

- «Ситиматик» увеличил срок обращения выпуска облигаций 01 с 10,5 лет до 23 лет. Это изменение Банк России зарегистрировал 17 ноября. В результате количество купонов увеличилось с 6-ти до 20-ти. Ставка 7-20-го купонов будет рассчитываться по формуле: ключевая ставка Банка России, действующая на дату расчета величины процентной ставки купонного периода, плюс 4%. Купоны годовые.

- «Солид-Лизинг» выкупил по оферте 72,3 тыс. облигаций серии БО-001-06 по цене 90% от номинала. Агентом по приобретению выступила ИК «Риком-Траст».

( Читать дальше )

О перспективах развития, динамиках и трендах ВДО

- 21 ноября 2022, 10:25

- |

Самым популярным и актуальным вопросом в нынешних реалиях, какой бы сферы мы не коснулись, будет вопрос о нашем с вами будущем. О перспективах развития, динамиках и трендах. Представляем Вам статью «Перспективы развития рынка ВДО в России!» от Генерального директора «ИК Диалот» Диашова Егора Михайловича.

https://telegra.ph/Perspektivy-razvitiya-rynka-VDO-v-Rossii-11-17

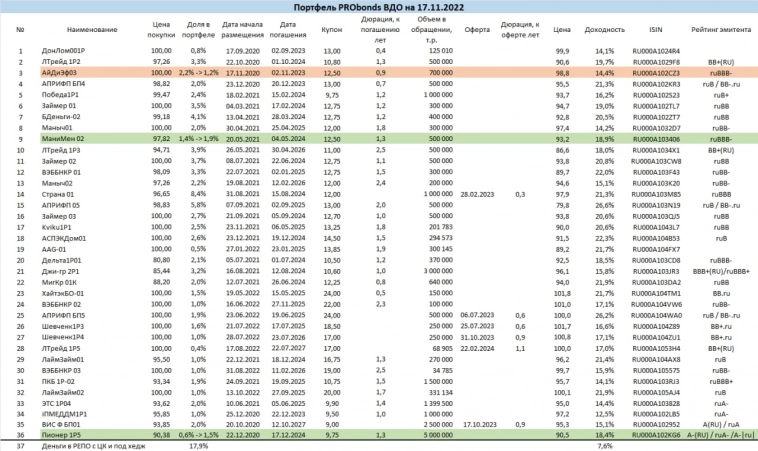

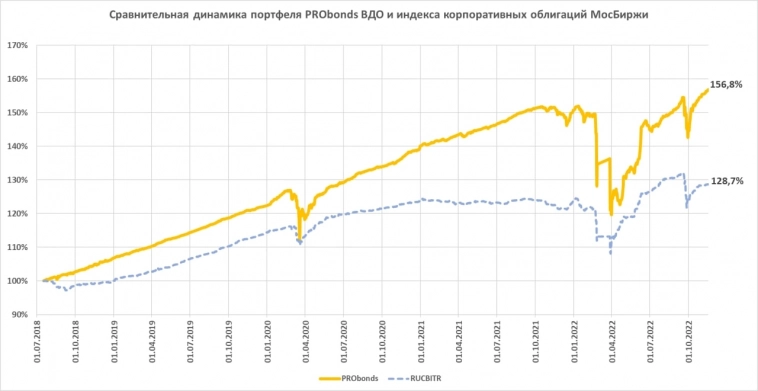

В портфеле PRObonds ВДО новая пара сделок

- 21 ноября 2022, 07:43

- |

В портфеле PRObonds ВДО очередная пара косметических сделок.

С сегодняшнего дня в течение 5 сессий равными долями и по рыночным ценам в портфеле произойдут:

• Снижение доли облигаций Маныч01, с 2% до 1,5% от активов,

• Увеличение доли облигаций Шевченк1Р4, с 1% до 1,5% от активов.

Цель изменений – оптимизация доходности. незначительная, но и не лишняя. Обе бумаги представляют одни холдинг, но имеют некоторый перекос доходностей. Которым и хочется воспользоваться.

Всю историю сделок, в они всегда публикуются до момента совершения, можно найти по тегу #сделки. Не всегда их публикация сопровождается обзором всего портфеля. Очередной обзор, к слову, ожидается завтра.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

@AndreyHohrinTELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Дайджест отчётностей в сегменте ВДО за неделю 14 - 18 ноября 2022 г. Особое внимание компаниям Феррони, Фабрика Фаворит и ОбъединениеАгроЭлита.

- 20 ноября 2022, 17:17

- |

На рынке ВДО продолжается сезон отчётностей за 3 кв. 2022 года. В рамках дайджеста мы не рассматриваем отчётности девелоперов (корректно смотреть только на МСФО), лизинговых компаний (из-за изменений учёта нет возможности считать LTM показатели) и МФО.

Существенное снижение прибыли Феррони привело к существенному росту долговой нагрузки, уровень долга в абсолютном значении практически не изменился.

Существенное снижение прибыли Феррони привело к существенному росту долговой нагрузки, уровень долга в абсолютном значении практически не изменился.

Похожая ситуация с долговой нагрузкой у Фабрики Фаворит. При этом отдельно за 3 квартал компания получила убыток около 5 млн. руб.

Также снижение прибыли привело к росту долговой нагрузки у ОбъединениеАгроЭлита. Но компания является частью группы Голдман Групп, поэтому в данном случае более корректно смотреть на МСФО.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Как выглядит рынок ВДО с точки зрения структуры рейтингов.

- 19 ноября 2022, 11:43

- |

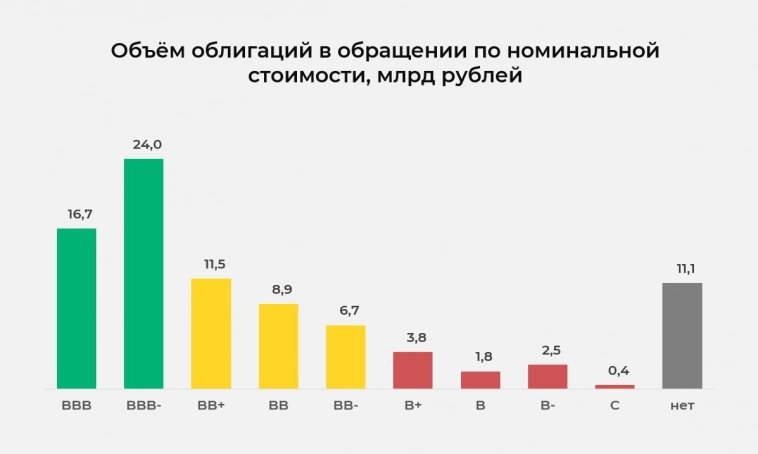

Впервые за несколько месяцев, которые мы ведём недельные дайджесты по рейтингам ВДО, не произошло никаких действий в рейтингах эмитентов. Такое «затишье» — хорошая возможность сделать срез и посмотреть, как выглядит рынок ВДО с точки зрения структуры рейтингов.

🧐 Основные моменты:

- Около половины рынка (47%) сосредоточены в сегменте ВВВ / ВВВ- .

- В целом мы наблюдаем довольно явную динамику: чем ниже рейтинг, тем меньше объём бумаг в обращении.В первую очередь это связанно с тем, что более низкие рейтинги имеют компании с меньшим масштабом бизнеса, что обуславливает меньший объём заимствований. В этой зависимости выделяется большой объём бумаг с рейтингом В- (3% от рынка), но из 2,5 млрд. 1,2 млрд. это бумаги одного эмитента Солид-Лизинга

- Больше всего обращает на себя внимание высокая доля бумаг без кредитного рейтинга – это порядка 13% рынка. Но их доля должна постепенно снижаться, т. к. значительной части бумаг без рейтингов предстоит относительное скорое погашение, а новые выпуски имеют практически 100% рейтинговое покрытие.

- Средневзвешенный рейтинг сегмента ВДО находится между ВВ и ВВ+.

( Читать дальше )

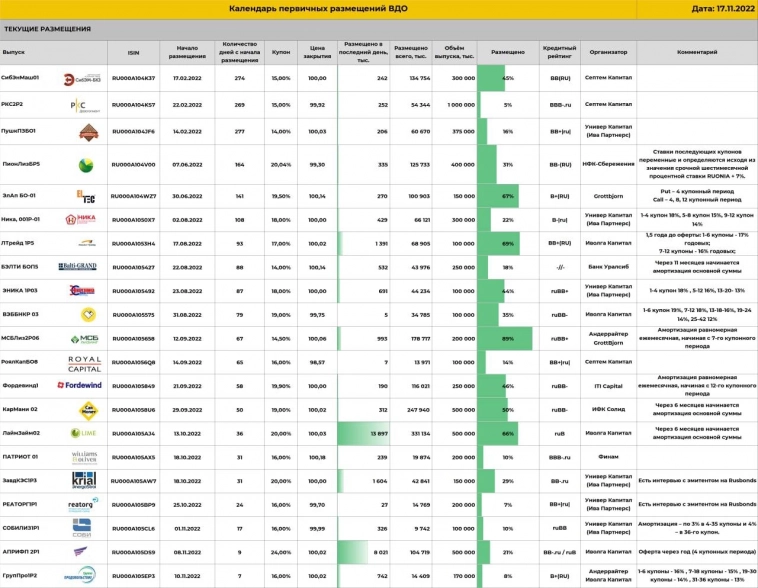

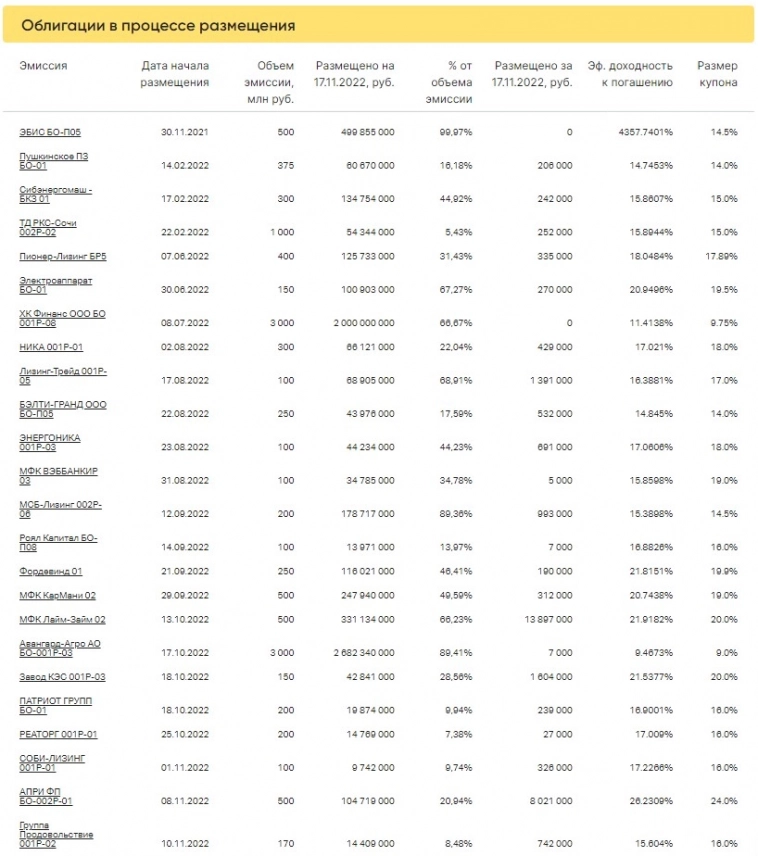

Календарь первичных размещений ВДО. Продолжаются размещения АПРИ Флай Плэнинг, Лайм-Займ, Вэббанкир, Лизинг-Трейд.

- 18 ноября 2022, 11:30

- |

- 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года);

- 2-го выпуска облигаций МФК Лайм-Займ (500 млн руб., 20%, 3 года с амортизацией);

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

- 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

Не является индивидуальной инвестиционной рекомендацией

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 18.11.2022

- 18 ноября 2022, 11:05

- |

- Московская биржа зарегистрировала выпуск облигаций «Эфферон» серии 01. Регистрационный номер — 4B02-01-84943-H. Бумаги включены в Третий уровень котировального списка и Сектор роста.

- НРА подтвердило, что выпуск коммерческих облигаций «ЭкоЛайн-ВторПласт» серии КО-01 продолжает соответствовать принципам «зеленых» облигаций и критериям «зеленого» финансового инструмента.

- Компания «Феррони» выкупила по оферте облигации серии БО-01 на 5,5 млн рублей.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в календаре инвестора.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

Новые сделки в портфеле PRObonds ВДО

- 18 ноября 2022, 07:52

- |

С сегодняшнего дня в портфеле PRObonds ВДО новые сделки с прежними именами:

• Сокращение доли АйДиЭф03 с 2,2% до 1,2% от активов в течение 10 сессий,

• Увеличение доли МаниМен 02 с 1,4% до 1,9% от активов в течение 5 сессий,

• Увеличение доли Пионер 1P5 с 0,6% до 1,5% от активов в течение 5 сессий (доля ГК Пионер и так увеличивалась, но медленнее и до меньшего значения).

Все сделки проводятся по рыночным ценам равными долями за сессию. Задача – увеличение доходности портфеля при сохранении или росте формального кредитного качества.

( Читать дальше )

Коротко о главном на 17.11.2022

- 17 ноября 2022, 12:23

- |

Новый выпуск, книга заявок и рейтинг выпусков:

- Московская биржа зарегистрировала трехлетний выпуск облигаций ФПК «Гарант-Инвест» серии 002Р-05 объемом 1,5 млрд рублей. Регистрационный номер — 4B02-05-71794-H-002P. Бумаги включены в Третий уровень котировального списка.

- «Агрокубань Ресурс» перенесла с 17 ноября сбор заявок на выпуск трехлетних облигаций серии 001Р-01 объемом 3 млрд рублей на более позднюю дату. Ориентир ставки купона — премия не более 350 б.п. к трехлетним ОФЗ. Купоны полугодовые. Организаторы: Газпромбанк, Московский кредитный банк и Россельхозбанк.

- «Эксперт РА» подтвердил кредитные рейтинги выпусков облигаций «Асфальтобетонный завод №1» («АБЗ-1») серий 001Р-01 и 001Р-02 на уровне ruBBB.

- «СлавПроект» принял решение разместить по открытой подписке годовые облигации объемом 300 млн рублей. Номинальная стоимость одной бумаги — 10 тыс. рублей. По выпуску предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента. В настоящее время в процессе размещения находится один выпуск облигаций компании номинальным объемом 300 млн рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал