ВАЛЮТА

Наблюдения по рынку фьючерсов 11.07.19

- 11 июля 2019, 18:02

- |

Евро: а если вот так

После проторговки вблизи уровня объема цена евро подросла. Хочу обратить ваше внимание на показатели натягивающейся дельты во время этой проторговки: маркет покупки были большими объемами, но количественная дельта указывает на то, что продаж было больше. Чаще всего такие дисбалансы приводят к импульсным движениям. На них стоит обращать внимание. На текущий момент цена вплотную приблизилась к уровню сопротивления в виде цены наименьших выплат по опционам. Но шортить от этого уровня не стоит. Открытый интерес на восходящем движении растет, участники рынка “переобулись” в лонги. Да, реакция на уровень может дать нисходящий импульс, но его стоит использовать для открытия лонгов, а не как возможность шортить. То топливо, которое набралось за последние дни, поможет цене добраться к уровням повыше. Идеальным сценарием будет резкий импульс к 1.1265, образование там HFT объемов. Стоп в этой торговой идее будет коротким, а потенциал роста огромным.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Волновой анализ USD/UAH

- 10 июля 2019, 12:06

- |

ТФ: 1D

Развивается волна [c] треугольника «4». Примерные цели для неё добавил на график в виде красных фиб.

Прогноз подразумевает, что гривна будет ещё какое-то время в коридоре (боковике) между 23-я и 27-ю. Далее начнется девальвация.

Утка про валютные депозиты и неквалифицированных инвесторов

- 09 июля 2019, 13:36

- |

Как вы понимаете, квалифицированных инвесторов (согласно нормативным актам) немного. Также понятно, что валютные депозиты являются в глазах их держателей инструментом сохранения сбережений на среднесрочном и долгосрочном горизонте, а не источником процентного дохода (в силу низкой ставки по ним). Что произойдёт, если указанные поправки будут приняты? Никто же всерьёз не думает, что держатели валютных депозитов, устыдившись своей неквалифицированности и похвалив власти за заботу, переведут их в рублёвые. Скорее они переведут их в другие банки — стеклянные и металлические. Таким образом снизится валютная ликвидность в банковской системе и повысится спрос на валюту. Курс вырастет и желание населения вкладывать в валюту (теперь уже наличную) будет расти. Поэтому никакого смысла это делать нет.

Как вы понимаете, квалифицированных инвесторов (согласно нормативным актам) немного. Также понятно, что валютные депозиты являются в глазах их держателей инструментом сохранения сбережений на среднесрочном и долгосрочном горизонте, а не источником процентного дохода (в силу низкой ставки по ним). Что произойдёт, если указанные поправки будут приняты? Никто же всерьёз не думает, что держатели валютных депозитов, устыдившись своей неквалифицированности и похвалив власти за заботу, переведут их в рублёвые. Скорее они переведут их в другие банки — стеклянные и металлические. Таким образом снизится валютная ликвидность в банковской системе и повысится спрос на валюту. Курс вырастет и желание населения вкладывать в валюту (теперь уже наличную) будет расти. Поэтому никакого смысла это делать нет.Если власти когда-нибудь и захотят принудительно изымать валюту у населения, то точно заранее не предупредят об этом, и точно не таким корявым способом. А так они добьются обратного эффекта. Выведут валюту в наличный оборот, который практически невозможно контролировать. А чёрный рынок сейчас организуется куда проще, чем в те же восьмидесятые. Его роль может играть банальная группа в пейсбуке или нечто подобное.

Что касается ОМС, то это вообще будет выглядеть странным. Квалифицированные инвесторы могут создать себе их аналог биржевыми средствами, при этом избегая нынешних конских спредов по ОМС, так что им они вообще сильно не нужны.

ПыСы. Пока пейсал, новость уже успели опровергнуть. «Во время этой встречи один из ее участников озвучил опасение о том, что регулирование рынка может зайти так далеко, что ЦБ даже запретит открывать валютные вклады неквалифицированным инвесторам, рассказали Forbes два участника этой встречи. «Это был возглас коллег. И контекст был шуточный», — рассказывает один из них.»

Рекомендую RADDAR тем, кому важно держать руку на пульсе рынка. Платформа в 2 клика раскрывает картину по 28 активам. Доступна бесплатная версия для теста

Cудьба евровалюты при новом руководстве ЕЦБ

- 08 июля 2019, 17:35

- |

Некоторые аналитики полагают, что движение вниз возобновится и евро подешевеет до новых многолетних минимумов, другие считают, что валюта еврозоны будет укрепляться.

Факторов неопределенности достаточно много, поскольку мы даже не знаем, кто в конце года возглавит ЕЦБ, а следовательно, не знаем, и какой будет монетарная политика.

Кроме того, несмотря на изменение риторики ФРС, разница в ставках остается колоссальной. В еврозоне за вложения в облигации зачастую придется доплачивать, проще говоря, ставки остаются отрицательными, а в США положительными.

К слову, доходность 10-летних облигаций Германии опускалась ниже ставки по депозитам ЕЦБ, и за вложения в эти бумаги нужно было платить 0,4% годовых.

Если говорить о политике ЕЦБ, то регулятор может ничего не менять, так как его монетарный курс и так остается слишком мягким, да и пространства для маневра совсем немного.

С другой стороны, стратеги инвестиционного банка Goldman Sachs считают, что европейский регулятор может понизить ставку по депозитам на 20 базисных пунктов, а в сентябре и вовсе начать новую программу количественного ослабления (QE).

В банке отмечают, что пространство для маневра в рамках программы покупок активов есть, в частности в рамках существующих ограничений ЕЦБ может приобрести только государственных облигаций на сумму до 400 млрд евро. ЕЦБ может также увеличить покупки корпоративных бумаг.

Но на курс евро влияют и другие факторы. Сейчас единая европейская валюта стала едва ли не главной валютой фондирования. Пока ситуация на рынках в целом благоприятная, инвесторы и спекулянты будут продавать евро и покупать активы с более высокими ставками, однако в случае изменения ситуации, они будут закрывать позиции и откупать евро, то есть евро будет дорожать на фоне плохих новостей, что раньше было нехарактерно.

Ну и, наверное, главная тема — кто же возглавит ЕЦБ после ухода Марио Драги.

( Читать дальше )

Волновой анализ EUR/USD

- 08 июля 2019, 15:14

- |

Таймфреймы: 30M и 4H

Формируется (v)-ая волна в составе конечной диагонали [c] of «2». Цель по нормам — красная фиба; по правилам — пробить уровень окончания волны (iii), но не пробивать красный уровень.

Ежедневные обновления часовиков и ниже: 89WAVES: FOREX

Старшие степени: https://vk.com/wall-124328009_13670

Еще старше: https://vk.com/wall-124328009_9324

( Читать дальше )

Рынки заходят в коррекцию. Обзор рынка на неделю 08.07.2019-12.07.2019

- 08 июля 2019, 14:38

- |

Сейчас основное влияние на рынки оставляют ожидания инвесторов по изменению процентной ставки в США. Даже не смотря на то, что рынок закладывает 100% вероятность снижения процентной ставки уже 31.07.2019, данные по безработице США, которые уже вышли, и данные по инфляции, которые мы ждем на этой неделе, могут изменить ожидания рынка как в лучшую так и худшую сторону.

Разберем оба варианта.

Оптимистичный (ожидаемый) вариант развития событий подразумевает, что процентная ставка будет снижена. Это подтверждают и рост уровня безработицы в США, данные по которому вышли в пятницу (безработица выроста с 3,6: до 3,7%). Также 11.07.2019 ожидаем данных по потребительской инфляции в США, которая согласно прогнозам аналитиков должна снизиться с 1,8% до 1,6%. Если так и произойдет, то мы увидим рост цены на облигации и рост фондовых индексов США. В то же время, если посмотреть на состояние экономики США со здравым смыслом, то мы видим замедление экономики по всем направлениям. Снижение инфляции ударит по прибыли компаний, а это повлияет и в целом на всю экономику. В то же время, на этой неделе уже начинается сезон отчетностей, и исходя из того, что рынки ожидают снижение ставки и вливание денег в экономику, то компании могут дать положительный прогноз по будущей прибыли и это даст дополнительный импульс для роста фондового рынка.

( Читать дальше )

Бэнкинг по-русски: Металлургические менялы

- 07 июля 2019, 19:40

- |

Предприниматель пришел в банк «Металлург», чтобы положить средства на депозит, а силовики отобрали у него деньги, заявив, что это «черный нал».

Бывшие сотрудники спецслужб удивились задержанию шестерых сотрудников ФСБ. Три сотрудника из спецподразделения «Альфа», один из группы спецназа «Вымпел» и два офицера управления «К» подозреваются в разбойном нападении на банк.

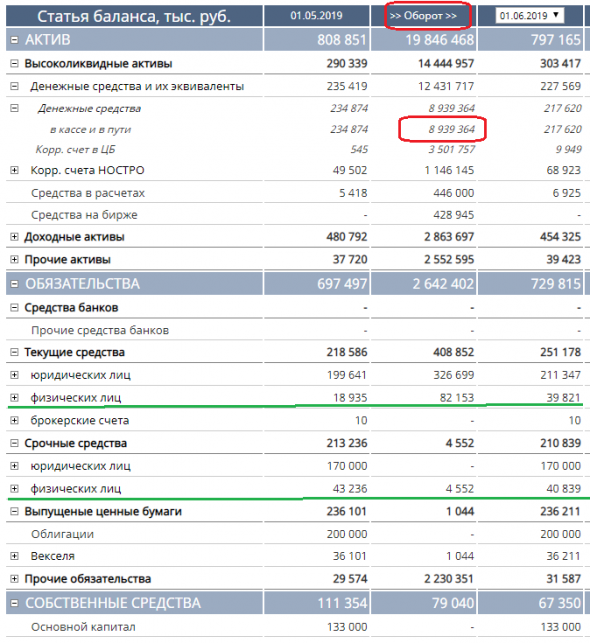

История с депозитом который планировал разместить предприниматель выглядит забавно, если мельком глянуть на отчетность банка:

Да во всем банке отродясь 140 млн у всех вкладчиков вместе взятых не было, единственное что мы видим это огромным и непропорциональный оборот по кассе

Если детально глянуть — это наличные валютообменные операции

( Читать дальше )

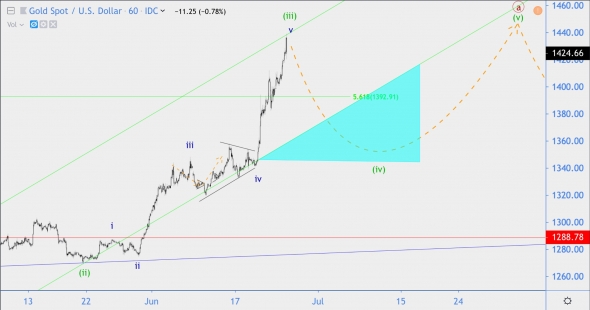

Волновой анализ Золота

- 07 июля 2019, 13:01

- |

ТФ: 1D и 2H

Как и предполагалось (https://vk.com/photo-124328009_456242629), развивается волна [a] в составе «Y» (https://vk.com/photo-148308951_456242380). Если ещё точнее, то волна (iv) of [a], которая будет плоскостью или треугольником.

Подписка на ежедневные обновления по золоту и не только: 89WAVES: SPOT PRICES

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал