ВАЛЮТА

Волновой анализ USD/CAD

- 03 октября 2019, 09:46

- |

Таймфрейм: 2H

Как и предполагалось 2 месяца назад, завершает своё формирование треугольник в волне [b] of «2»: https://vk.com/wall-124328009_14659. Сейчас формируется волна (e) в нём. По нормам и правилам ей следовало бы закончиться в бирюзовом прямоугольнике, но шорты из этой зоны не очень рекомендую, лучше дождаться заходного импульса в [c] of «2» и отторговать его. Подробности, как обычно, будут в премиум телеграм канале и группе ВК 89WAVES: FOREX

- комментировать

- Комментарии ( 0 )

Силы у рубля остаются, но внешний фон мешает укреплению (комментарий аналитиков)

- 03 октября 2019, 00:25

- |

Андрей Кочетков, ведущий аналитик «Открытие Брокер»

Российский рубль подошёл к октябрю в несколько ослабленной форме. Однако связано это не с его фундаментальными основами, а с влиянием внешних факторов. Индекс доллара поднялся до максимума за 29 месяцев, что отражается на всех рискованных активах. Тем не менее при смене настроений рубль будет первым кандидатом на активное укрепление.

Ключевым событием предстоящего месяца станет начало переговоров между США и Китаем 10 октября. Пока сложно говорить о каких-либо ожиданиях, так как предыдущие попытки достигнуть общего знаменателя провалились. Однако на сей раз Д. Трамп может согласиться на уступки, чтобы иметь козырь в борьбе за кресло президента в будущем году. Провал переговоров будет означать рост рисков глобальной и локальной американской рецессии. Соответственно, любые позитивные сигналы за пределы переговорного процесса смогут оказать поддержку рублю.

Ещё одним источником рисков для отечественной валюты остаётся американский Конгресс. Безграничная нелюбовь демократов к Д. Трампу и к России заставляет их искать связи с Москвой по любому поводу, даже в тех случаях, когда это выше понятия невероятного. Соответственно, можно закладывать 2%-4% возможного ослабления рубля, если в Конгрессе раскрутят новую антироссийскую тему.

( Читать дальше )

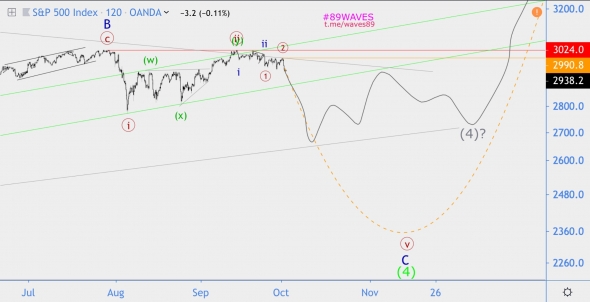

Волновой анализ индекса S&P500

- 02 октября 2019, 10:46

- |

Таймфрейм: 2H

Месяц назад я ждал завершения волны [ii] of «C» of flat (4) / [b] of «C» of CT (4) в виде двойного зигзага: https://vk.com/wall-124328009_14785. Недавно она вероятно завершилась, и началось долгожданное снижение в область от 2200 до 2600 долларов.

После исполнения структуры и целей всей (4)-ой волны, я начну ждать поход на новые исторические верхи.

ОБЗОР И ПРОГНОЗ GBP/USD

- 30 сентября 2019, 17:12

- |

Недавно в своем канале телеграмм сделал обзор пары GBP/NZD https://t.me/khtrader/1462 аудитории понравилось, решил сделать обзор фнута.

Итак, предлагаю Вашему вниманию обзор GBP/USD

Наблюдая за потоком новостей по политической ситуации и вопросам Брекзита в Великобритании и сопоставив ее с котировками GBP\USD решил заняться анализом фунта. А что если нас ждет продолжение лонга?

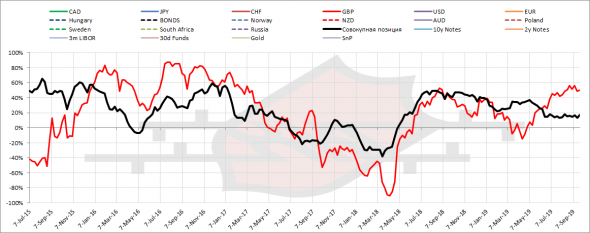

Первая картинка, которая собственно и навела на мысль лонга, это ситуация с распределением позиций согласно отчетов СОТ от Комиссии по товарным фьючерсам (CFTC)

Красная линия, это относительная позиция профессиональных участников рынка и спекулянтов. Интерпретация проста, когда выше ноля, управляющие и банки ждут лонг, когда ниже — шорт.

Черная линия — это агрегированная по рынку (т.е. совокупная средняя по ожиданиям, можно сказать, если выше ноля, то ждут шорт доллара, ниже — лонг).

Как видим, позиция по фунту остается высокой как исторический так и относительно остальных валют. Это говорит о том, что распродажи еще не было, значит профессиональные участники, которые используют срочный рынок для переноса риска (хеджирования) ждут продолжение позиционного лонга.

( Читать дальше )

ЦБ хочет отучить граждан от валюты, а сам скупает. Не понимаю

- 29 сентября 2019, 17:51

- |

Поясните мне тупому почему скупка валюты ЦБ -зто хорошо, а скупка валюты гражданами-это плохо.

Министерство финансов России поддержало идею об отрицательных ставках по валютным вкладам.

- 26 сентября 2019, 21:31

- |

Министерство финансов России поддержало идею об отрицательных ставках по валютным вкладам. Замминистра заявил, что в банковской системе России должно быть как можно меньше валютных активов и пассивов

Российский Минфин согласился на отрицательные ставки по валютным вкладам в банках, Такое суждение высказал заместитель министра финансов Алексей Моисеев. Чиновник предложил избавить российские банки от долларовых активов и пассивов

В настоящий момент в России запрещены валютные вклады с отрицательной процентной ставкой. Законопроект о легализации такого явления могло бы внести правительство, частью которого является Минфин. Положительный отзыв Алексея Моисеева позволяет предположить, что министерство действительно может выступить с такой инициативой.

quote.rbc.ru/news/article/5ae098a62ae5961b67a1c241?utm_source=yxnews&utm_medium=desktop&utm_referrer=https%3A%2F%2Fyandex.ru%2Fnews

Хаос в Британии и перспективы фунта (перевод с elliottwave com)

- 26 сентября 2019, 13:29

- |

В течение некоторого времени было очевидно, что британское общество расколото. Референдум 2016 года о выходе из Европейского Союза и его последствиях разделили страну на два отдельных лагеря. В эти дни в пабе вы либо Покидающий, либо Остающийся. Полярность усиливается по мере того, как Великобритания готовится к очередным всеобщим выборам до конца года, и существует все больше шансов, что Соединенное Королевство расколется, поскольку Шотландия стремится к независимости и толкает к этому объединенную Ирландию. Многим наблюдателям разговоры о гражданской войне не кажутся надуманными. Именно «остаток парламента» Англии 1653 года вызвал известную цитату главного героя английской гражданской войны Оливера Кромвеля выше, и премьер-министр Великобритании вполне мог подумать об этом сегодня.

Видите ли, решение Бориса Джонсона о приостановлении работы парламента было отменено в Верховном суде, и сегодня его члены вернулись в Вестминстер. Ясно как день, сможет ли этот парламент сделать что-нибудь, чтобы навести порядок в хаосе Брекзита.

( Читать дальше )

Злотый предсказывает ужасные новости (перевод с elliottwave com)

- 24 сентября 2019, 11:08

- |

Сегодняшний 18-летний график кросса Евро-Злотый подчеркивает фрактальную природу Волнового Принципа, поскольку мы видим, как сходные паттерны разворачиваются на разных таймфреймах; посмотрите на треугольник из учебника, охватывающий десятилетие, ниже. Завершив этот треугольник промежуточной размерности в январе 2018 года, ожидается движение намного выше в волне ©. Малая волна 1 в © достигла максимума в июле 2018 года, а волна 2 достигла дна в июле этого года на отметке 4,2370. Это было всего на 13 пипсов (0,0013) ниже уровня отката 0,618 волны 1. Прогресс от июля делает очень вероятным, что идет волна 3 вверх, что может поднять курс до 4,6970, что в 1,618 раза больше длины волны 1.

Что особенно интересно в этой ситуации, так это то, что в скором времени ожидается решение суда Европейского Союза, которое может создать негативные заголовки для Польши и ее банков. Решение касается того, были ли приняты несправедливые методы кредитования, когда более десяти лет назад более миллиона поляков воспользовались возможностью получить ипотечные кредиты, деноминированные в швейцарских франках, процентные ставки которых были намного ниже, чем в злотых. Все было хорошо, пока в 2015 году швейцарцы не отвязали франк от евро, и он вырос в цене. Следствием этого стало то, что некоторые ипотечные кредиты удвоились в злотых. Это повлекло всеобщее возмущение и тысячи судебных процессов. Ожидается, что решение ЕС будет плохой новостью для польских банков, но установка волн Эллиотта в EUR-PLN предполагает, что она, вероятно, будет намного хуже, чем ожидалось.

( Читать дальше )

Волновой анализ USD/CHF

- 18 сентября 2019, 11:04

- |

ТФ: 2H

Продолжаю размечать швейцарца вниз. Минус только в том, что он идет вверх уже целый месяц, поэтому пришлось пересматривать структуру на мелких степенях, и размечать плоскость в волне (ii).

Так почему вниз?.. Движение вверх идет явными зигзагами — носит корреляционный характер. Как правило, аптрендны так не начинаются. Бывают исключения (евро в начале 2017 года, но это именно исключения), в реальном времени такое обычно не размечают.

Что касается торговли, то сейчас в любом случае надо шортить со стопом по красному уровню. Минимальные цели — красные фибы со второго рисунка, оптимальные — 0.83-.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал