ВАЛЮТА

Официальные курсы валют на 23 декабря: ¥ - ₽11,2308, $ - ₽79,3146, € - ₽92,8621

- 22 декабря 2025, 18:08

- |

- комментировать

- 195

- Комментарии ( 0 )

Эксперты опрошенные Forbes считают резкую девальвацию рубля в 2026 г. маловероятной, ожидая лишь сдержанного ослабления

- 22 декабря 2025, 12:11

- |

Несмотря на прогнозы об ослаблении, рубль неожиданно продержался на уровне около 80 ₽/$ с мая 2025 года, а в декабре обновил минимум, достигнув 75 ₽/$. Большинство аналитиков ожидали рост курса до 100 ₽/$, однако этого не произошло.

Почему рубль оставался крепким (мнение аналитиков):

Внутренние факторы, по мнению экспертов, включали высокую ключевую ставку ЦБ, переход на рублёвые расчёты, активные продажи валюты экспортёрами и операции ЦБ в рамках бюджетного правила. Также влияли внешние факторы: вялый импорт и специфические условия на изолированном от мирового рынка российском финансовом рынке.

Прогнозы на 2026 год:

Глобальные факторы (ожидаемое ослабление доллара):

Михаил Васильев (Совкомбанк) и Юрий Попов (SberCIB) ожидают ослабления доллара из-за снижения ставки ФРС и политики Трампа.

Александр Потавин («Финам») и Юрий Попов отмечают, что новый глава ФРС может проводить более мягкую политику, что дополнительно ослабит доллар.

Прогнозы по курсу доллар/рубль:

( Читать дальше )

ЦБ продолжает смягчать, но говорит "не спешите радоваться"

- 21 декабря 2025, 21:10

- |

📊 ЦБ продолжает смягчать, но говорит «не спешите радоваться»

Ключевые ставки снизилась на 0,5% до 16% — вернулась на уровень, который был ещё декабре 2023 года. Звучит просто? На самом деле это финал одной из самых драматичных история российской денежно-кредитной политики.

Не забываем подписываться на телеграм-канал, там прогноз курса рубля

🔄 Что произошло за два года?

— Декабрь 2023 → Июль 2024: Ставка спокойно стояла на 16%. Экономика казалась управляемой.

— Август-октябрь 2024: ЦБ в панике. Буквально за три месяца ставка взлетела с 18% на 21% — исторический максимум. Это была сильнейшая тревога.

— Май 2024 — Декабрь 2025: Долгое ползучее снижение. 7 месяцев высоких ставок, потом 7 месяцев медленного снижения (5 итераций по 0,5-1%).

Итог: вернулись на место, но прошли через адскую турбулентность.

⚠️ Главное, что ЦБ хочет вам сказать

ЦБ снизил ставку, но в пресс-релизе прямо написал:

«Банк России будет поддерживать такую жесткость денежно-кредитных условий, которая необходима для возвращения инфляции к цели. Это означает продолжительный период проведения жесткой денежно-кредитной политики.»

( Читать дальше )

Сбережения против инфляции: что может быть в 2026 году?

- 21 декабря 2025, 20:08

- |

Сбережения против инфляции: что может быть в 2026 году?

Чтобы защитить свои накопления можно рассмотреть следующие стратегии защиты от инфляции:

1️⃣. Диверсификация. Инвестирование в разные типы активов: вклады, накопительные счета, акции, фонды и т.д.

2️⃣. Инвестиции в реальные активы: недвижимость, земля, драгоценные металлы и т.д. Как правило, их стоимость со временем обычно растёт.

3️⃣. Бюджет с учётом инфляции. Планирование личного бюджета с прогнозной оценкой инфляции помогает совершать взвешенные доходы и расходы.

4️⃣. Иностранная валюта. Покупка долларов, евро или других стабильных валют может помочь сохранить сбережения, если национальная валюта обесценивается. Однако далеко не всегда денежные средства в валюте выступают в виде сильного защитника против инфляции, если только не наблюдается сильной девальвации национальной валюты.

📌 В любом случае, прежде чем выбрать любой финансовый инструмент защиты, необходимо оценивать свои финансовые возможности и цели!

Не является ИИР!

( Читать дальше )

⭐️Котайджест🐾 Облигации падают🔻Кредитные рейтинги снижают🔻Индекс за год в нулях🎅Где новогоднее ралли? ☃️Ставка 16% это точно праздник?

- 21 декабря 2025, 09:22

- |

💵Облигации

Стресс-тест для рынка облигаций продолжается. Над рынков довлеет призрак дефолтов, и не безосновательно:

🔹Чистая планета «ушла» первая, но на рынок её 100 млн никак не влияет, тем более её рейтинг перед отзывом был В+

🔹Монополия их дех.дефолта ушла в полноценный. Объем её выпусков > ₽7 млрд

🔹Уральская сталь – снижение рейтинга на 7❗️ступеней с вполне инвестиционного («А») до мусорного («ВВ-»)

Также рынок ждал последнее заседание ЦБ в этом году, где прогнозы смещались от консенсуса (-0,5%) к более очевидному снижению из-за хороших данных по инфляции и плохих по экономике. Но ЦБ не спешит

👻Оферты

Откровенно непривлекательная ставка после оферты Урожай (0,1%) отправляет эмитента в 🤬Black-list. Для нас этого эмитента больше нет. Бдите и вы в 🗓Календаре оферт и не пропускайте важные

📈Акции

Широкий индекс вырос на 1,1% и его динамика остаётся нервной: из внешних факторов рынок наблюдает за геополитикой и мирными переговорами. Из внутренних – на ключевую ставку. Лидерами роста недели стали: ЮГК (+9,5%), МосЭнерго (+8,5%), Алроса (+7,2%). В лидерах падения МКБ (-8,7%), БСП (-3,8%), Система (-2,9%)

( Читать дальше )

💸Дорогие деньги уходят: ВТБ назвал 2026 годом перезапуска рынка облигаций. Обзор стратегии ВТБ в облигациях

- 20 декабря 2025, 08:03

- |

Спойлер: ставка скорее вниз, но с широким диапазоном (10-19%, в «базе» 13%), рубль точно вниз (91-110, в «базе» 100). Всё будет хорошо, «охлаждение плавное и плановое» 😀

ВТБ исходит из того, что пик жесткости ДКП в России пройден. Банк ожидает постепенное, но неровное смягчение денежно-кредитных условий в 2026 году. Ключевая ставка, по базовому сценарию, будет снижаться по мере замедления инфляции и охлаждения кредитной активности, однако регулятор останется осторожным: резких шагов ВТБ не закладывает

🔻Ключевые риски: фискальный фактор, инфляционные ожидания и курс рубля

ВТБ подчеркивает, что реальная ставка в 2025 году была аномально высокой, что уже оказывает давление на инвестиционную активность и корпоративный сектор. В 2026 году ожидается постепенное снижение за счет замедления инфляции и умеренного снижения ключевой ставки. По версии ВТБ, фокус ЦБ за динамикой кредитования и денежными агрегатами, а не только за оперативными данными Росстата. Мы отмечали аномальность реальной ставки (КС минус инфляция) >10%. Но последнее решение ЦБ в году говорит о строгости

( Читать дальше )

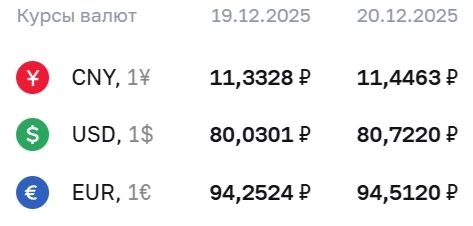

Официальные курсы валют на 20 декабря: ¥ - ₽11,4463, $ - ₽80,7220, € - ₽94,5120

- 19 декабря 2025, 17:47

- |

Официальные курсы валют на 19 декабря: ¥ - ₽11,3328, $ - ₽80,0301, € - ₽94,2524

- 18 декабря 2025, 17:56

- |

Девальвация стартовала 🚀

- 17 декабря 2025, 16:51

- |

◽️Именно к такому выводу приходят многие трейдеры, увидевшие +6% по валюте за несколько дней, но я опасаюсь, что это очередной фальстарт.

◽️#CNYRUB лишь отскочил от нижней границы нисходящего канала, в котором цена торгуется последние месяцы.

Вероятность снижения валюты к моим среднесрочным целям не уменьшилась. По-прежнему жду 10 по #CNYRUB и 72–73 по #USDRUB.

◽️Сценарием отмены станет закрепление выше 11.45₽. Тогда, с точки зрения техники, тренд действительно получит шансы на разворот, и я буду готовить портфель акций под девальвацию национальной валюты. Пока же сижу ровно и жду дальнейшее укрепление рубля.

ℹ️Ваши ставки жду в комментариях 🔽

$CRZ5 $SIZ5

В 2026 году курс рубля перейдёт от укрепления к умеренному снижению в диапазон 90-100 рублей за доллар — Цифра брокер

- 17 декабря 2025, 11:02

- |

В 2026 году курс рубля перейдёт от укрепления к умеренному снижению в диапазон 90-100 рублей за доллар. Об этом агентству «Прайм» рассказала глава аналитического департамента «Цифра брокер» Наталия Пырьева.

Основные факторы ослабления рубля:

Смягчение денежно-кредитной политики ЦБ и снижение привлекательности рублёвых активов.

Слабая динамика цен на нефть и сокращение продаж экспортной выручки.

Уменьшение чистых продаж валюты со стороны Банка России и Минфина.

Сценарии для границ диапазона:

Нижняя (90 ₽/$): Возможна при улучшении геополитики (мирное соглашение, восстановление связей), что, однако, может спровоцировать отток капитала.

Верхняя (100 ₽/$): Реализуется в негативном сценарии с ужесточением санкций и усилением давления на экспорт.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал