Быстроденьги

Коротко о главном на 05.06.2023

- 05 июня 2023, 10:57

- |

Новые выпуски, рейтинговые решения и итоги размещений

- «CЕЛЛ-Сервис» 6 июня начнет размещение трехлетних облигаций серии БО-П02 объемом 150 млн рублей. Ставка 1-15-го купонов установлена на уровне 15% годовых, 16-36-го купонов — 14% годовых. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение: в даты окончания 31-го и 36-го купонных периодов будет погашено по 50% от номинальной стоимости. Кроме того, компания установила возможность досрочного погашения по усмотрению эмитента в дату окончания 24-го купона.

- Московская биржа зарегистрировала выпуск «Смартфакт» серии БО-01-001P. Регистрационный номер — 4B02-01-00102-L-001P. Бумаги включены в Третий уровень котировального списка. «СмартФакт» планирует 8 июня начать размещение трехлетних облигаций серии БО-01-001P объемом 150 млн рублей. Ставка купона установлена на уровне 15,75% годовых на весь период обращения. Купоны ежеквартальные. Организатор — ИК «Риком-Траст».

( Читать дальше )

- комментировать

- 213

- Комментарии ( 0 )

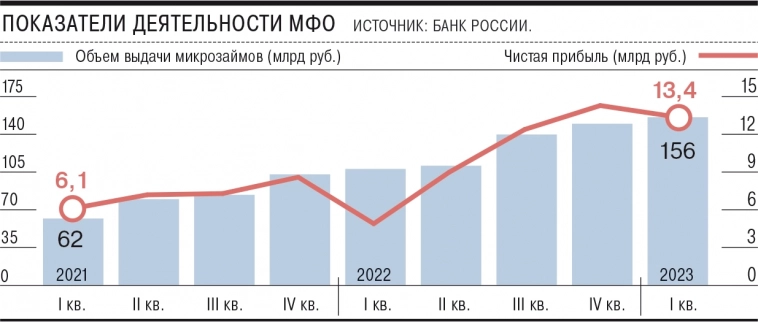

📊 ЦБ РФ опубликовал отчет о тенденциях микрофинансового рынка в I квартале 2023 года

- 02 июня 2023, 11:44

- |

Интересные выводы о динамике рынка МФО:

Иллюстрация: Банк России

1️⃣ Объем выданных микрозаймов в I квартале 2023 года вырос на 3%, достигнув отметки в 216 млрд рублей.

Комментарий CarMoney: стоит отметить, что после событий 2022 года и последовавшего ужесточения кредитной политики со стороны банков наблюдается переток клиентов в сегмент МФО. Для такого типа клиентов залоговый продукт CarMoney становится наиболее очевидным выбором из-за близости залоговой модели к банковской – бОльшим чекам займов, более длинным срокам и ставкам кратно ниже, чем у беззалоговых МФО. Пересечение с банками таких клиентов у финтех-сервиса CarMoney уже порядка 14%.

2️⃣ Портфель микрозаймов увеличился на 4% за квартал, при этом качество портфеля незначительно улучшилось.

Комментарий CarMoney: отметим также, что переток банковских заёмщиков в сегмент повлиял на улучшение качества портфелей микрофинансовых организаций и качество обслуживания.

3️⃣ Доля онлайн-займов в общем объеме займов составляет значительную часть (72%) и продолжает активно расти.

( Читать дальше )

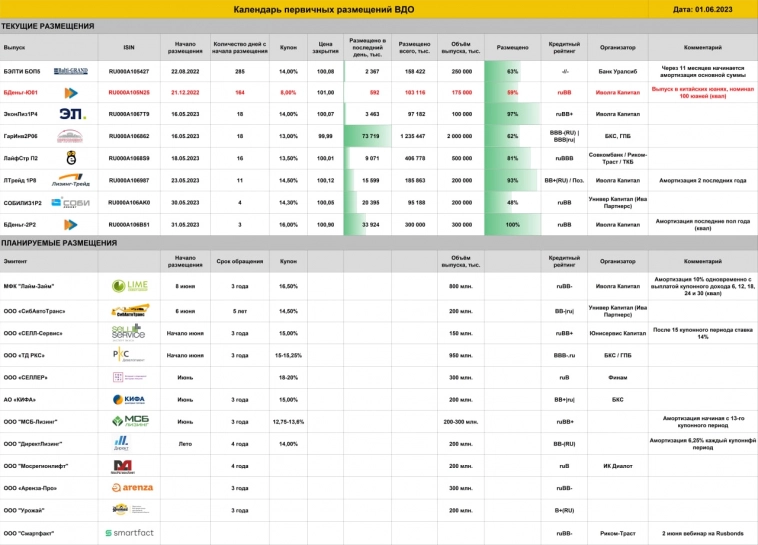

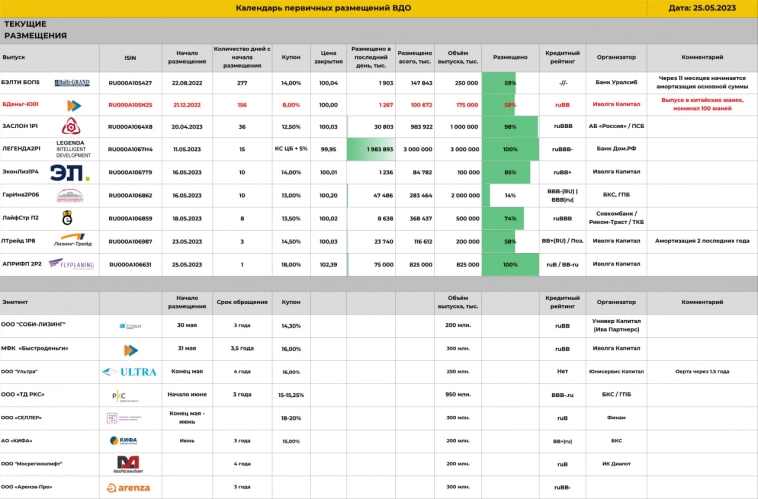

Календарь первичных размещений ВДО, актуальные и планируемые выпуски от Иволга Капитал

- 02 июня 2023, 09:39

- |

- На 8 июня запланировано размещение 3-го выпуска МФК Лайм-Займ(ruBB-, 800 млн руб., ориентир купона 16,5%, для квал. инвесторов)

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 59%

- Выпуск ЭкономЛизинг 001Р-04 размещен на 97%

- 8-ой выпуск облигаций ООО Лизинг-Трейд размещен на 93%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Обзор публичных МФО по итогам 1 квартала 2023 года

- 31 мая 2023, 11:48

- |

Основные выводы:

- Большая часть компаний показала рост выручки и прибыли в сравнении с 1 кв. 2022 года. Уровень рентабельности и долговой нагрузки у большинства компаний существенно не изменился.

- Новые регуляторные ограничения не оказали негативного влияния на отчётности компаний, но впервые за долгое время регуляторные санкции коснулись крупных представителей отрасли.

- В ближайшие 12 месяцев микрофинансовым компаниям предстоит погасить облигации на сумму 3,4 млрд руб. Почти две третьих этой суммы приходится на трёх эмитентов.

- Предложение на первичном рынке в 1 кв. было очень ограниченным. Ожидаем существенного увеличения предложения летом-осенью 2023 года, в том числе и дебюты.

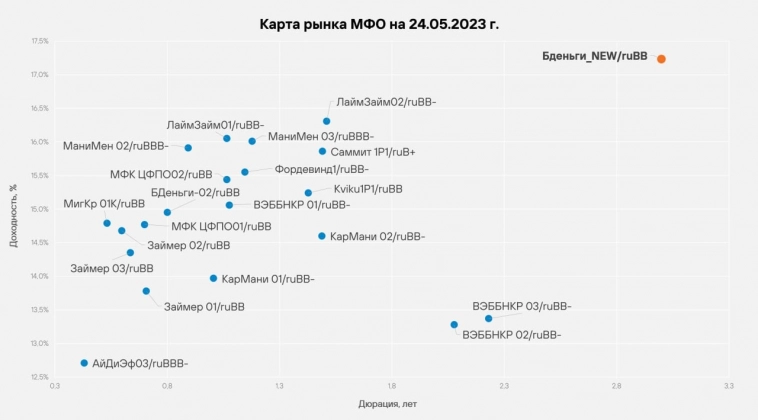

- Несмотря на снижение доходностей в секторе, микрофинансовые компании в большинстве своём сохраняют премию относительно своего кредитного качества.

Подробнее — в нашем обзоре по итогам 1 квартала года

( Читать дальше )

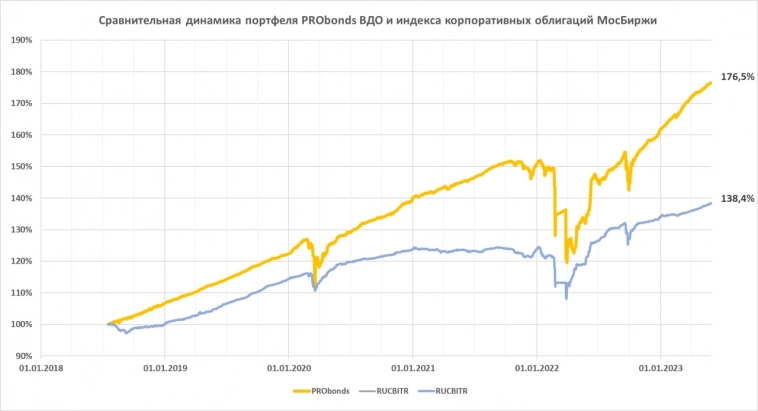

Портфель ВДО. 9% дохода с начала года. И много маленьких сделок

- 31 мая 2023, 07:46

- |

Портфель PRObonds ВДО преодолел 9%-ную отметку дохода с начала года. Таргет на весь нынешний год – 14% — всё ближе. Если рынок останется более-менее спокойным, то замахиваться можно будет и на 15-16%. Но говорить об этом рано.

Прирост портфеля за последние 365 дней – 31%, за время ведения портфеля, с июля 2018 – 76,5%.

Внутренняя доходность портфеля, по которой можно ориентироваться на результат ближайших месяцев – 13,3%. Значительно ниже, чем раньше. Значительно выше депозитных ставок. К тому же новые позиции должны добавить портфелю доходности.

Портфель имеет средневзвешенный кредитный рейтинг ВВВ, что оставляет его строго в сегменте ВДО. Но на верхней рейтинговой ступени сегмента. Потому не считаю, что против доходности стоят избыточные риски.

Сделки.

( Читать дальше )

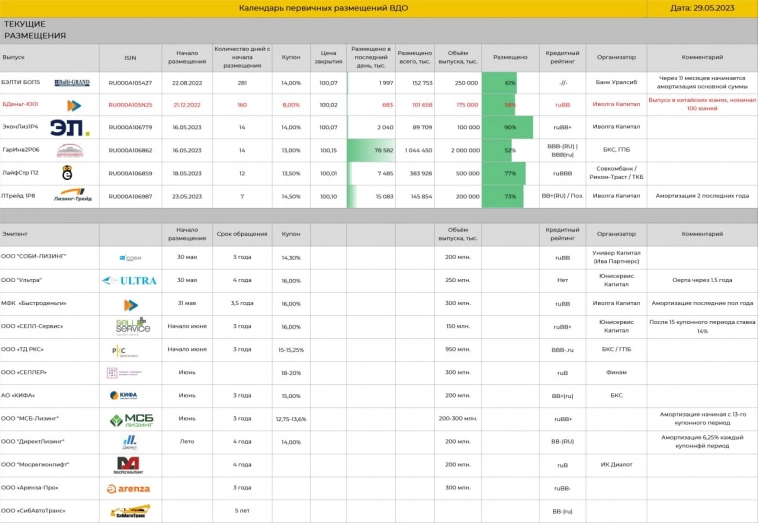

Календарь первичных размещений ВДО, актуальные и планируемые выпуски от Иволга Капитал

- 30 мая 2023, 09:40

- |

- 31 мая стартует новое размещение МФК Быстроденьги (ruBB, 300 млн, YTM 17,2%, только для квал.инвесторов)

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 58%

- Выпуск ЭкономЛизинг 001Р-04 размещен на 90%

- 8-ой выпуск облигаций ООО Лизинг-Трейд размещен на 73%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

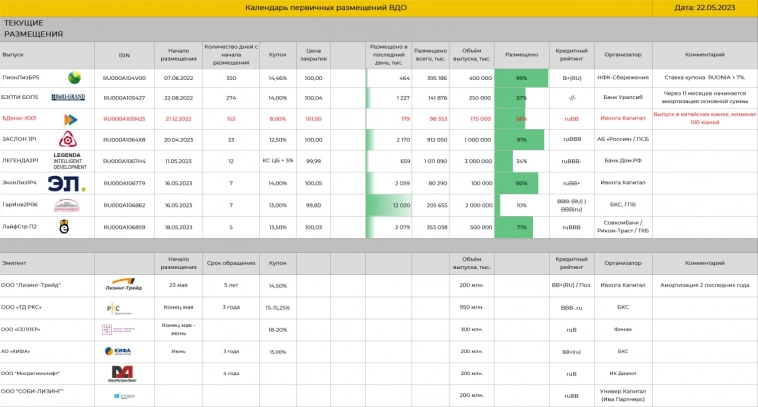

Календарь первичных размещений ВДО, актуальные и новые выпуски от Иволга Капитал

- 26 мая 2023, 09:02

- |

- 31 мая стартует новое размещение МФК Быстроденьги (ruBB, 300 млн, YTM 17,2%, только для квал.инвесторов)

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 58%

- Выпуск ЭкономЛизинг 001Р-04 размещен на 85%

- 8-ой выпуск облигаций ООО Лизинг-Трейд размещен на 58%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Анонс размещения нового выпуска облигаций МФК Быстроденьги (ruBB, 300 млн, YTM 17,2%, только для квал.инвесторов)

- 25 мая 2023, 16:24

- |

31 мая – предварительная дата старта размещения облигаций МФК Быстроденьги.

!!! Облигации предназначены для квалифицированных инвесторов.

( Читать дальше )

Календарь первичных размещений ВДО, актуальные выпуски от Иволги Капитал

- 23 мая 2023, 09:11

- |

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 56%

- Выпуск ЭкономЛизинг 001Р-04 размещен на 80%

- Сегодня стартует размещение 8-го выпуска облигаций ООО Лизинг-Трейд

Для участия в наших первичных размещениях направляйте номер или прочие параметры выставленной Вами заявки в наш телеграм-бот ИК Иволга Капитал: @ivolgacapital_bot

Не является инвестиционной рекомендацией.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал