Бизнес-недвижимость

🏠 Диверсификация в условиях офисного дефицита в Москве: кейс Эталона

- 15 октября 2025, 16:35

- |

В настоящий момент рынок офисной недвижимости Москвы переживает структурную трансформацию — в центре столицы отмечается дефицит качественных площадей. В связи с этим девелоперы всё чаще обращают внимание на неочевидные локации за пределами третьего транспортного кольца.

По данным консалтинговой компании IBC Real Estate, на конец первого полугодия 2025 г. доля свободных площадей внутри Садового кольца составила 1.2% для офисов класса Prime и 0.8% – для класса А. В зоне между Садовым кольцом и ТТК свободными остаются 2.7% Prime-офисов и 4.4% офисов класса А. Общая доля вакантных площадей снизилась за год с 6.5% до 4.5%. Это нашло отражение в ставках аренды: в классе Prime они выросли на 40–50%, в классе А — на 25-30%.

По оценкам NF Group, 75% новых офисов уйдут в продажу, только 17% – в аренду. Для девелоперов это плюс: модель продажи обеспечивает быстрый возврат инвестиций в объект, что особенно важно при высокой ключевой ставке.

Примечательно, что подавляющее большинство всех новых офисов (71%) строится за пределами центрального административного округа на месте бывших промышленных кластеров:

( Читать дальше )

- комментировать

- 313

- Комментарии ( 0 )

Эталон планирует допэмиссию, чтобы не увеличивать долговую нагрузку

- 09 сентября 2025, 14:58

- |

Акции Группы Эталон в ходе торгов 9 сентября снижаются на 0,2%, до 52,58 руб., при умеренно позитивной динамике на Мосбирже в целом.

Компания намерена увеличить уставный капитал на 400 млн акций номинальной стоимостью 0,006 руб. каждая путем размещения дополнительного выпуска акций по открытой подписке. Привлеченные от дополнительной эмиссии средства группа планирует направить на покупку у своего мажоритарного акционера АФК «Система» 100%-го пакета акций АО «Бизнес-Недвижимость», владеющего 42 земельными участками в Москве и Санкт-Петербурге. Цена размещения акций дополнительного выпуска будет объявлена эмитентом, как сообщается в материалах, после окончания срока реализации акционерами преимущественного права приобретения акций, но не позднее даты начала размещения новых акций.

На наш взгляд, финансирование будущей сделки путем средств, привлеченных от дополнительной эмиссии акций, связано с тем, что Эталон (и, возможно, его крупнейший акционер) не хотят увеличивать долговую нагрузку эмитента, что произошло бы, если будущая сделка была бы профинансирована с помощью заемных средств.

( Читать дальше )

Главное на рынке облигаций на 16.07.2024

- 16 июля 2024, 11:05

- |

- «Группа Позитив» (головная организация группы Positive Technologies) сегодня с 11:00 до 15:00 по московскому времени проведет сбор заявок на трехлетние облигации серии 001Р-01 объемом 5 млрд рублей. Ориентир спреда к ключевой ставке Банка России — не выше 1,9% годовых. По займу предусмотрены ежемесячные купоны. Выпуск доступен неквалифицированным инвесторам после прохождения теста. Техразмещение запланировано на 19 июля. Организаторы — Промсвязьбанк и ИК «Иволга Капитал». Эмитент имеет кредитный рейтинг AA(RU) со стабильным прогнозом от АКРА.

- МГКЛ (бренд «Мосгорломбард») 17 июля начнет размещение по закрытой подписке среди квалифицированных инвесторов пятилетних облигаций серии 001Р-06 объемом 500 млн рублей. По займу предусмотрены ежемесячные купоны, купонная ставка пока не раскрывается. Эмитент имеет кредитный рейтинг ruBВ- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Эмитент АО «Бизнес-недвижимость» дважды за полгода скрыл от владельцев облигаций право на досрочное погашение

- 15 декабря 2023, 14:10

- |

Грубое и систематическое нарушение прав владельцев облигаций установлено при анализе практики раскрытия информации АО «Бизнес-недвижимость». Эмитент входит в группу АФК «Система»*. Облигационный долг эмитента по данным rusbonds.ru составляет 5.1 млрд рублей.

В июле 2023 г. Эмитент объявил о реорганизации путём слияния (Вестник государственной регистрации (далее – Вестник) часть 1 №29(950) от 26.07.2023 / 1125).

Далее, эмитент принял решение о проведении еще одной реорганизации (Вестник часть 1 №41(962) от 18.10.2023 / 1063, часть 1 №46(967) от 22.11.2023 / 966), теперь путем выделения юридического лица.

В обоих случаях у владельцев облигаций в силу норм п. 2 ст. 60 ГК РФ возникало право предъявить требования о досрочном погашении задолженности.

В соответствии с нормами ст. 30 Закона «О рынке ценных бумаг» эмитенты обязаны раскрывать существенные факты на странице раскрытия информации в сети интернет.

АО «Бизнес-Недвижимость» не разместило в ленте новостей информацию о наступлении обстоятельств, в силу которых все владельцы облигаций вправе требовать их досрочного погашения, чем грубо нарушило пп.

( Читать дальше )

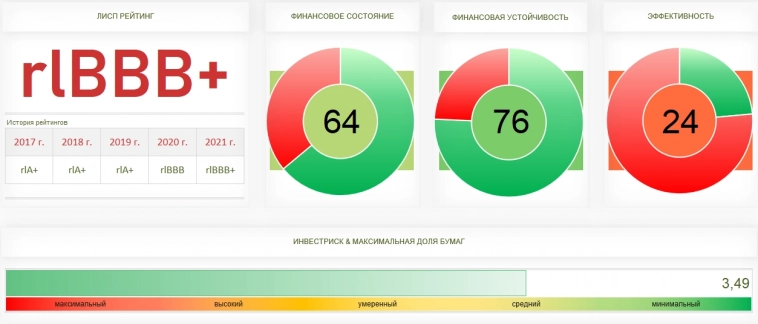

АО «Бизнес-Недвижимость»: rlBBB+

- 06 сентября 2023, 08:52

- |

На конец 2022 года, АО «Бизнес-Недвижимость» — средне рискованное, незакредитованное, относительно ликвидное, малоэффективное предприятие. На 1 рубль собственного капитала приходится 1.41 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 71%. Общая задолженность компании состоит из 10 863.4 млн рублей долгосрочных обязательств и 2 680.3 млн текущих. Текущие обязательства включают в себя 869.9 млн срочных и 1 810.4 млн краткосрочных рублей. Ликвидность по срочным обязательствам достаточная, по менее срочным — то же. В отчётном периоде компания взяла на себя дополнительно 2 249.4 млн рублей долгосрочных и заняла 1 764.8 млн рублей краткосрочных денег. Инвестиционный риск средний. Кредитоспособность предприятия средняя. ЛИСП-рейтинг: rlBBB+

Общие сведения АО «Бизнес-Недвижимость»

| ИНН | 7708797121 |

| Полное наименование | Акционерное общество «Бизнес-Недвижимость» |

| Вид экономической деятельности | Управление недвижимым имуществом за вознаграждение или на договорной основе |

| Сектор рынка по ОКВЭД | Операции с недвижимым имуществом |

| Юридический адрес | 101000, г. Москва, пер. Милютинский, д. 13, стр. 1, этаж 5, ком. 20 |

| Сайт компании | https://www.sistema-bn.ru/ |

( Читать дальше )

Коротко о главном на 04.08.2023

- 04 августа 2023, 13:12

- |

Корректировка параметров выпуска и рейтинговые решения:

- «Истринская сыроварня» (входит в неформализованную группу «Русский пармезан») изменила параметры размещения выпуска облигаций серии БО-02. Срок обращения составит три года с возможностью досрочного погашения по усмотрению эмитента, объем — 100 млн рублей. Ранее компания сообщала, что готовит выпуск объемом 150 млн рублей и сроком обращения четыре года. По выпуску предусмотрено частичное досрочное погашение: по 25% от номинала будет погашено в даты окончания 27-го, 30-го, 33-го и 36-го купонов. Организатор — «Диалот».

- НКР присвоило «Моторике» кредитный рейтинг BBB+.ru со стабильным прогнозом.

- Банк России 3 августа 2023 г. включил Московскую биржу в реестр операторов обмена цифровых финансовых активов (ЦФА), обеспечивающих заключение сделок с ЦФА, а Национальный расчетный депозитарий — в реестр операторов информационных систем, осуществляющих выпуск ЦФА. Московская биржа стала первым оператором обмена ЦФА в России.

( Читать дальше )

Коротко о главном на 14.07.2023

- 14 июля 2023, 14:26

- |

- «Башкирская содовая компания» сегодня начинает размещение трехлетних облигаций серии 001Р-03 объемом 6 млрд рублей. Регистрационный номер — 4B02-03-01068-K-001P. Ставка купона установлена на уровне 10,6% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация — по 25% от номинала в даты окончания 9-12-го купонов. Организаторы — Газпромбанк, Россельхозбанк и инвестиционный банк «Синара».

- МФК «МигКредит» (входит в группу компаний Denum) планирует 19 июля начать размещение трехлетних облигаций серии 002MC-01 объемом 200 млн рублей. Ориентир ставки купона — 14,75% годовых. Купоны ежемесячные. По выпуску предусмотрена ежемесячная равномерная амортизация в течение последних двух лет обращения. Бумаги предназначены только для квалифицированных инвесторов. Организатором выступит ИК «Иволга Капитал».

- Московская биржа зарегистрировала выпуск облигаций «Элемент Лизинг» серии 001P-05. Регистрационный номер — 4B02-05-36193-R-001P. Бумаги включены во Второй уровень котировального списка. Параметры выпуска пока не раскрываются.

( Читать дальше )

В Киеве квадратный метр подорожал на 34,4% до 60,4 тыс. грн., по сравнению с январем 2022 года

- 07 января 2023, 23:16

- |

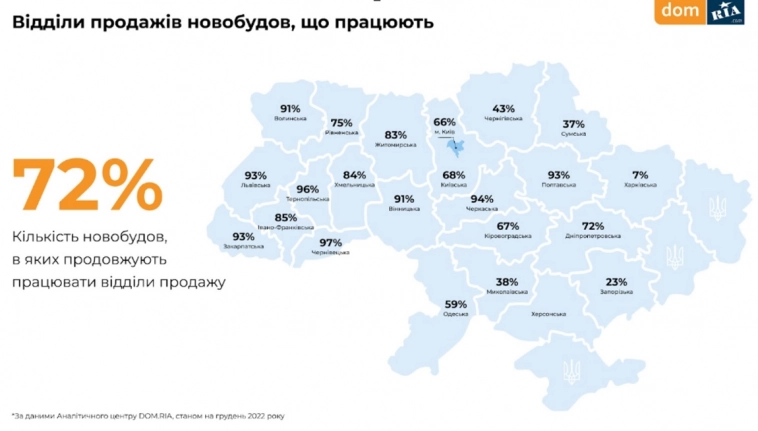

С 24 февраля и по состоянию на конец декабря, по данным DOM.RIA, в Украине введено в эксплуатацию 245 новостроек и 465 секций, из них в столице — 29 новостроек и 81 секция. Сейчас от общего количества новостроек в стране — 26,5% готовы.

По состоянию на конец декабря, около 72% — работающие отделы продаж новостроек. В Киеве этот показатель составляет 66%, а в области — 68%. В Харьковской области — это 7%, а в Одесской — 59%.

С 24 февраля и по состоянию на конец декабря пользователи DOM.RIA больше всего интересовались новостройками в Киеве — 19,3%, Львовской области — 15,3% и Винницкой области — 7,8%.

С 24 февраля и по состоянию на конец декабря пользователи DOM.RIA больше всего интересовались новостройками в Киеве — 19,3%, Львовской области — 15,3% и Винницкой области — 7,8%.( Читать дальше )

Коротко о главном на 18.07.2022

- 18 июля 2022, 09:43

- |

Кредитные рейтинги, неисполненные обязательства и итоги размещения:

- «Эксперт РА» понизил рейтинг кредитоспособности «КЛС-Трейд» (эксклюзивный дистрибьютор ТМ «Интерскол») до уровня ruВВ- со стабильным прогнозом. Ранее у компании действовал рейтинг ruBB со стабильным прогнозом.

- «Эксперт РА» подтвердил кредитные рейтинги облигаций «Гидромашсервис» серий БО-02 и БО-03 на уровне ruA-.

- «Эксперт РА» подтвердил кредитные рейтинги облигаций «Бизнес-Недвижимость» серий 001Р-01 и 001Р-02 на уровне ruBBB+.

- ОР (прежнее название — «Обувь России», входит в OR GROUP) допустила техдефолт при выплате 7-го купона по облигациям серии 002Р-04 на 1,315 млн рублей. Причина неисполнения обязательств — отсутствие на расчетном счете эмитента денежных средств в необходимом размере.

- Также эмитент сообщил о том, что Арбитражный суд города Москвы принял исковое заявление представителя владельцев облигаций, «Регион Финанс», к ОР о взыскании задолженности по выпуску серии 002Р-02 в размере 127,18 млн рублей и возбудил производство. Всего в столичный арбитраж ПВО направил восемь исков к ОР на общую сумму 4,75 млрд рублей. Также Арбитражный суд Москвы удовлетворил иск Промсвязьбанка к ОР на 580,1 млн рублей.

( Читать дальше )

Коротко о главном на 17.02.2022

- 17 февраля 2022, 12:04

- |

Старт размещений, новый выпуск, рейтинги и изменение в листинге:

- Сегодня «Транс-Миссия» (агрегатор сервиса «Таксовичкоф») начинает размещение выпуска четырехлетних облигаций серии БО-01 объемом 80 млн рублей. Регистрационный номер — 4B02-01-00447-R. Ставка 1-30-го купонов установлена на уровне 16% годовых. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение.

- Сегодня «Сибэнергомаш — БКЗ» начинает размещение выпуска трехлетних облигаций серии 01 объемом 300 млн рублей. Регистрационный номер — 4-01-00604-R. Ставка купона установлена на уровне 15% на весь срок обращения бумаг. Купоны ежеквартальные. Бумаги будут размещены по закрытой подписке и предназначены для квалифицированных инвесторов. Организатор размещения — ИК «Септем Капитал».

- Сегодня «Автоэкспресс» начинает размещение выпуска трехлетних коммерческих облигаций серии КО-П08. Регистрационный номер ― 4CDE-08-00557-R-001P. Ставка 1-4-го купонов установлена на уровне 12% годовых. Купоны ежеквартальные. Бумаги будут размещены по закрытой подписке. Потенциальный приобретатель — АО «Экспобанк».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал