Банкротство

Статистика, графики, новости - 01.06.2023

- 01 июня 2023, 07:09

- |

Доброе утро, всем привет!

Дорогие друзья, четверг. А значит пришло время вздохнуть и поговорить про нашу с вами инфляцию. Тема очень отзывчивая. Стоит только написать цифры или, упаси господи, сравнить с западными, как у специально обученного контингента загорается лампочка «свободно» и они мощной волной ломятся в наш врачебный кабинет. АБЫР… АБЫРВАЛГ… ГИНЕСС! МАСЛО! ПАЛЬМОВОЕ! СОСТАВ! А ТЫ ЧИТАЛ? МОЛОКО ИЗ МАСЛА! И прочее, и прочее… Наши доктора достойно принимают наплыв посетителей и по одному передают санитарам.

Итак...

На неделе с 23 по 29 мая 2023 г. цены выросли на 0,08%. Год к году инфляция составила 2,41% г/г. С начала 2023 инфляция составила 2,27%.

На продовольственные товары снижение цен продолжилось (-0,03%) на фоне сохраняющегося удешевления плодоовощной продукции (-1,67%), на остальные продовольственные товары темп роста цен практически сохранился на уровне прошлой недели (0,10%).

В сегменте непродовольственных товаров цены выросли на 0,13% после роста на 0,05% неделей ранее.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новые банкротства

- 04 мая 2023, 17:41

- |

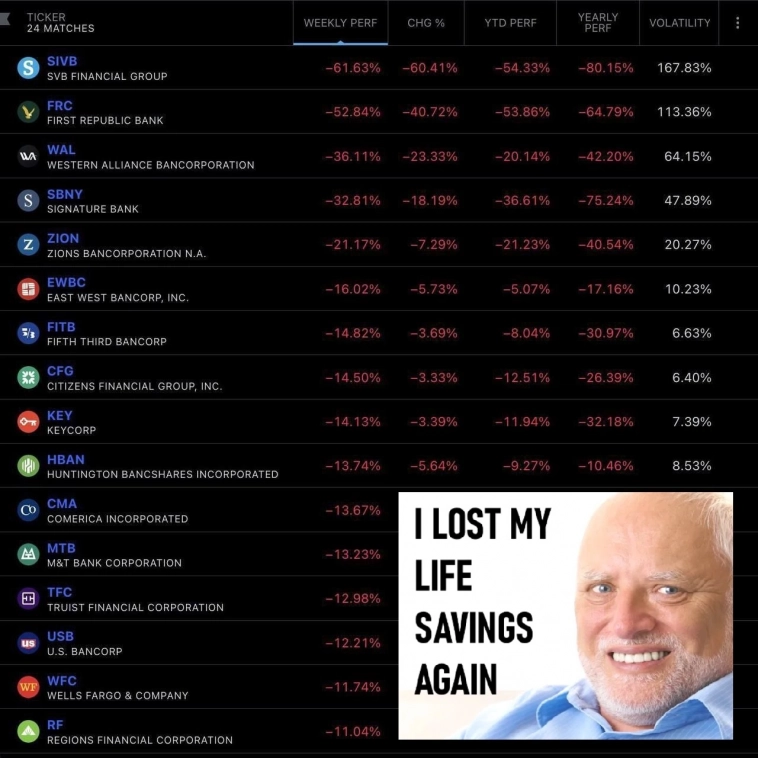

Тем временем индекс региональных банков KBW продолжает лететь вниз, достигнув уровней ковидного кризиса.

( Читать дальше )

Статистика, графики, новости - 03.05.2023

- 03 мая 2023, 05:33

- |

Доброе утро, всем привет!

Сегодня своими лицемерными изысками нас порадует советник Байдена гражданин Салливан. Будет много текста.

Но для начала лёгенькое...

Австралия

( Читать дальше )

Часть имущества банкрота - Златоустовский металлургический завод продали с торгов за 900 млн рублей

- 14 апреля 2023, 17:41

- |

Движимое имущество предприятия-банкрота – АО «Златоустовский металлургический завод» (ЗЭМЗ) удалось продать с торгов. Самый крупный лот по цене 896,6 млн руб. приобрело ООО «РП-Недвижимость» (Златоуст). Информация о заключении договора купли продажи опубликована на Федресурсе.

Торги по продаже бывшего в употреблении и разукомплектованного движимого имущества ЗЭМЗ были объявлены в начале марта. Самый крупный лот включает 41 единицу металлургического оборудования, в том числе камерные печи, кондиционеры и станки. «РП-Недвижимость» стала единственным претендентом на это имущество.

Кроме того, с торгов удалось реализовать лот, включавший более 1,3 тыс. единиц товарно-материальных ценностей. Имущество за 8,5 млн руб. при начальной цене 5,3 млн приобрело ООО «Златоустовский металлургический завод» (ЗМЗ), которое сейчас работает на площадке предприятия-банкрота. Также за 10 тыс. руб. продана доля в уставном капитале ООО «Дворец культуры „Металлург„» АО «Стил трейд компани» (Златоуст). Торги по одному лоту, включавшему 256 наименований промышленного оборудования, комплектующих и инструментов, стоимостью 177,4 млн не состоялись, так как никто не заявился.

( Читать дальше )

Credit Suisse - ограбление по американски, в стиле Silicon Valley Bank

- 21 марта 2023, 12:20

- |

А что Вы хотели от персонажей которые не скрывают, что «произошли от обезьяны ?»

Отсюда Первое Правило при любом анализе ситуации — «Называйте Вещи Своими Именами.»

«Банкротство» Credit Suisse это обычное ограбление. Схематоз просматривается следующий:

1. Ищется хороший банк с хорошими залогами (Длинные гос. облигации США, просевшие в моменте на 30% у SVB), никаких кредитов промышленности, неграм с ипотекой.

2. Организуется компания подконтрольных СМИ

3. Обзваниваются и кошмарятся крупные клиенты (у SVB это был JP Morgan)

4. Банк «банкротится» не через стандартную процедуру, а активы захватываются явочным порядком. Те кто имеют не только деньги но и Власть — могут себе это позволить. Регуляторы безмолвствуют и активно помогают. Право ходит несколько лет по подконтрольным судам предоставляется бывшим акционерами и облигационерам.

UBS — среди владельцев которого полно американских операторов ETF типа Vanguard просто ограбил конкурента и его кредиторов.

( Читать дальше )

Статистика, графики, новости - 21.03.2023

- 21 марта 2023, 07:34

- |

Доброе утро, всем привет!

Ну что, день вчера закончился неплохо. Акции First Republic Bank в итоге ливнули на 47%. Видимо, хорошо поддержали старшие товарищи, залив бабла.

( Читать дальше )

Банкротство Silicon Valley Bank. Ситуация развивается стремительно

- 13 марта 2023, 13:43

- |

Буквально вчера Павел Комаровский написал пост о том, что стало причиной обрушения одного из крупнейших региональных банков в США — Silicon Valley Bank.

Для ленивых: банк стал жертвой ситуации с экстремально низкой ключевой ставкой, установленной ФРС США во время Ковидогеддона и впоследствии резко пошедшей вверх после скачка инфляции. Эта редкая ситуация усугубилась тем, что финансами банка управляли какие-то жутко некомпетентные ребята, которые о термине «процентный риск» знали примерно столько же, сколько знает таксист, прослушавший неделю назад бесплатный курс повышения финансовой грамотности.

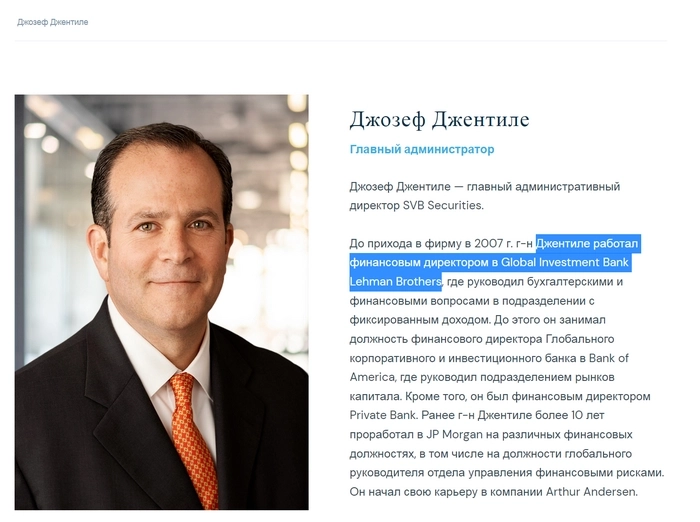

Скриншот с сайта Silicon Valley Bank. Главный административный директор банка до 2007 года был главным финансистом в Lehman Brothers. Для тех кто не в курсе, Леманы в то время построили дичайшую пирамиду из ипотечных облигаций, которая рухнула в 2008, спровоцировав мировой финансовый кризис, от которого мир оклемался только лет через пять (а по некоторым признакам, не оклемался до сих пор).

( Читать дальше )

SVB - насколько был крупный?

- 11 марта 2023, 21:03

- |

Алексей Юрченков считает, что «Согласно рейтингу американских банков от 30.09.22 SVB Financial Group по сумме активов занимал 18 строчку, сумма активов 212 млрд долл.»

StockGamblers считает, что «На 31 декабря его совокупные активы составляли 212 млрд $, что делало его 17-м крупнейшим банком в индексе Russell 3000».

Павел Комаровский считает, что "… лопнул 16-й по размеру банк США..."

Банки.ру со ссылкой на Assosiated Press тоже ставят эту банку на 16 место по капе.

CNN Business в статье от 10 марта 2023 без ссылки на дату среза данных, но со ссылкой на тамошнее агентство по страхованию (FDIC) указывает размер капитализации $209 ярдов и что банка входит в 20 крупнейших в СШП.

Всё где-то рядом, да около. Поделитесь (лучше со ссылкой) на капу и место в рейтинге по этой банке.

Крах Silicon Valley Bank: как и почему лопнул главный банк техно-стартаперов Кремниевой долины

- 11 марта 2023, 16:42

- |

Лаура Изуриета, глава отдела рисков в Silicon Valley Bank, благоразумно уволилась из банка еще в апреле 2022 года, и на ее позицию не могли найти человека почти целый год (совпадение? не думаю!)

С чего всё начиналось: банк для гиковатых Цукербринов

40 лет назад (в 1983 году) в Калифорнии появился банк, который сделал ставку на стартаперов – он решил обслуживать в основном головастых ребят, которые создавали новые перспективные бизнесы и привлекали много денег у венчурных инвесторов.

Учитывая то, что дело происходило аккурат в Кремниевой долине, а банк назывался Silicon Valley Bank (SVB) – эта бизнес-модель оказалась крайне успешной. Ведь Кремниевая долина стала настоящей колыбелью для быстрорастущих технологических компаний, которые следующие несколько десятков лет гребли деньги буквально лопатой (и часть из них, конечно же, клали в банк).

( Читать дальше )

⚡️ Американская финансовая система "трещит по швам"? Мысли и идеи по банковскому сектору Штатов.

- 11 марта 2023, 15:29

- |

Немного новостей из-за океана про текущие перипетии

финансовой системы. Ситуация, прямо скажем — не комильфо.

«Если большая часть клиентов одновременно потребует возвращение своих вкладов назад — банк просто обанкротиться» предупреждал известный американский финансист, по совместительству инвестор-миллиардер — Рэй Далио. Сейчас мы видим это на практике в США 📉

Первая весточка перегрева текущей агрессивной политикой ФРС прочувствовал на себе банк Silicon Valley Bank, объявив о свом банкротстве в конце этой неделе. Дорогие кредиты больно бьют по всему финансовому сектору. Но есть и другие проблем.

Silicon Valley Bank — один из главных кредиторов для технологических стартапов, расположенный в Калифорнии 🏛💰

В 2022 году капитализация банка достигла $40 млрд, он был 16-м банком США по размеру активов, и вроде бы ничего не предвещало беды, но клиенты начали массово забирать средства после начавшихся проблем у Silvergate, банка, работавшего с криптокомпаниями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал