Блог им. RationalAnswer

Крах Silicon Valley Bank: как и почему лопнул главный банк техно-стартаперов Кремниевой долины

- 11 марта 2023, 16:42

- |

Лаура Изуриета, глава отдела рисков в Silicon Valley Bank, благоразумно уволилась из банка еще в апреле 2022 года, и на ее позицию не могли найти человека почти целый год (совпадение? не думаю!)

С чего всё начиналось: банк для гиковатых Цукербринов

40 лет назад (в 1983 году) в Калифорнии появился банк, который сделал ставку на стартаперов – он решил обслуживать в основном головастых ребят, которые создавали новые перспективные бизнесы и привлекали много денег у венчурных инвесторов.

Учитывая то, что дело происходило аккурат в Кремниевой долине, а банк назывался Silicon Valley Bank (SVB) – эта бизнес-модель оказалась крайне успешной. Ведь Кремниевая долина стала настоящей колыбелью для быстрорастущих технологических компаний, которые следующие несколько десятков лет гребли деньги буквально лопатой (и часть из них, конечно же, клали в банк).

Говорят, Боб Медеарис придумал запилить Silicon Valley Bank во время игры в покер с другим со-основателем банка – Биллом Биггерстаффом. Неплохой у них all-in получился, надо сказать!

В 2020–2021 годах технологическая отрасль в США переживала очередной бум: под лозунгом борьбы с ковидом в финансовую систему вбрасывались беспрецедентно гигантские объемы денег, и существенная их часть шла именно на финансирование «модных» быстрорастущих тех-компаний. Индекс Nasdaq-100 за эти два года вырос практически вдвое, а стартапы наперегонки проводили первичные выпуски акций (IPO) и привлекали бабло напрямую у венчурных инвесторов в промышленных масштабах.

Неудивительно, что бизнес обслуживающего всех этих техностартаперов банка SVB тоже рос как на дрожжах. Объем депозитов его клиентов за этот период более чем утроился (как и котировки акций банка) и достиг к началу 2022 года примерно 200 миллиардов долларов – так что Silicon Valley Bank стал аж 16-м по размеру банком в США (и вторым в Калифорнии).

Как говорится – ничто не предвещало беды...

Любой банк, конечно, рад, когда ему несут много денег. Но с большими бабками приходит и большая ответственность: надо решить, куда их вложить – чтобы они зарабатывали приятную прибыль в карман владельцам этого банка. И вот тут как раз становится интересно!

Что делать с деньгами, Лебовский?

Классическая бизнес-модель любого банка – это набрать побольше депозитов под ставку поменьше, и раздать эти деньги надежным компаниям в виде кредитов под ставку побольше. В случае с Silicon Valley Bank это оказалось немного проблематично: большинство этих ваших стартапов из Кремниевой долины не сильно похожи на «надежные бизнесы» (там у ребят в основном красивые картинки с обещанием бурного роста выручки в будущем – а не стабильные денежные потоки и крепкие залоги). Да и недостатка в деньгах у них особого не было: как я писал выше, в 2020–2021 гг. инвесторы разве что в очередь не выстраивались, чтобы отсыпать таким стартаперам бабло буквально мешками.

Поэтому SVB решил, что деньги будет логично вложить на фондовом рынке. Нет, конечно, они не пошли покупать акции Теслы с плечом – это было бы уж слишком. Но вот купить надежные облигации от правительства США (US Treasuries), или долговые ипотечные бумаги с годным обеспечением в виде недвижки – почему бы и нет?

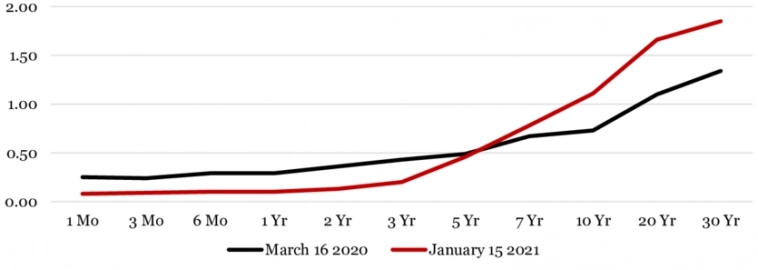

А теперь давайте вспомним, какую доходность давали надежные долларовые облигации в тот период:

Доходность американских гособлигаций в процентах (вертикальная шкала) в зависимости от их срока погашения (горизонтальная шкала) в 2020–2021 годах (источник)

Ставку процента Федрезерв США тогда утопил практически в ноль (во имя спасения экономики от ковидных ужасов), так что размещение денег в надежные US Treasuries на горизонте года-другого приносило примерно ноль доходности.

Вот банкиры из Silicon Valley Bank и подумали, что инвестируя под 0% – сильно много на хлеб с маслом не заработаешь (а им ведь еще надо оплачивать все текущие расходы: зарплату сотрудникам, аренду офисов, и так далее). Решение нашлось простое – банкиры просто ухнули львиную долю имеющихся средств в более длинные бумаги со сроком погашения 5–10 лет (по большей части – ипотечные), которые на тот момент имели доходность чуть выше 1,5% годовых. При том, что своим клиентам они по привлеченным депозитам почти никакую доходность не платили – неплохая маржа, правда?

Как растущие ставки убили облигации

Любой финансист знает: покупая длинные облигации, ты принимаешь на себя риск роста процентных ставок. Если ты купил длинную облигацию в период низких ставок, а потом ставки резко выросли – то, выражаясь в терминах Томми из фильма Snatch, «You are PROPER FUCKED».

Выражение лица инвестора в длинные облигации в 2022 году

Почему так происходит? Невидимая рука рынка, епт! Следите за логикой: предположим, компания выпустила на рынок облигацию номиналом $100, купоном в размере 1% годовых (это был рыночный уровень на тот момент), и сроком погашения через 50 лет – а вы ее купили. Через год рыночный уровень ставок вырос, и теперь таким компаниям принято давать в долг уже под 2% годовых.

Сможете ли вы продать кому-то свою облигацию за $100? Конечно, нет – таких дураков вы не найдете (зачем кому-то инвестировать под 1%, когда на рынке дают уже 2% с аналогичной надежностью?). А вот за условные $50 такую облигацию у вас без проблем купят: ведь тогда купон $1 в год как раз даст доходность 2% на «текущую рыночную стоимость» бумаги в $50 (точные цифры будут не совсем такие, но это детали – логику вы поняли).

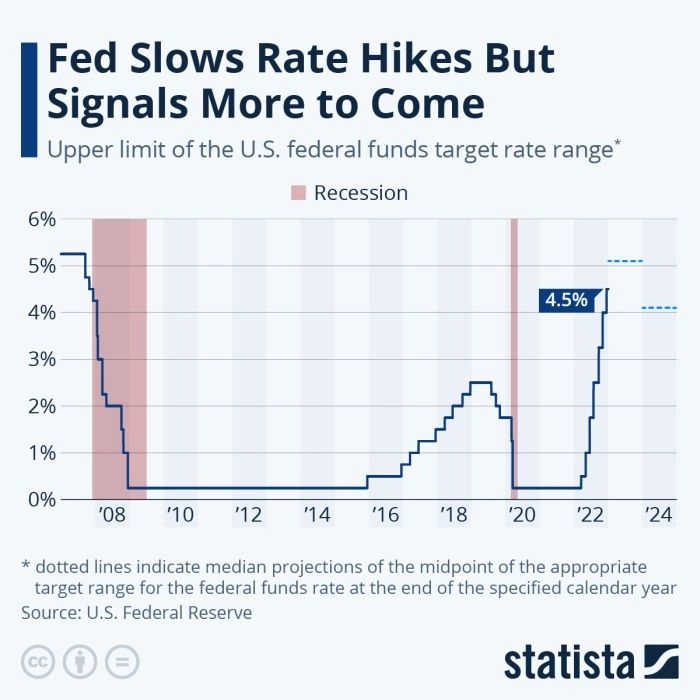

Собственно, именно это и произошло в 2022 году: глава Федеральной резервной системы США немножко подофигел от взрывного роста инфляции, и рекордными темпами повысил ставку процента от примерно нуля до почти 5% (на текущий момент).

Surprise, motherfucker: весь 2022 год на фондовом рынке беспрерывно лилась кровь именно из-за резкого роста ставки Федрезерва

Понятно, что при таком раскладе и облигационный портфель Silicon Valley Bank «взгрустнул»: к 4 кварталу 2022 года он демонстрировал просадку от 9 до 17%, что уже как бы превышало размер собственного капитала банка (то есть, разницу между имеющимися активами и обязательствами перед вкладчиками).

Набег на банк: почему иногда важно оказаться первым в очереди, а не последним

Интересно, что сам по себе этот убыток еще не был фатален для банка – ведь хитрые бухгалтерские стандарты позволяют его частично не признавать сразу же (подробнее здесь). И в этом даже есть логика: из-за роста ставок облигации как бы просаживаются не навсегда, а временно. Если удерживать их до погашения – то они со временем восстановятся и всё будет ок.

Но эта логика работает, только если у банка есть «возможность подождать». И тут самое время вспомнить, что большая часть депозитов в Silicon Valley Bank – это так называемые «депозиты до востребования», которые можно забрать в любой момент. Упс...

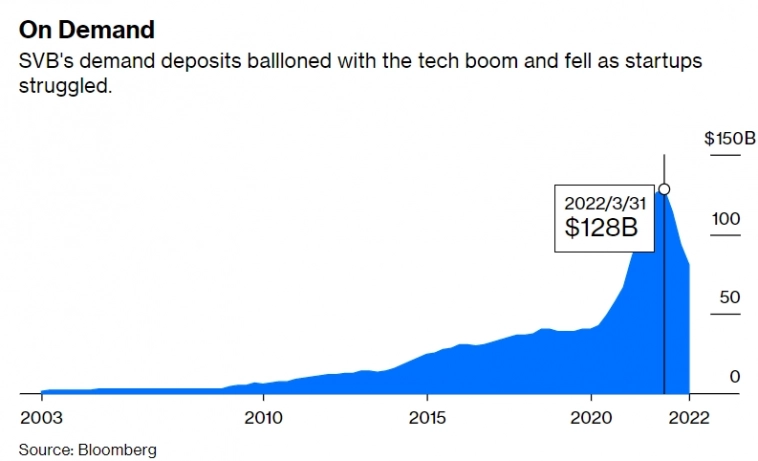

Bloomberg: К марту 2022 года у SVB скопилось почти $130 млрд депозитов до востребования – а к концу года $50 млрд из них самые умные клиенты предпочли забрать

Планомерный отток таких депозитов из банка начался еще в середине 2022 года. И в этом нет никакого злого умысла со стороны клиентов Silicon Valley Bank: в тех-индустрии начался спад, новые деньги инвесторов привлекать было уже не с руки – так что многие компании начали активно «проедать» накопленные ранее запасы.

Но для SVB это ощущалось как постепенная активация бомбы замедленного действия: ведь возмещать депозиты по запросам приходилось из наиболее ликвидных активов – а значит, на балансе оставалось всё больше сильно просевших долгосрочных облигаций. И чем быстрее становился отток депозитов, тем понятнее становилось, что просто «досидеть до погашения» в этих облигациях не получится – рано или поздно придется их продавать с убытком, чтобы получить средства для возврата денег клиентам прямо сейчас.

Собственно, именно это и произошло, и в 2023 году банку пришлось начать продавать эти злополучные длинные облигации с убытком – и тут-то всем внезапно стало предельно ясно, что «король-то голый», и денег по факту на всех не хватит. Венчурные стартаперы из Кремниевой долины начали наперебой звонить друг другу и советовать срочно снимать всё бабло из Silicon Valley Bank. Но было уже поздновато...

В финансах это явление называется «набег на банк», и выглядит оно примерно так, да

Получается, здесь концентрация SVB на одном секторе сыграла с банком злую шутку: если бы у них было много мелких розничных клиентов – может, и пронесло бы. Но так как айтишники-стартаперы в Долине очень плотно общаются между собой – произошел полноценный набег на банк, когда каждый пытается вытащить свои деньги пораньше (потому что последнему в этой очереди может не достаться ничего).

Ну и закономерный итог – 10 марта банковские регуляторы в США начали, де-факто, процедуру банкротства SVB.

Банкротство крупнейшего банка Калифорнии: приятного мало

Все операции с банком были мгновенно приостановлены – для огромного количества стартаперов из Долины это стало настоящим шоком (многие из них использовали Silicon Valley Bank как единственное место для хранения привлеченных от инвесторов средств).

Андрей Дороничев (бывший директор по продуктам Google и один из героев спецпроекта Дудя про Кремниевую долину) делится ощущениями с позиции стартапера

Американская система страхования вкладов FDIC на следующей неделе уже обещает начать выплаты пострадавшим вкладчикам – при этом застрахованная сумма составляет $250 тысяч на депозит. Но это лишь часть средств, в районе 15% от общей суммы депозитов. Что будет с остальными вкладчиками – пока точно непонятно.

Худший случай – это если дело закончится полноценным банкротством, с постепенной продажей всех активов и дележкой получившейся кучки денег между всех, кому банк должен. Процесс этот будет, скорее всего, небыстрый – но, тем не менее, вкладчики в итоге должны получить основную сумму вложенного обратно (думаю, не менее 80% – но точно можно будет сказать только на основе детальной актуальной финансовой отчетности).

Хороший же сценарий предполагает, что банк целиком купит кто-то большой и закроет образовавшуюся дырку в балансе своими средствами, получив взамен работающий бизнес (который еще год назад оценивался рынком вполне неплохо).

Понятно, что американские регуляторы будут изо всех сил топить за «хороший» сценарий – чтобы все окружающие люди получили причитающееся им, подуспокоились, и отрицательные эффекты на преобладающие среди финансистов настроения оказались ограничены. Но даже в худшем сценарии – пока выглядит так, что банкротство банка даже такого размера вряд ли вызовет по принципу домино начало коллапса всей финансовой системы (а этого, конечно, в подобных ситуациях все опасаются больше всего).

Больнее всех, кажется, как обычно ударило по криптанам

В Silicon Valley Bank хранили деньги не только классические айтишные предприниматели, но и криптаны. В частности, компания Circle, заведующая одним из крупнейших стейблкоинов USDC, тоже держала там часть резервов по этому токену. Так что на волне таких новостей, USDC в ночь с пятницы на субботу бодро депегнулся (отвязался от $1) и в настоящий момент торгуется в разных местах примерно за 90% от номинала.

TradingView: Депег USDC во всей красе – в настоящий момент на бирже USDC оценивается примерно по 90 центов за доллар

Почему в моменте все на панике избавляются от USDC и сильно уронили цену – это понятно; но давайте попробуем разобраться, в какой ситуации мы оказались с точки зрения фундаментальных показателей обеспеченности этого стейблкоина. (Disclaimer: у автора этой статьи лежат деньги в USDC, так что я здесь немного небеспристрастен – имейте это в виду!)

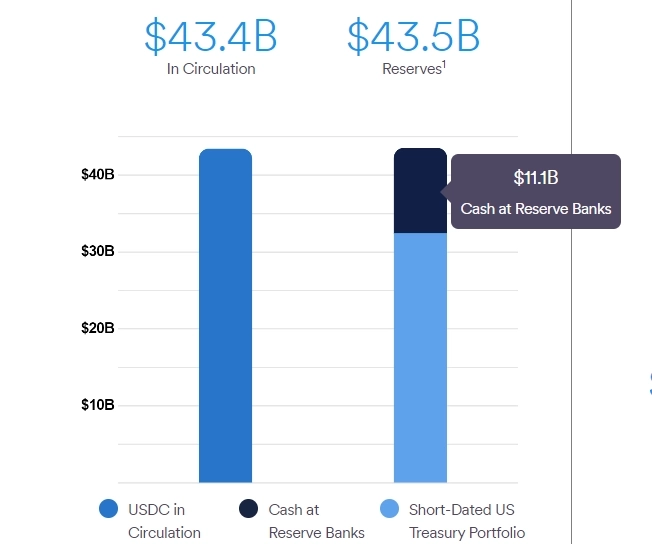

По самым последним данным с сайта Circle, на 9 марта общие резервы составляли внушительные $43,5 млрд, из них 75% ($32,4 млрд) приходилось на короткий госдолг США – насчет этих средств, тьфу-тьфу, беспокоиться вроде не надо. А вот $11 млрд лежало на счетах в банках, и по сообщениям Circle в Твиттере, $3,3 млрд угораздило оказаться именно в Silicon Valley Bank.

Circle: На 9 марта на сайте компании показано, что депозиты в американских банках составляют примерно 25% от всех резервов по USDC

Если считать «в лоб», то заблокированные на счетах SVB средства составляют 7,5% от резервов – что немало. Но при этом, как мы обсуждали выше, вряд ли стоит считать эти деньги «полностью пропавшими». Если предположить, что хотя бы 80% обязательств банка адекватно обеспечены активами, то реальная «дыра» в балансе Circle может составить всего ~1,5%, что уже выглядит не столь угрожающе. С учетом того, что сейчас надежные короткие облигации US Treasuries приносят 5% годовых – отбить эту сумму чисто из процентных доходов можно месяца за четыре.

Правда, если все массово ринутся обменивать свои USDC на настоящий кэш напрямую в Circle – то эта «маленькая дырочка» может начать расти… И последним, кто придет за таким обменом, достанется уже дырка от бублика – собственно, из-за страха такого исхода и происходят эти самые набеги на банки (а Circle в данном случае выступает в роли эдакого крипто-банка).

Вероятно ли это? Я не берусь здесь давать советы и предсказания – но могу поделиться своим личным мнением: мне кажется, что с началом следующей рабочей недели (когда снова заработают межбанковские переводы и прочее) арбитражеры должны достаточно быстро вернуть привязку USDC к $1 (пусть не идеально, но отклонение должно сократиться с 10% хотя бы до 1-2%). При этом стоит ожидать существенного сокращения капитализации USDC за счет работы арбитражеров (которые будут покупать токены по $0,9 и обменивать их в Circle на настоящий хрустящий доллар).

Так что тут один из главных вопросов – хватит ли у Circle терпения и инфраструктурных возможностей пересидеть первую волну оттока средств, и насколько они смогут нарисовать для криптанов понятную и прозрачную картинку в отношении «что с резервами сейчас и какой план на будущее».

Думаю, именно с таким лицом Джереми Аллер (CEO Circle) ждет начала следующей рабочей недели

Более плохой сценарий для криптанов-держателей USDC здесь может выглядеть как-то так: Circle заявляет «извините, в балансе дыра, поэтому мы приостанавливаем обмен USDC на доллары – пока не разберемся, как справедливо поделить между всеми остатки резервов». Исходя из наших расчетов выше, это само по себе не будет означать, что все деньги в USDC потеряны (реальных активов у Circle полно), но все арбитражные механизмы в моменте поломаются – и котировки USDC уйдут еще сильно ниже $0,9.

В общем, посмотрим. Не является инвестиционной рекомендацией, но лично я всё-таки ставлю на умеренно позитивный сценарий по USDC – и готовлюсь в понедельник-вторник, если котировки опять приблизятся к $1, потихоньку диверсифицировать свою «крипто-подушку» в сторону от USDC. Но я, конечно, могу и ошибаться.

P. S. Предвижу много злорадства в комментариях на тему того, что «Tether клеймили за ненадежность, а навернулся в итоге USDC!» Ну, тут надо еще принимать во внимание, что о проблемах USDC мы сейчас знаем именно из-за большей прозрачности этого токена. Если бы Tether попал в такую же ситуацию, мы бы сейчас об этом, скорее всего, просто даже не знали бы (ну и, соответственно – не факт, что там внутри резервов сейчас ситуация сильно лучше).

UPD: Как говорится, «наш пострел везде поспел»: Илон Маск пишет, что открыт к идее покупки Silicon Valley Bank.

* * *

Если материал оказался для вас полезным – буду благодарен за подписку на мой ТГ-канал RationalAnswer про разумные подходы к личным финансам и инвестициям.

теги блога Павел Комаровский

- AI

- Binance

- ChatGPT

- coinbase

- Credit Suisse

- ETF

- finex

- FTX

- interactive brokers

- Microsoft

- nft

- OpenAI

- S&P500

- sec

- telegram

- Tether

- USDC

- USDT

- акции

- банки

- банкротство

- биткоин

- блогеры

- брокеры

- валюта

- валютное регулирование

- Виталик Бутерин

- госдолг США

- дайджест

- дивиденды

- доллар

- дональд трамп

- Евросоюз

- ЕС

- законодательство

- Зарубежный брокер

- ИИ

- Илон Маск

- инвестиции в недвижимость

- интервью

- ипотека

- искусственный интеллект

- Итоги недели

- китай

- ключевая ставка

- книга

- криптобиржа

- криптовалюта

- Лариса Долина

- личные финансы

- лохотрон

- майнинг

- Минфин

- Мобилизация

- МосБиржа

- мошенники

- мошенничество

- Набиуллина

- налоги

- налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- Нейросети

- нефть

- новости

- новости недели

- новости рынков

- новости финансов

- облигации

- оффтоп

- павел дуров

- пенсия

- рубль

- санкции

- Сбербанк

- СПБ биржа

- стейблкоин

- суд

- схема Долиной

- США

- Сэм Бэнкман-Фрид

- тарифы

- Твиттер

- Телеграм

- Тинькофф

- Трамп

- трейдинг

- Финансы

- ФРС

- ЦБ

- ЦБ РФ

- экономика

- экономический дайджест

- эмиграция

- эфириум

- эффект Долиной

- юрист

- Яндекс

DAI тоже поплохело изрядно, тк он на 48% USDC обеспечен.

Срочные депозиты клиентов, которые не получали по ним доходности, были в наглую проэксплуатированы банком, пусть и в наиболее надёжные и ликвидные активы, тем не менее, он их не хранил как должно, как задумано и как расчитывали клиенты — он их оборачивал.

Если вы все знали, то почему их не спасли… и/или не заработали на этом?

Вопрос риторический…

за usdc — злорадство конечно есть

автор безусловно гений финпопа

но что с инвестициям что теперь со стейблкойнами — показывает что прогноз (тайминг и актив пикинг) это пустое