Банк Санкт-Петербург

Мосбиржа включила четыре новые компании в базу для расчета индекса - Альфа-Банк

- 05 декабря 2023, 16:12

- |

Попадание в индекс может увеличить спрос на акцию: ее начинают покупать в фонды, которые следуют за биржевыми индексами. Лист ожидания на включение в эти индексы тоже пополнился: в него включили акции ВСМПО-Ависма, Банка Санкт-Петербург, Ренессанс Страхования и Ленты. Биржевые индексы помогают следить за тем, куда движется рынок.

В базе расчета индекса голубых фишек появятся акции НЛМК, а бумаги МТС ее покинут. В свою очередь бумаги Московского кредитного банка войдут в базу Индекса средней и малой капитализации. Акции Группы Астра и Henderson пополнят базы расчетов отраслевых индексов и Индекса широкого рынка. При этом акции Россетей Северо-Запад и расписки O'KEY аналогичные базы расчётов покинут.«Альфа-Банк»

Изменения начнут действовать с 22 декабря.

- комментировать

- 707

- Комментарии ( 0 )

Стратегия развития БСПб до 2026 года

- 29 ноября 2023, 20:50

- |

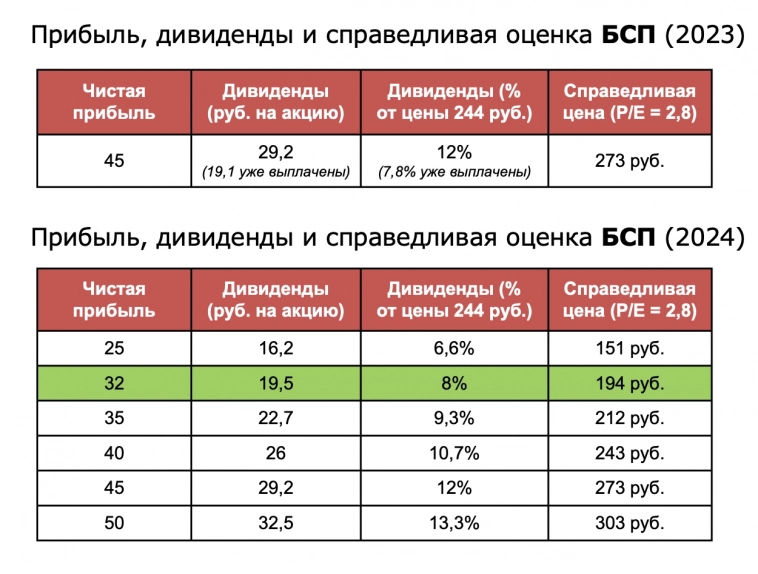

По BSPB ознакомился со стратегией развития до 2026 года. Трансформирую свой bear взгляд (который образовался на 280 после закрытия позиции) to neutral. В последние месяцы они начали делать то, что давно от них ждали – перестали сидеть на капитале и пошёл хороший буст активов. В ноябре пробили знаковый уровень – триллион рублей. Конечно, это уже сказалось на нормативах достаточности капитала (н1.2 13.5 на начало ноября). Вероятность увеличения пэйаута до 50 % я оцениваю теперь ещё ниже. Имеем дело в том числе с нормализацией метрик рентабельности.

В среднесрочной стратегии менеджмент таргетирует рентабельность капитала на уровне 18+ %. Без 20+% ROE трудно расти на 10% гг по активам и при этом дистрибутировать 50 %. Банк прямо сейчас стоит почти 0.6x капитала. Если увидим 0.5x книжки, то я, вероятно, вновь начну покупать. На ближайшую перспективу половина капитала – это в районе 180-190 за акцию. Модель дисконтированных дивидендов при моих вводных тоже указывает на этот диапазон, как справедливый.

( Читать дальше )

Банк Санкт-Петербург: капитал банка сократился на 5 млрд!

- 27 ноября 2023, 14:30

- |

Собственные средства БСПб сократились на 5млрд за октябрь. Ужас-ужас — подумают люди и начнут продавать.

Однако, как я неоднократно уже писал, надо же помнить, что в октябре была выплата дивов на 8.5 млрд! Сиречь, финансовый результат месяца — весьма солидные 3.5 млрд

В прошлой заметке smart-lab.ru/blog/963359.php я опасался за торговые доходы (из-за валютных позиций). Однако, опасения, по-видимому, были напрасными. А ведь впереди самые мощные (для основного бизнеса) месяцы

Банк Санкт-Петербург сможет сохранить двузначную дивидендную доходность акций - Альфа-Банк

- 27 ноября 2023, 11:59

- |

Чистая прибыль снизилась на 38% к/к до 8,5 млрд руб. (ROE 20%) на фоне сокращения торговых и прочих доходов на 86% к/к. В то же время основные статьи дохода – чистый процентный и комиссионный доходы – выросли на 16% и 3% к/к соответственно. Кредитный портфель вырос на 18,4% с начала года (+21% с начала года в корпоративном сегменте и +12% с начала года в розничном сегменте). Стоимость риска осталась немного ниже нуля, в то время как доля проблемных кредитов снизилась до 5,7% (против 6,9% в 2К23), при этом покрытие резервами составило 97%. Коэффициент Н1.2 составил 15,3% на конец 3К23 (не включает аудированную прибыль за 9М23.

Кроме того, Наблюдательный совет банка утвердил Стратегию на 2024-26 годы, которая включает 1) ROE выше 18%, 2) рост кредитного портфеля до 900 млрд руб. к 2026 году (около 10% рост в год, по нашим оценкам), 3) внутреннюю ИТ-трансформацию и 4) распределение избыточного капитала через дивиденды и выкуп акций – дивидендная политика сохранена на уровне “не менее 20% от прибыли по МСФО”, в то время как целевой показатель Н1.

( Читать дальше )

Вечерний обзор рынков 📈

- 24 ноября 2023, 19:01

- |

Курсы валют ЦБ на 25 – 27 ноября:

💵 USD — ↗️ 88,8133

💶 EUR — ↗️ 96,9187

💴 CNY — ↗️ 12,3949

▫️ Индекс Мосбиржи по итогам основной торговой сессии пятницы снизился на 0,1%, составив 3 217,76 пункта.

▫️ Директор департамента финансовой стабильности Банка России Елизавета Данилова заявила на круглом столе в Совете Федерации, что подверженность российской экономики санкциям снижается, в том числе за счет снижения до 17% доли «токсичных» валют (доллара и евро) в выручке крупнейших экспортеров РФ, — передают «Ведомости».

▫️ Доля российских акций на ИИС по итогам III кв. 2023 г. составила 35,4% (183,7 млрд руб.), что является максимумом за историю наблюдения, сообщает FrankMedia со ссылкой на материалы ЦБ РФ.

▫️ Банк России поддерживает запрет на покупку ценных бумаг иностранных эмитентов в рамках ИИС, сообщают «Известия», ссылаясь на свои источники. Планируется, что ограничения заработают в январе 2024 г.

▫️ Объем рынка ОФЗ по данным Банка России в октябре составил 19,534 трлн руб. (+0.1% или 10 млрд руб.), доля нерезидентов сохраняется на уровне сентября — 7,7%, при этом объем их инвестиций сократился на 0,3%, до 1,5 трлн руб.

( Читать дальше )

Золотое время БСП прошло. Почему?

- 24 ноября 2023, 15:19

- |

Разбор отчета банка Санкт-Петербург за 9 месяцев 2023 года

Финансовые показатели БСП. Золотое время действительно прошло.

✔️ Чистые процентные доходы за 3 кв. 2023 года: 12,6 млрд руб.(за 1 кв. – 11,2 млрд руб.; за 2 кв. – 10,9 млрд руб.)

❌ Чистые комиссионные доходы за 3 кв. 2023 года: 3 млрд руб. (за 1 кв. – 3,6 млрд руб.; за 2 кв. – 2,9 млрд руб.)

❌Чистая прибыль за 3 кв. 2023 года: 8,5 млрд руб. (за 1 кв. – 14,7 млрд руб., за 2 кв. – 13,7 млрд руб.)

Мы наблюдаем значительное снижение прибыли БСП. Я писал о том, что значительная часть прибыли БСП по результатам 1-го полугодия была получена не от операционной деятельности — 10,8 млрд руб. были высвобождены из резервов, а еще 7,7 млрд руб. составляли доходы от операций с иностранной валютой и ее переоценки. По моим расчетам, нормальная прибыль БСП за квартал от 7 до 8 млрд руб.Сейчас получили 8,5 млрд руб., но 1,5 млрд руб. – это все еще доходы от операций с иностранной валютой, драгоценными металлами, ценными бумагами и прочим. Это непостоянный доход, и он может быть даже отрицательным.

( Читать дальше )

Банк Санкт-Петербург. Сверяем показания

- 24 ноября 2023, 12:12

- |

- Чистый процентный доход составил 34.8 млрд рублей, в т.ч. 12.7 млрд рублей за 3К 2023 года;

- Чистый комиссионный доход составил 9.4 млрд рублей, в т.ч. 3.0 млрд рублей за 3К 2023 года;

- Чистый торговый доход составил 9.2 млрд рублей, в т.ч. 1.5 млрд рублей за 3К 2023 года;

- Выручка составила 54.0 млрд рублей, в т.ч. 17.4 млрд рублей за 3К 2023 года;

- Операционные расходы составили 18.3 млрд рублей; отношение издержек к доходам составило 33.8%; в т.ч. 6.3 млрд рублей и 36.3% за 3К 2023 года соответственно.

- Чистая прибыль составила 36.9 млрд рублей, что соответствует рентабельности капитала 31.2%, в т.ч. 8.5 млрд рублей за 3К 2023 года (рентабельность капитала 20.3%).

- На 1 октября 2023 года кредиты и авансы клиентам до вычета резервов составили 660.3 млрд рублей (+18.4% по сравнению с 1 января 2023 года).

( Читать дальше )

Банк Санкт-Петербург продолжит распределять избыточный капитал акционерам через процедуру обратного выкупа акций и выплату дивидендов, с сохранением ориентира «не менее 20% чистой прибыли по МСФО»

- 24 ноября 2023, 11:36

- |

www.e-disclosure.ru/portal/event.aspx?EventId=xGNeEXaqnEK8ub7dVeO0Yg-B-B&attempt=1

Наблюдательный совет Банка Санкт-Петербург утвердил стратегию развития на 2024-2026гг

- 24 ноября 2023, 11:34

- |

В рамках утвержденного документа Банк обозначил в качестве ключевого стратегического приоритета – сохранение устойчивой бизнес-модели. Банк повышает стратегическую цель по рентабельности капитала по МСФО на горизонте новой Стратегии до 18%+. Кроме этого, в Стратегии обозначен рост кредитного портфеля до 900 млрд рублей на конец 2026 года.

На фоне приостановки работы и прекращении новых продаж в России со стороны ведущих мировых производителей ПО и оборудования, а также общим фокусом на импортозамещение, важным стратегическим направлением становится трансформация IT. Основной задачей станет перевод существенной части IT-систем на независимую микросервисную архитектуру, open source технологии и отечественное программное обеспечение и технологии. При этом на фоне масштабной трансформации IT в приоритете остается сохранение качественного цифрового сервиса для клиентов Банка.

Также Наблюдательный совет Банка подтвердил утвержденную ранее Стратегию управления капиталом.

( Читать дальше )

📰"Банк "Санкт-Петербург" Существенные изменения в стратегии деятельности (развития) эмитента (компаний группы эмитента)

- 24 ноября 2023, 11:31

- |

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

НАБЛЮДАТЕЛЬНЫЙ СОВЕТ БАНКА «САНКТ-ПЕТЕРБУРГ» УТВЕРДИЛ СТРАТЕГИЮ РАЗВИТИЯ БАНКА НА 2024-2026 ГГ....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал