Банк Санкт-Петербург

📰"Банк "Санкт-Петербург" Принятие решения о приобретении размещенных эмитентом акций

- 27 октября 2022, 18:21

- |

1. Дата и место проведения собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение о приобретении эмитентом размещенных им акций: 27.10.2022, г. Санкт-Петербург

2. Дата составления и номер протокола собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение о приобретении эмитентом размещенных им акций: 27....

( Читать дальше )

- комментировать

- 45

- Комментарии ( 0 )

📰"Банк "Санкт-Петербург" Решения совета директоров

- 27 октября 2022, 18:18

- |

2.1. Кворум заседания Наблюдательного совета эмитента и результаты голосования по вопросам о принятии решений: Кворум для принятия решений имелся.

2.2. Содержание решений, принятых Наблюдательным советом эмитента:

2....

( Читать дальше )

📈BSPB в моменте прибавил более 4.5%, СД рассмотрит вопрос о приобретении акций 27 октября

- 26 октября 2022, 16:25

- |

📈BSPB +2.5% Акции банка начали резко расти после появления информации в ленте раскрытия: 27 октября СД ПАО «Банк «Санкт-Петербург» рассмотрит вопрос о приобретении размещенных обыкновенных именных бездокументарных акций.

https://www.e-disclosure.ru/portal/event.aspx?EventId=luf5Lhp6TECUB-CjhLE7mUA-B-B&attempt=1

📰"Банк "Санкт-Петербург" Проведение заседания совета директоров и его повестка дня

- 26 октября 2022, 16:08

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 26 октября 2022 года....

( Читать дальше )

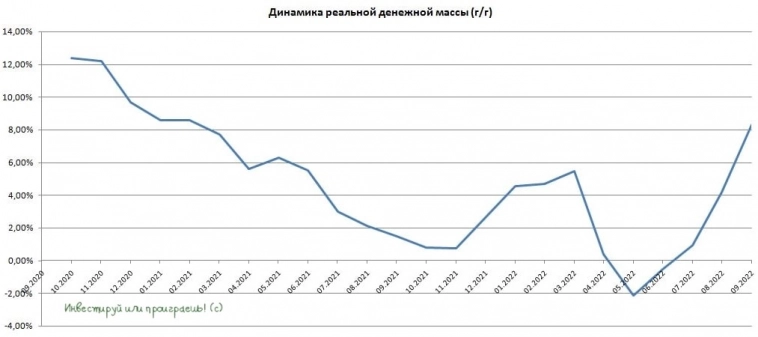

Рост реальной денежной массы позитивен для банков

- 06 октября 2022, 11:02

- |

Но, как мы знаем, для экономики важен не номинальный темп роста денежной массы, а показатель, скорректированный на инфляцию. Так вот, по итогам августа 2022 года темп роста реальной денежной массы составил 8,3% (г/г), что стало максимальным значением с февраля 2021 года.

📊 Темп роста реальной денежной массы уходил в отрицательную область в апреле-мае, после чего начался рост. В среднем за лето темп роста составил 4,4%, что соответствует росту ВВП на 1-1,5%. Как бы это парадоксально не звучало, но летом ВВП вырос, поскольку между реальной денежной массой и ВВП существует сильная взаимосвязь.

Косвенно это подтверждает и сам Центробанк, который в марте ожидал падения ВВП в этом году на 10%, а на своём последнем заседании в середине сентября

( Читать дальше )

Банк Санкт-Петербург подал иск к НРД и Euroclear почти на 6,5 млрд руб — Интерфакс

- 26 сентября 2022, 10:30

- |

Банк «Санкт-Петербург» подал иск в Арбитражный суд Москвы к «Национальному расчетному депозитарию» и Euroclear Bank на 6,462 млрд рублей, следует из материалов картотеки арбитражных дел.

Суть претензий банка пока не раскрыта.

НРД (центральный депозитарий, входит в группу «Московской биржи») в начале июня попал под санкции ЕС. Фактически междепозитарный мост к тому времени не работал уже несколько месяцев, но санкции закрепили сложившееся на практике положение юридически. Теперь, чтобы Euroclear и Clearstream могли проводить операции с российскими ценными бумагами, они должны удостовериться, что НРД не получает от них никаких экономических выгод. НРД, в свою очередь, обнулил некоторые тарифы, после чего европейские центральные депозитарии получили право осуществлять соответствующие транзакции.

www.interfax.ru/business/864884

Банк Санкт-Петербург увеличил СЧА (по данным Федресурса) на десятки % за 8 месяцев года.

- 16 сентября 2022, 16:44

- |

По данным Федресурса, стоимость чистых активов у Банка Санкт-Петербург на 1 сентября составляет 138 млрд.рублей, против 97 млрд.рублей СЧА и 104 млрд.рублей book value по МСФО на конец года. Банк заработал десятки процентов на собственный капитал за 8 месяцев года. И сейчас стоит 0.3x СЧА (по данным Федресурса). Динамика роста СЧА в последние месяцы показывает, что банк продолжает зарабатывать приличные деньги каждый месяц.

Я принял решение направить большую часть полученных дивидендов от БСПБ на увеличение доли в нём. Нарастил позицию сегодня почти на 10 %. Средняя покупок увеличилась до 48,75 рублей за акцию. Планирую агрессивно наращивать позицию ещё. Хотелось бы увидеть откат котировок куда-нибудь в район 70-75. Я исхожу из того, что уже в следующем году собственный капитал на акцию может составить 300 рублей. Если будут зарабатывать на капитал хотя бы 15 %, то прибыль на акцию составит 45 рублей. Обнаружим forward P/E 2, если соотнесем с текущей ценой. Плюс есть солидный потенциал для курсовой стоимости случае увеличения нормы выплат до 50 % прибыли. И доходность к текущей цене будет за 20%. Дивидендный payout сейчас невысокий, но можно сделать корректировку на рост. Пока банк рентабельно растёт, можно закрыть глаза на норму выплат. На одной из закрытых встреч в 2019 году представители банка говорили о том, что они начнут платить 50% прибыли, когда перестанут расти эффективно (с высокой рентабельностью капитала). Таргетируемый уровень чистой рентабельности капитала – 15 %. В этому году будет существенно больше. Поэтому пусть банк наращивает рыночную долю, повышает % и комиссионные доходы.

( Читать дальше )

📰"Банк "Санкт-Петербург" Решения совета директоров

- 08 сентября 2022, 16:34

- |

2.1. Кворум заседания Наблюдательного совета эмитента и результаты голосования по вопросам о принятии решений: Кворум для принятия решений имелся.

2.2. Содержание решений, принятых Наблюдательным советом эмитента:

2....

( Читать дальше )

📰"Банк "Санкт-Петербург" Проведение заседания совета директоров и его повестка дня

- 07 сентября 2022, 16:25

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 07 сентября 2022 года....

( Читать дальше )

Какие акции сейчас покупают

- 02 сентября 2022, 20:37

- |

Топ компаний на которых останавливают свой выбор инвесторы при решении о покупке акций.

Актуальные интерес инвесторов отображается в таблице Смартлаба. Люди стремятся стать акционерами компаний, которые собираются вырасти и принести инвесторам прибыль. К вашему вниманию ошеломляющий выбор акций по объёму торгов:

Верх таблицы естественно неликвид, котировки и объёмы торгов которых болтает как закоренелых пьянчуг:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал