Банк России

Реестр инвестконсультантов Банка России

- 24 декабря 2018, 11:17

- |

На прошлой неделе вступили в силу поправки к закону о рынке ценных бумаг. Изменения касаются требований к финансовым консультантам. В течение полутора лет согласования между ЦБ, НАУФОР и рядом независимых консультантов, деятельность финансовых консультантов была признана де-факто профессиональной деятельностью на финансовых рынках. В результате долгих дискуссий в профессиональном сообществе по этому поводу на выходе появилось множество требований для финансовых консультантов. Для профучастников РЦБ они не кажутся избыточными, а для независимых финансовых консультантов они оказались сложно реализуемые. Это и подтвердил первый реестр финансовых консультантов, опубликованный Банком России. В нем представлены брокеры, доверительные управляющие, т.е. лицензионные участники рынка. По факту: сейзл-подразделения этих участников получили статус финансовых консультантов. О независимости речи нет. В список 13 первых финконсультантов не попал ни один независимый от профучастника РЦБ представитель. Бенефициары этих законодательных изменений на лицо.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Выдача лицензий на отстрел независимых консультантов

- 21 декабря 2018, 17:50

- |

Сегодня вступают в силу поправки в Закон «О рынке ценных бумаг», предусматривающие введение и регулирование нового вида профессиональной деятельности — деятельности по инвестиционному консультированию.

Не будем повторять слова Банка России и участвующих в разработке поправок СРО. Отметим другое. Поправки направлены на то, чтобы отформатировать (или отлицензировать) инвестиционных консультантов, т.е. тех, которые дают советы, куда вкладывать деньги на финансовом рынке.

Поправки предусматривают массу моментов:

— членство в СРО,

— взносы,

— стандарты,

— вхождение в реестр,

— отчетность,

— прочее…

По мнению ЦБ и НАУФОР: внедрение данных требований способно повысить «качество инвестиционных решений инвесторов», а услуги инвестиционного советника позволяют увеличить доходность инвестиций аж на 1-4% (видимо, в годовом выражении). Поправки, по их мнению, позволят уберечь инвесторов от грубых ошибок при инвестировании.

( Читать дальше )

Кручу, верчу, всех запутать хочу – новый проект изменений Положения ЦБ № 580-П

- 20 декабря 2018, 13:10

- |

Банк России вчера вечером на своем сайте разместил Проект изменений в Положение № 580-П, определяющий дополнительные требования инвестирования средств пенсионных накоплений НПФ и средств военной ипотеки.

Лоскутное одеяло

Участники рынка, специализирующихся в области управления активами средств пенсионных накоплений НПФ, давно ждали изменений к действующей редакции 580-П и, когда вчера текст изменений этого положения ЦБ появился в открытом доступе, даже не обратил на него внимания.

Следует пояснить, что нормативные акты ЦБ в части инвестирования средств пенсионных накоплений НПФ давно стали походить на лоскутное одеяло, где одна заплатка ставится на другую. Постоянная череда изменений в части допустимых для инвестирования средств НПФ финансовых инструментов, разрешенных сделок, накладывается на дополнительные ограничения, которые содержатся в различных федеральных законах и других нормативных актах ЦБ. На выходе получаются совершенно зубодробительные ограничения, в которых после первых прочтений с трудом разбираются юристы, контролеры НПФов, спецдепозитериев и управляющих компаний.

( Читать дальше )

Как Банк России оценивает ожидания рынка по ставке?

- 20 декабря 2018, 11:38

- |

Николай Корженевский пишет в своей телеге (@gko00):

Этот вопрос возник у меня после того, как в ходе пресс-конференции 14-го декабря Эльвира Набиуллина заявила: «рынок, кстати, ждал повышения». Стало интересно, по какой такой метрике рынок этого ждал. После некоторых консультаций удалось выяснить, что ожиданиями рынка ЦБ называет опрос трейдеров от Tradition (еще уточняем, но похоже все так).

Если это верно, то хочется опечалиться. Автор канала, конечно, не претендует на то, что анализирует хоть что-то лучше мегарегулятора – там крутейшие эксперты. И, конечно, опросы трейдеров – крайне полезная штука. Но скажем прямо: вычислять ожидания только по ним – дремучий колхоз.

Есть цены и доходности, и недаром в английском термин “ожидания” чаще всего передается выражением «to price in”, т.е. учесть в цене. И есть простая процедура бутстрэппинга, которая позволяет строго формально оценить форвардные ставки. А в них все ожидания.

Конечно, наивно полагать, что в Банке России этого не проделывают. Но где результат? Может пора уже запускать какие-то деривативы прямо на ставку ЦБ, чтоб не было совсем никаких двучтений при интерпретации.

А на рынке никто ничего однозначного не ждал. Иначе отчего ж ОФЗ в пятницу так хорошо продали? Все цены в коротком конце кривой хором упали на 5-15 бп, в зависимости от дюрации. Ни нефтью, ни внешними рынками этого не объяснишь, хотя они, конечно, позитива не добавляли.

Самое повышение ставки — тоже вопрос. Оно как минимум неоднозначно.

Источник: https://t.me/gko00

Кейс Бергера: подробный разбор, мнения участников рынка

- 12 декабря 2018, 15:11

- |

Заранее просим не сильно ругаться, партизанский маркетинг, но по теме, и многобукв.

Нам удалось получить массу комментариев от различных участников рынка, знакомых с делом Дмитрия Бергера, обвиненном Банком России в манипулировании рынками 50 ценных бумаг в течение почти пятилетнего срока https://t.me/sur_ok/241

Напомним, из пресс-релиза регулятора следует, что Д.Бергер, работая в 2012-2017 гг. в двух управляющих компаниях, связанными со Сбербанком РФ, совершал торговые операции на Московской Бирже с активами ряда институциональных клиентов: ПФР, НПФ Сбербанка, ПИФов под управлением Сбербанк Управление Активами, Росвоенипотекой, а также с собственными средствами управляющих компаний, в результате которых, неназванные Банком России контрагенты по сделкам, получили выгоду в размере около 150 млн рублей.

Сбербанк прокомментировал ситуацию так: клиентам управляющей компании не было причинено ущерба. Стоит отметить, что Д.Бергер полтора года уже не работает в Сбербанк Управление Активами.

( Читать дальше )

Аналитика Банка России по брокерской отрасли

- 24 сентября 2018, 16:59

- |

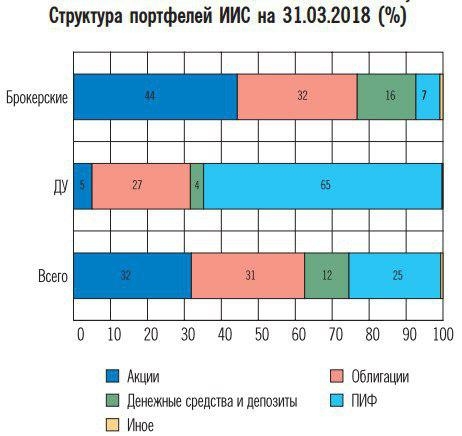

На 31 марта 2018 г. 370 брокеров. Объем клиентских активов 3.9 трлн. руб. или 4.3% ВВП.

Количество клиентов 1.5 млн. 75% из них работают через Топ 5 брокеров.

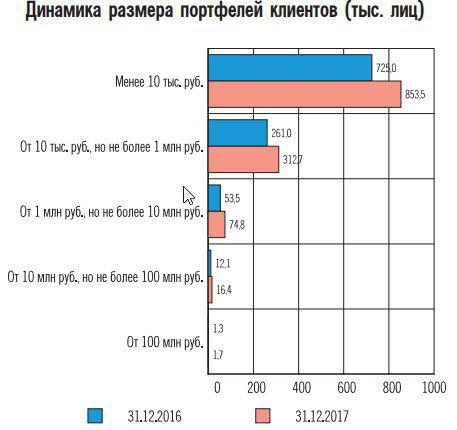

За 2 года количество клиентов выросла на 400 000 лиц

Доля денежных средств в портфелях клиентов – физических лиц снизилась с 17 до 9%.

68% клиентов брокеров имеют размер портфеля, близкий к нулю.

Средневзвешенный размер портфеля оставшихся 32% клиентов составляет 4 млн рублей

Основную часть доходов брокеры получают не от комиссионных доходов, а от операций с финансовыми инструментами

__________________

Не богатый инвестор. Размер портфелей клиентов

И самое интересное...

Без лоха и жизнь плоха. Дали в ДУ ИИС, а управляющие, в свою очередь, разместили деньги в ПИФ'ы (65% средств)

( Читать дальше )

Почему мы живём всё хуже? (кратко)

- 07 сентября 2018, 12:10

- |

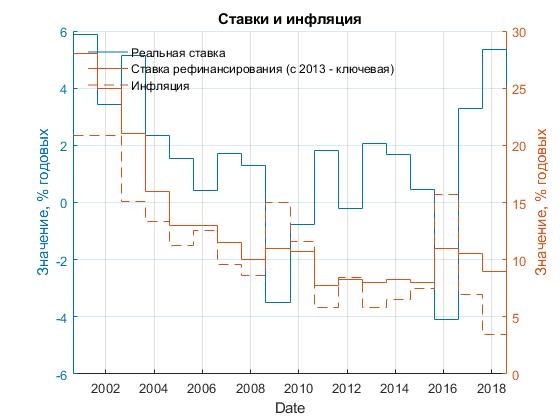

До 2009 года реальная ставка падала. После — растёт, и сейчас приближается к уровню 2002 года. Смотрите График 1.

График 1

Не сложно представить, что будет когда ЦБ, спасая рубль, решит поднять ключевую ставку.

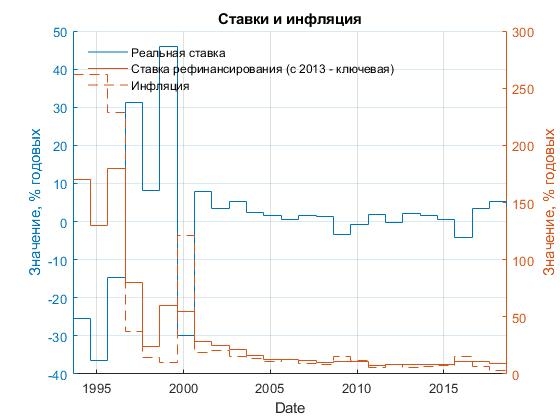

Обратите внимание, что после 2000-го года — это самые высокие значения (смотри график 2)

График 2

( Читать дальше )

«Первый ювелирный» предложит ломбардам партнерские программы

- 04 сентября 2018, 06:12

- |

На XXIII Конференции участников Лиги ломбардов в Москве 10-11 сентября компания как опытный участник рынка, открывший свой первый ломбард в 2009 году, анонсирует партнерские программы с привлечением финансирования в ломбарды.

Помимо членов Лиги ломбардов, на конференции выступают специалисты Центробанка. Внесенные в федеральные законы изменения часто требуют дополнительного разъяснения, которые и предоставляет Банк России. В частности, свежие поправки касаются обязательного применения контрольно-кассовой техники при расчетах по займам с 01.07.2019, а также перехода ломбардов на Единый план счетов.

Традиционно мероприятие собирает около 500 представителей отрасли, которые рассматривают самые острые и актуальные проблемы ломбардного бизнеса России, обсуждают новшества законодательства и стратегию развития потребительского микрокредитования.

Организатор конференции — некоммерческое партнерство «Лига ломбардов», созданное в 1996 году. Общее число участников превышает 2,3 тыс. человек. Президент организации — Михаил Унксов.

Банк России уточнил требования к совершению брокерами сделок за счет клиентов

- 31 августа 2018, 11:03

- |

Какие требования уточнили:

- расширяет список случаев, когда брокер вправе осуществлять в отношении портфеля клиента действия, в результате которых стоимость указанного портфеля станет меньше соответствующего ему размера начальной маржи, или в результате которых положительная разница между размером начальной маржи и стоимостью портфеля клиента увеличится;

- уточняет условия, при которых действия брокера, связанные с закрытием позиций клиента, могут применяться без соблюдения требования их совершения на анонимных торгах;

- уточняет порядок расчета показателей стоимости портфеля клиента.

Полный текст http://cbr.ru/analytics/?PrtID=na_vr&docid=633- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал