БСП

Как отличить компании, в которые НЕ стоит инвестировать?

- 26 ноября 2023, 11:29

- |

Уважаемые коллеги, раз в 2 месяца я подвожу статистику по идеям, которые публиковал в канале и своим позициям, как они выглядели относительно индекса — вот последний такой отчет на 1 ноября: t.me/Vlad_pro_dengi/552

Я сравниваю динамику активов, которые добавил в портфель, с динамикой широкого рынка (в случае России, с индексом iMOEX, который включает 45 крупнейших компаний). Хорошие идеи — те, которые выглядит лучше индекса, плохие – хуже. В расчетах не учитываются дивиденды.

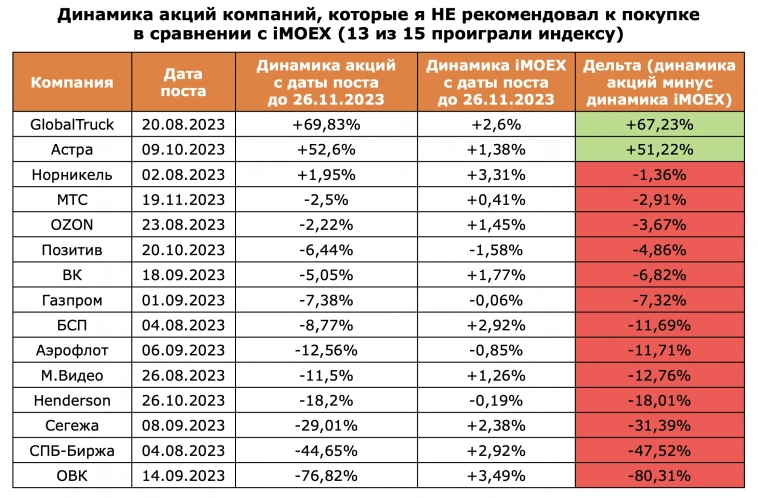

Решил посмотреть и на то, как выглядят компании, которые я НЕ рекомендовал к покупке за период с 1 августа по 26 ноября. Свел результаты в таблицу.

13 из 15 компаний с момента моего поста выглядели хуже рынка (в Сегеже можно было потерять треть капитала, в СПБ-Бирже – половину, в ОВК – три четверти), 2 компании выглядели лучше рынка (Астра и GlobalTruck). Посмотрим, как будет дальше, по Астре и GlobalTruck мое мнение не поменялось, компании стоят неоправданно дорого.

( Читать дальше )

- комментировать

- 5.7К | ★3

- Комментарии ( 18 )

Золотое время БСП прошло. Почему?

- 24 ноября 2023, 15:19

- |

Разбор отчета банка Санкт-Петербург за 9 месяцев 2023 года

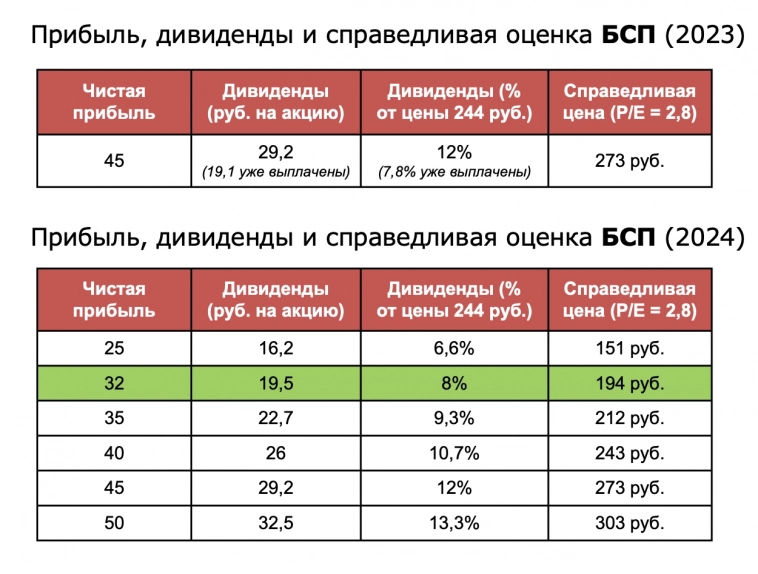

Финансовые показатели БСП. Золотое время действительно прошло.

✔️ Чистые процентные доходы за 3 кв. 2023 года: 12,6 млрд руб.(за 1 кв. – 11,2 млрд руб.; за 2 кв. – 10,9 млрд руб.)

❌ Чистые комиссионные доходы за 3 кв. 2023 года: 3 млрд руб. (за 1 кв. – 3,6 млрд руб.; за 2 кв. – 2,9 млрд руб.)

❌Чистая прибыль за 3 кв. 2023 года: 8,5 млрд руб. (за 1 кв. – 14,7 млрд руб., за 2 кв. – 13,7 млрд руб.)

Мы наблюдаем значительное снижение прибыли БСП. Я писал о том, что значительная часть прибыли БСП по результатам 1-го полугодия была получена не от операционной деятельности — 10,8 млрд руб. были высвобождены из резервов, а еще 7,7 млрд руб. составляли доходы от операций с иностранной валютой и ее переоценки. По моим расчетам, нормальная прибыль БСП за квартал от 7 до 8 млрд руб.Сейчас получили 8,5 млрд руб., но 1,5 млрд руб. – это все еще доходы от операций с иностранной валютой, драгоценными металлами, ценными бумагами и прочим. Это непостоянный доход, и он может быть даже отрицательным.

( Читать дальше )

Отчет ЦБ за июль. Актульные идеи в банковском секторе

- 22 августа 2023, 10:16

- |

📊 ЦБ опубликовал отчет о прибыли банковского сектора за июль

Прибыль — рекордная за всю историю.

🔥Прибыль банков по месяцам

январь 2023 – 258 млрд руб.

февраль 2023 – 293 млрд руб.

март 2023 – 330 млрд руб.

апрель 2023 – 224 млрд руб.

май 2023 – 273 млрд руб.

июнь 2023 – 314 млрд руб.

июль 2023 – 327 млрд руб. (93 млрд руб. из них от валютной переоценки)

Итого прибыль банков за 7 месяцев = 2 019 млрд руб. Это очень много, рекордная прибыль банковского сектора была в 2021 году, тогда банки заработали 2,4 трлн руб. за 12 месяцев. Сейчас уже 2,02 трлн руб., но повторюсь, это за 7 месяцев, и учитывая темпы роста, я прогнозирую 3 трлн руб. за год минимум.

Чтобы вы понимали, насколько это много. Дефицит бюджета России с начала года на данный момент — 2,5 трлн руб., один только банковский сектор заработает за 2023 год больше. После прочтения этого отчета, могу сказать однозначно, 2023 — лучший год для российских банков за всю историю.

( Читать дальше )

Банк Санкт-Петербург отчитался за полугодие. Будьте аккуратны!

- 18 августа 2023, 12:17

- |

🏦 Банк Санкт-Петербург представил отчет по МСФО за полугодие и объявил дивиденды. Короткий обзор

📌 Чистая прибыль: 28,4 млрд руб. (из них 13,7 млрд руб. за 2-й квартал 2023 года)

📌Собственный капитал: 163 млрд руб.

📌Дивиденды на 1 акцию: 19,08 руб. (6,5%)

Чистая прибыль за 1-е полугодие превосходная, но я рекомендую обратить внимание на следующие ее составляющие:

10,8 млрд руб. — БСП высвободил из резервов

7,7 млрд руб. — доход БСП от операций с иностранной валютой, от переоценки иностранной валюты и т.д.

❗Это временный доход!

Если брать только чистые процентные + чистые комиссионные доходы и вычитать из них операционку, то прибыль БСП была бы на уровне 13,3 млрд руб. после налогов! Это в 2 раза ниже того, что получил банк.

Причем во 2-м квартале чистые процентные доходы и чистые комиссионные доходы снизились. Дай бог, что у банка и дальше все будет получаться с операциями на рынке, но для инвесторов нельзя рассчитывать на это как на постоянную историю.

➡Мой прогноз на 2023 год = 42 млрд руб. прибыли БСП => справедливая цена банка = 255 руб. за 1 акцию. (при P/E = 2,8, это среднеисторическое значение). Дивиденды при прибыли в 14 млрд руб. за 2-е полугодие будут в 2 раза ниже текущих.

( Читать дальше )

📈Акции Банка Санкт-Петербург подорожали на открытии на новостях о дивах за 1п2023г: обыкн-е +5,5% до 310 руб, префы + 2,5% до 82 руб

- 18 августа 2023, 10:24

- |

БСП улетел в космос. Какие будут дивиденды?

- 04 августа 2023, 13:06

- |

✔Банк Санкт-Петербург по 277 руб. за акцию

Сегодня зафиксировал прибыль по ценам

— 267,6

— 274,6

— 277,3

Средняя у меня была по 163,3 руб. за акцию. Фиксировать начал от 210, поэтому совокупная прибыль по позиции составила 55%.

Про идею в БСП несколько раз писал за последние 2 месяца. Вот тут обзор от 30 мая: t.me/Vlad_pro_dengi/319 с целевой ценой в 220 руб. за акцию, вот тут от 26 июля t.me/Vlad_pro_dengi/398 повышение целевой цены до 255 руб. за акцию после результатов 1-го полугодия.

Фундаментально сейчас дела обстоят вот как: при потенциальной прибыли в 42 млрд руб., сейчас уже адекватно (справедливая 255). При хорошем сценарии и прибыли в 50 млрд руб., справедливая цена сдвигается к 300. Я зафиксировал прибыль по позиции, потому что думаю, что правда будет где-то посередине. Возможно, рано, с учетом того, что 26 августа будет Совет Директоров и принято решение о дивидендах за 1-е полугодие, а 26 сентября собрание акционеров эти дивиденды утвердит. Рынок сейчас раздает деньги. Но меня прибыль в 55% по позиции более чем устраивает.

( Читать дальше )

Причина роста БСП ясна! А Тинькофф может скорректироваться. Почему?

- 27 июля 2023, 09:34

- |

📊ЦБ начал публиковать отчеты банков раньше их официальной отчетности. Короткий обзор инсайдов

Подпишитесь на мой телеграм-канал и читайте десятки обзоров российских компаний: t.me/Vlad_pro_dengi

1) Прибыль банковского сектора за 1-е полугодие составила 1,68 трлн руб., это абсолютный рекорд за полугодие. Предыдущий рекорд за год был поставлен в 2021 году, тогда прибыль банковского сектора составила 2,4 трлн руб. за год. Ожидаю, что мы его побьем. Доля прибыльных банков 83%, их доля в активах – 99%. У банков очень много денег.

2) Стала известна причина роста БСП. Дело в шикарном отчете за 1-е полугодие:

Ссылка на отчет:

www.cbr.ru/banking_sector/credit/coinfo/f102/?regnum=436&dt=2023-07-01

✔Прибыль за 1-е полугодие по РСБУ = 28,2 млрд руб.

✔Прибыль за 1-й квартал = 14,6 млрд руб.

✔Прибыль за 2-й квартал = 13,6 млрд руб.

Таким образом, ожидаемого падения прибыли не произошло! Я ожидал 7,5 млрд и 22,1 млрд по итогам полугодия, но все гораздо лучше.

Поднимаю прогноз по прибыли — с 36 до 42 млрд руб. по итогам года. Целевую цену с 220 руб. до 255 руб. за 1 акцию. За 1-е полугодие БСП может отправить на дивиденды от 5,6 до 10 млрд руб. рублей (от 20 до 35% чистой прибыли). Дивидендная доходность от текущих цен может составить от 5,5 до 10%.

( Читать дальше )

БСП уже по 210. Когда фиксировать прибыль?

- 25 июля 2023, 12:44

- |

🔼 Банк Санкт-Петербург торгуется уже по 210 руб. за 1 акцию

Почему так происходит?

1) Рынок ждет хорошего отчета за 2-й квартал. Я жду прибыль в 22 млрд руб. за полгода. Напомню, что за первый квартал было 14,6 млрд руб. Из них часть — роспуск резервов.

2) Рынок ждет дивидендов за 1-е полугодие от банка. Решение по дивидендам может быть очень скоро, так как в прошлом году заявление компании было 15 июля. Ожидаю дивидендную доходность от 4 до 8% от текущих цен за полгода.

Делал обзор БСП t.me/Vlad_pro_dengi/319 по итогам отчета за 1 квартал 27 мая, обозначил тогда цель в 220 руб. за 1 акцию и открыл позицию по 163 руб. за 1 акцию.

P/E БСП = 2,8 при потенциальной прибыли в 36,2 млрд руб. при цене в 220 руб. за 1 акцию. Это среднее значение за последние 5 лет.

🟢Я начал фиксировать прибыль и продал 1/3 позиции по 210,5 (+28,5%). 2/3 держу до цели в 220 руб. за 1 акцию. Подпишитесь на мой канал и читайте десятки обзоров российских компания: t.me/Vlad_pro_dengi. В комментариях добавил ссылки на самые свежие обзоры.

( Читать дальше )

БСП вырос на 15% за два дня. Почему?

- 14 июля 2023, 12:44

- |

🔼Банк Санкт-Петербург прибавляет 15% за два дня, цена за 1 акцию уже выше 186 руб.

Объясню почему так происходит — рынок ждет дивидендов за 1-е полугодие от банка.

💸БСП отправляет на дивиденды не менее 20% от чистой прибыли компании за год. Это меньше, чем тот же Сбер (50%). Однако, в прошлом году БСП выплатил рекордные дивиденды и отправил на них 32% чистой прибыли.

Самое интересное — БСП платил дивиденды в прошлом году дважды, и объявил он первые дивиденды 15 июля 2022 года. То есть рынок закладывает, что решение может быть очень скоро.

❓Чего ждать?

Я рассчитываю, что банк получил 22 млрд руб. прибыли за 1-е полугодие.

Если банк выплатит 20% от прибыли, то доходность будет 5% от текущих. Но рынок ждет большего, если хотя бы как в прошлом году (32% от прибыли) — тогда дивидендная доходность будет выше 8%. Если бы БСП платил как Сбер (50% от прибыли), то доходность составляла 13% годовых только за полгода! Но БСП пока так не платит. Я ожидаю около 30-35% от прибыли, потому что у банка удались хорошие полгода и высокая достаточность капитала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал