БАНК

Несмотря на протесты прокуратуры, арестованы сразу четверо фигурантов резонансного дела

- 27 октября 2023, 13:28

- |

Подробнее — в материале «Ъ».

- комментировать

- Комментарии ( 1 )

ВТБ отчитался за III кв. и 9 м. 2023г. — банк остаётся прибыльным, но ужесточение ДКП и укрепление влияет на прибыль

- 27 октября 2023, 12:12

- |

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за 9 месяцев 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Банковский сектор уже начал ощущать повышение ключевой ставки и укрепление ₽, чистая прибыль банка за III квартал составила — 86,1₽ млрд сократившись на 40% по отношению к предыдущему кварталу (идёт ежемесячное сокращение чистой прибыли, в этом месяце было заработано 24,7₽ млрд, а в предыдущие 25,9₽ млрд, 35,5₽ млрд). Что же, касается, валюты, то в III квартале по статье прочий операционный доход банк зафиксировал убыток на сумму 15,3₽ млрд (в I квартале прибыль 89,4₽ млрд, во II 64,2₽ млрд, она была заработана благодаря положительной переоценке открытой валютной позиции и от выгодной покупки РНКБ). Но за оставшиеся 3 месяца ВТБ точно должен перешагнуть долгожданные 400 млрд за год (за 9 месяцев 2023 года было заработано — 375,9 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, констатируем обновление рекорда). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

Убыточных банков стало меньше, а их убытки выросли

- 26 октября 2023, 13:58

- |

Подробнее — в материале «Ъ».

На покупку нежилых помещений выдадут неипотечные кредиты

- 18 октября 2023, 13:37

- |

Подробнее — в материале «Ъ».

А может депозит?

- 18 октября 2023, 07:23

- |

Этим вопросом задаются не только инвесторы. но и простые среднестатистические россияне, у которых есть свободные денежные средства. Ведь с ростом ключевой ставки банки активно повышают ставки по вкладам, тем самым увеличивая привлекательность пассивного и гарантированного дохода. Зачем инвестировать в рисковые активы на фондовом рынке с потенциально неизвестной доходностью (кроме облигаций, и то не всех), если есть возможность получать доход не напрягая мозг и не анализируя фондовый рынок, как и подобает белым людям 😜🎩💰

Для сравнения доходности я использовал сервис с созвучным названием. За основу взял депозит в размере 1 000 000 рублей и немного поигрался со сроками размещения. Для сравнения выбираю депозиты со сроком на 1 год. Также для максимального большого охвата выбрал город Москву — финансовый центр нашей большой страны.

Наша тройка лидеров выглядит следующим образом.

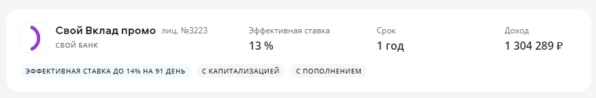

1. Свой Банк

Свой Банк предлагает максимальную ставку 13% годовых по вкладу «Свой Вклад» (достаточно креативное название, не зря маркетологи банка получают свою зарплату).

( Читать дальше )

🚂 Лучшее место для открытия ИИС-1,2 или как запрыгнуть в последний вагон

- 16 октября 2023, 08:21

- |

С 1 января 2024 года Минфин планирует ввести новый финансовый инструмент – Индивидуальный Инвестиционный Счет третьего типа (ИИС-3) на смену «выполнившим свои задачи» ИИС-1 и ИИС-2. Соответственно с началом 2024 пропадет возможность открытия старых счетов. При этом ИИС первых двух типов, открытые до конца 2023 года, будут иметь прежние условия пользования.

А именно:

1) Возможность получать до 52 тыс. руб. в виде вычета по НДФЛ или не платить налог на доход от биржевых операций на ИИС;

2) Минимальный срок вложений — 3 года (иначе потеря льготы). Затем можно продолжить пользоваться налоговыми льготами либо закрыть ИИС в любой момент — например, на 4-й или 7-й год.

А что по ИИС-3?

Четкие характеристики нового счета пока не до конца ясны, но основные моменты уже не раз обговаривались:

1) Объединение налоговых льгот для счетов двух первых типов: право на вычет, как у счета типа А, и на освобождение от налога на биржевой доход, как у типа Б;

2) Планируется, что при возникновении «особой жизненной ситуации» инвесторы смогут снимать деньги с ИИС-3 без прекращения договора;

( Читать дальше )

📙 Налогообложение банковских вкладов в 2023 году

- 15 октября 2023, 18:16

- |

У вас есть вклад в банке? Если ответ «да», то этот пост для вас👌

После повышения ЦБ ключевой ставки доходность банковских вкладов пошла вверх, что значительно увеличило их привлекательность.

Судите сами, вот несколько предложений по банковским вкладам и накопительным счетам:

👉 Газпромбанк: 13 % — 13.5 %

👉 Почта банк: 13 %

👉 МКБ: 13,75 %

Более того, вклады (и накопительные счета) имеют определенные преимущества даже по сравнению с БПИФ (ETF).

Эти преимущества следующие:

📌 Нет комиссий покупки/продажи ETF и вознаграждения брокера.

📌 Налоги по вкладам в 2023 году получатся намного ниже, чем для ETF. В случае, если сумма вклада менее 1 млн. руб,, налог вообще платить не придется 😜

Конечно, если у вас ИИС и вывод с него денег нежелателен, то БПИФ для вас все-равно окажется лучшей альтернативой. В противном случае стоит присмотреться ко вкладам. Как видите, тема интересная и выгодная. А потому давайте вместе разберемся, как рассчитываются в этом году налоги по вкладам.

С 1 января 2023 года завершается действие налоговой льготы — освобождение от налога на проценты по вкладам в российских банках, полученные в 2021 и 2022 годах (п. 91 ст. 217 Налогового кодекса Российской Федерации).

( Читать дальше )

Банк ВТБ переуступил кредиты на сумму $1,8 млрд Kaz Minerals Олегу Новачуку и "Сити Инвест 6" под залог медного проекта на Чукотке - Ъ

- 12 октября 2023, 07:16

- |

Банк ВТБ переуступил два кредита Kaz Minerals на общую сумму $1,8 млрд новым кредиторам: «Сити Инвест 6» и Finnaccord. Эта неожиданная смена кредиторов была вызвана включением ВТБ в SDN-лист Минфина США в 2022 году, что мешало банку получать выплаты по кредитам. В годовом отчете Kaz Minerals говорится, что компания не могла выплачивать проценты с апреля 2022 года, что дало кредиторам право требовать ускоренного погашения кредитов. Новые кредиторы, включая Finnaccord, решили не использовать это право.

Однако бенефициары «Сити Инвест 6» остаются неизвестными, и управление компанией находится под структурами «Тринфико». «СФО Сити Инвест 6» получила в залог 99% акций «Баимская Холдинг», которая владеет медным проектом на Чукотке. Этот проект ранее был продан «Трианон Лимитед» за $200 млн, несмотря на его приобретение за $900 млн в 2019 году у Романа Абрамовича и Александра Абрамова.

Источник: https://www.kommersant.ru/doc/6267945

Мой опыт финтех сутенерства

- 11 октября 2023, 11:52

- |

Меня тут мало знают, поэтому как вам девушка?

Мои предыдущие злые посты. По профессии я сутенер, ой то есть UX продуктовый финтех дизайнер, разрабатывал продукты крипто торговли. Работал на одного из крупных банков РФ развивая розничные финансовые сервисы включая приложение и терминал для торговли на финансовых рынках. Основная метрика над которой работала наша команда это увеличение частоты совершения сделок. Уже были созданы и придуманы современные практики UX, первопроходца Тинкофф банка. Мы повторяли но и тестировали собственные механики, в основном это комбинация маркетинговых и интерфейсных решений.

Проектирование пользовательских механик происходит в методологии JTBD, это такая карта решения целевой задачи пользователя. Например пользователь фанат пенсии в 35, мы должны разработать такую карту жизни нашего продукта и его в нём чтобы он посчитал/нанял для воплощения его мечты.

В разработке дизайна приложения важна каждая деталь, незначительная переделка может серьезно изменить прибыльность продукта.( Читать дальше )

Что делать на рынке сейчас?

- 04 октября 2023, 16:15

- |

Как видим, российский рынок сейчас “подвис в воздухе”. Волатильность минимальная, чем в это время заняться инвестору?

1. Припарковать кэш. Если у вас до сих пор есть наличность, которая нигде не размещена — советуем не терять время пока ваши сбережения сожрет инфляция. Самый простой вариант — накопительный счет в банке, который легко открыть, дает максимальную ликвидность и как минимум частично перекрывает инфляцию (сейчас по накопительным дают 5-7% годовых в среднем). Кто хочет получать доходность выше инфляции, могут присмотреться к облигациям-флоутерам, которые в отличие от стандартных ОФЗ не падают, а растут при повышении ключевой ставки. В закрытой группе мы как раз рассматривали данный вид облигаций, наши подписчики знают как получать доходность выше инфляции на кэш.

2. Открыть ИИС. Слышали, что могут ввести прогрессивную шкалу налогообложения по НДФЛ? Обычный биржевой счет облагается налогом в полной мере, а вот ИИС дает право на налоговые льготы. Это особенно важно в контексте возможного повышения налоговой нагрузки для более состоятельных лиц.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал