Аэрофлот

Аэрофлот - возьмет в лизинг три A321neo на закупках с начальной стоимостью контракта - 304,2 млн долл

- 03 июля 2019, 19:10

- |

Портал госзакупок:

«Оказание услуг операционного лизинга в отношении трёх ВС Airbus 321-251NX с датами поставок в 2020 году»

Два лайнер нужно поставить в августе 2020 года, третий — в сентябре.

Максимальная (начальная) стоимость контракта — 304,2 миллиона долларов.

Срок лизинга – 12 лет.

Итоги торгов планируется подвести 17 июля.

источник

- комментировать

- Комментарии ( 0 )

Финансовые результаты Аэрофлота улучшатся в 2019 году - Атон

- 03 июля 2019, 18:59

- |

Мы повысили рейтинг Аэрофлота до Выше рынка с Нейтрально. Целевая цена остается неизменной на уровне 125 руб. за акцию, предполагая потенциал роста 23%.

Мы ожидаем увидеть сильные темпы роста EPS (3x г/г) и DPS в этом году после слабых финрезультатов в 2018. Сезонно самые сильные результаты за 3К19 по МСФО должны стать основным катализатором, оправдывая наши годовые оценки.

Ключевые причины: цены на авиатопливо будут ниже в этом году по сравнению с непростым 2018, учитывая хеджирование соответствующих расходов Аэрофлота во 2П19. Доходы от пассажирских перевозок и топливный сбор вырастут, затраты под контролем.

Что изменилось на наш взгляд? В последние два года акции Аэрофлота стали одним из аутсайдеров на российском фондовом рынке, упав более чем на 50% со своего максимума. Это стало следствием нетипичной комбинации роста цен на нефть и ослабления рубля. Эти тенденции привели к росту расходов Аэрофлота на топливо почти на 50% и падению его EPS 2018 на 70%. В настоящее время мы наблюдаем обратную тенденцию в ценах на нефть и в рубле, что должно оказать положительное влияние на финрезультаты Аэрофлота в 2019 и далее. Есть также ряд других факторов, которые должны поддержать его прибыль – устойчивый рост пассажиропотока (+11% г/г), существенный рост ставок доходности, разумная стратегия хеджирования цен на нефть во 2П19, отказ от НДС на внутренних авиарейсах, регулирование внутренних цен на авиатопливо.

( Читать дальше )

Аэрофлот и нефть

- 03 июля 2019, 13:10

- |

«Аэрофлот» сообщил о готовности купить 100 самолетов SSJ 100

- 02 июля 2019, 18:00

- |

ссылка

PS Вы еще в акциях Аэрофлота?

Аэрофлот - спекуляция и корреляция с нефтью!

- 02 июля 2019, 17:39

- |

Спекуляция в акциях Аэрофлот прослеживается последние несколько месяцев, при снижение или росте акций, корреляция с нефтью марки Brent стала прослеживаться все значительнее. Интересно, но стоимость акций сейчас никак не учитывает провальную отчетность по компании. В 1 квартала 2019 года компания перешла на новый МСФО 16 по Аренде, где списали операционные расходы по аренде и отразили на балансовой стоимости в разделе обязательства. Но не смотря на снижение расходов по операционной аренде, операционные расходы все равно выросли до 104% от выручки. Компания за 1 квартал 2019 г. отразила убыток по прибыли в размере 5 899 млн. руб., что на 85% больше, чем за аналогичный период 2018 г. В связи с переходом на новый МСФО акционерный капитал снизился до отрицательного, за счет снижения нераспределенной прибыли. Обязательства взлетели до рекордных 1 040 176 млн. руб., что в дальнейшем будет существенно оказывать воздействие на чистую прибыль, за счет роста финансовых расходов по обслуживанию долга. Помимо этого 25 июня 2018 года Общим собранием акционеров Компании было принято решение о заключении крупной сделки, в совершении которой имеется заинтересованность, аренды (лизинга) пятидесяти новых воздушных судов МС-21-300 на общую сумму 214 204 млн руб. На мой взгляд текущие расходы пока так и не отражены в отчетности компании. Кто был не согласен с текущей сделкой — давалось право выкупа акций у акционеров по состоянию на 31 марта 2019 г. и на 31 декабря 2018 г. общее количество акций, выкупленных компанией у акционеров, составило 47 817 796 штук. и были переведены в казначейские акции. Сборы на авиационное топливо выросло на 28% и составило 43 700 млн. руб. в 1 квартале 2019 г. Интересно, но компания стала применять инструменты хеджирования валютного риска. Новость конечно позитивная с учетом того, что вся аренда выражена в валюте доллар США. А вот здесь самое увлекательное. По итогам 1 квартала 2019 г. компания получила прибыль от хеджирования валютных рисков в размере 34 532 млн. руб.!!! Получается компания держит позицию на укрепление рубля! А не наоборот, так как курс рубля с начала года укрепился на 9%. Это конечно уже все более интереснее, сначала ВТБ формировал позицию на укрепление рубля, вот теперь и Аэрофлот. Но интересно, что будет если курс доллара улетит на 70 — 80 рублей. Компания получит убыток по хеджированию рисков и в два раза больше заплатит за аренду, ведь ей надо покупать доллары и расплачиваться. Я уже не говорю про монополизацию рынка. Сегодня Чехия ограничивала полеты российским авиакомпаниям из-за недовольства по трансибирскому маршруту. Доля роялти авиакомпании Аэрофлот от трансибирского маршрута составляет от 30-40 млрд. руб в год. Снижение этого дохода существенно скажется на выручки компании. Благо смогли договориться. И на по следок Вознаграждение ключевому руководящему персоналу (членам Совета директоров и Правления, а также руководству летного и наземного состава, обладающему полномочиями и ответственностью в вопросах руководства, контроля и планирования деятельности Группы), включая заработную плату и премии, а также прочие компенсации за 3 месяца 2019 г. составило 429 млн руб. (за 3 месяца 2018 г.: 609 млн руб.). Убытки убытками, но кушать хочется всегда. Можно подвести итог всего выше сказанного:

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 02 июля 2019, 09:11

- |

Цена давит на газ. «Газпром» выживает американский СПГ из Европы

«Газпром» за первое полугодие сократил экспорт газа в дальнее зарубежье на 5,9%, до 95,3 млрд кубометров, что не помешало компании продолжить наращивание добычи до самого высокого уровня с 2011 года. После провала из-за теплой зимы сейчас спрос на российский газ в Европе растет, особенно в генерации электроэнергии, благодаря низким ценам, которые уже опустились до минимума за десять лет в $120 за тысячу кубометров. При таких ценах поставка сжиженного газа из США в Европу становится абсолютно невыгодной.

https://www.kommersant.ru/doc/4018431

https://www.vedomosti.ru/business/articles/2019/07/02/805558-gazprom-vospolzovalsya-vospolzovalsya

Инвесторы распробовали Qiwi. Котировки компании выросли за полтора месяца на 47%

( Читать дальше )

Увеличение доли российских самолетов в парке Аэрофлота может снизить эффективность компании - Атон

- 01 июля 2019, 12:57

- |

В ходе общего собрания акционеров гендиректор компании Виталий Савельев отметил, что компания готова подписать контракты на покупку 100 новых SSJ и 35 MC-21 (в дополнение к уже подписанному контракту на 50 MC-21). Также компания рассчитывает внедрить стратегию хеджирования топливных рисков в своих дочерних компаниях.

Оба комментария гендиректора являются нейтральными для динамики акций на данный момент в отсутствие подробностей, но создают негативный настрой. Значительное увеличение доли российских самолетов в парке компании может снизить ее эффективность, в то время как 100%-ое хеджирование расходов на топливо не имеет смысла в свете свободного плавания рубля, которое отчасти является естественным хеджированием топливных расходов.Атон

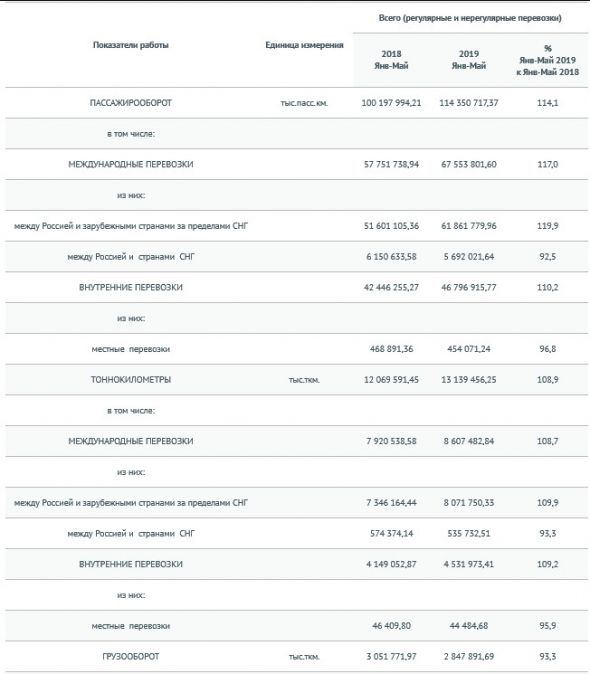

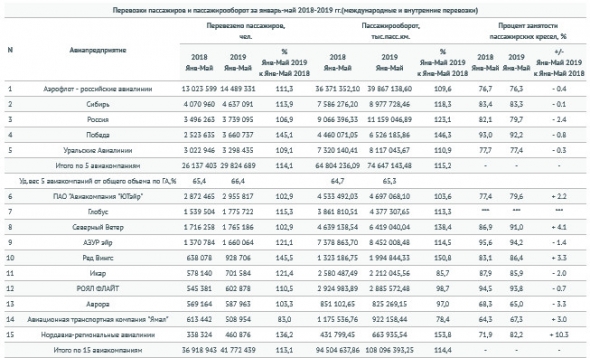

Авиакомпании РФ за 5 месяцев 2019 г перевезли более 44,88 млн. пассажиров - Росавиация

- 01 июля 2019, 10:37

- |

Международные перевозки выросли на 18% — до 18,7 млн. пассажиров, внутренние — на 8,4%, до 26,2 млн. пассажиров.

( Читать дальше )

Как я выбираю акции для покупки.

- 30 июня 2019, 11:05

- |

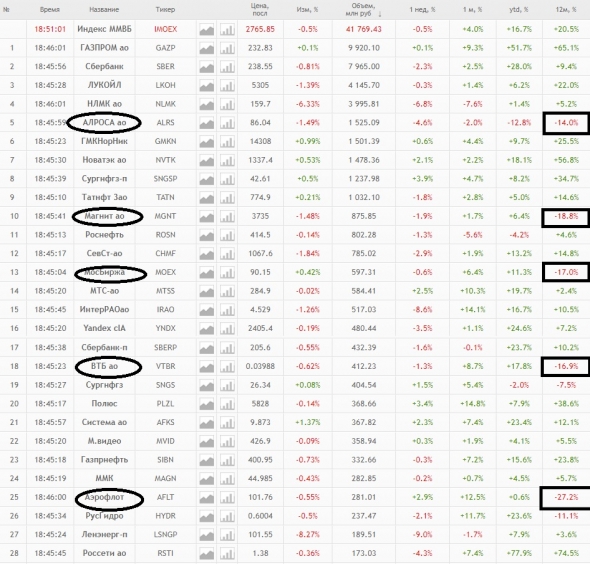

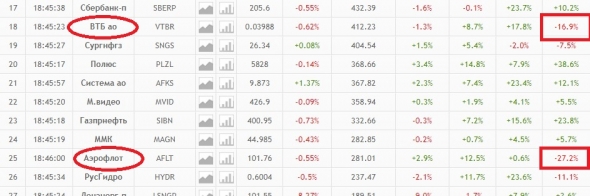

2.Смотрю на те что в красной зоне в столбце 12 месяцев.

(Желалательно для покупки чтоб там засветились цифры -40% или хотя бы -30 % )

***

Теперь смотрим что получается:

***

Алроса

Магнит

Мосбиржа

ВТБ

Аэрофлот

***

Теперь думаю фундаментально:

Магнит — компания провальная и ценник будет скатываться до 1700 -2200

Точнее как увидим цифру -40% то можно взять немного.

не верю в бриллианты(золото рулит) — поэтому Алроса вычеркиваем.

Остается сухой остаток:

Мосбиржа — прошли дивиденды. думаю будет расти, но не быстро.

ВТБ и Аэрофлот

вот тут и надо сосредоточить свое внимание.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал