Анализ

Кто ещё сомневается в ГМК НорНикеле?

- 16 марта 2017, 10:18

- |

Аналитический обзор компании «ГМК Норильский никель»

О компании: «Норильский никель» – крупнейший в мире производитель никеля и палладия, один из крупнейших производителей платины и меди. Помимо этого компания производит побочные металлы – кобальт, хром, родий, серебро, золото, иридий, рутений, а также селен, теллур и серу.

Производственные подразделения группы находятся на трех континентах в пяти странах мира – России, Австралии, Ботсване, Финляндии и ЮАР. Основные российские производственные подразделения включают: Заполярный филиал и «Кольскую ГМК».

Акции НорНикеля обладают значительной ликвидностью, и входят в состав индекса голубых фишек Московской биржи.

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб. за период 2006-2016 год.

Начну анализ традиционно, с выручки и чистой прибыли компании.

Чистая рублёвая прибыль за 2016 года составила 167 млрд рублей, так как я и писал в инвестиционной идее, она стала рекордной за 8 лет.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Рост пошел, но стоит ли покупать? Обзор рынка

- 16 марта 2017, 06:44

- |

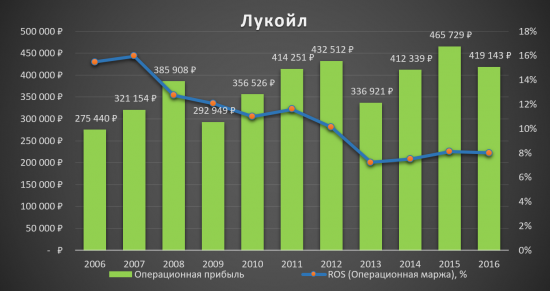

Аналитический обзор компании «Лукойл»

- 15 марта 2017, 20:35

- |

О компании: ЛУКОЙЛ — одна из крупнейших вертикально интегрированных нефтегазовых компаний в мире, на долю которой приходится более 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Обладая полным производственным циклом, Компания полностью контролирует всю производственную цепочку — от добычи нефти и газа до сбыта нефтепродуктов. 88% запасов и 83% добычи углеводородов приходится на Российскую Федерацию, при этом основная деятельность сосредоточена на территории 4-х федеральных округов — Северо-Западного, Приволжского, Уральского и Южного.

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб за период 2006-2016 год. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка компании росла на протяжении 10 лет, чистая прибыль же держалась приблизительно в пределах одного уровня, но за то не было ни одного убыточного года. Но меня смущает, что при росте постоянной выручки, чистая прибыль оставалась приблизительно на одном уровне. За 2016 год выручка и чистая прибыль сократилась.

( Читать дальше )

Подскажите пожалуйста, где можно скачать бесплатно книгу "Анализ Ценных бумаг Грэма и Додда" в пдф формате ?

- 15 марта 2017, 18:06

- |

Agco: покупки после коррекционного снижения в период начала сельскохозяйственной активности

- 15 марта 2017, 11:48

- |

Agco – американская компания, которая специализируется на сельскохозяйственном оборудовании, демонстрирует признаки коррекционного движения после импульсного роста. Однако перспективы дальнейшего роста, на основе приведенного ниже фундаментального и технического анализа, сохраняются.

Состояние сектора агрокультуры

Так как основные покупатели сельского оборудования находятся в Европе и Бразилии, рассмотрим состояние посевов именно этих регионов.

Аномальные морозы для Европы в январе стали причиной расчёта убытков, которые достигли несколько сотен миллионов долларов. Однако сегодня картина куда более благоприятная для фермеров. Морозы не вызвали осложнений и большой процент потерь озимой пшеницы. Текущее состояние посевов оценивается как «удовлетворительное», что для европейского региона является привычным фактором.

Бразильский же регион демонстрирует более оптимистичные данные. Уже начались сборы кукурузы и сои. По предварительным оценкам состояние данных агрокультур оценивается как «хорошее». Пока в остальной Латинской Америке засуха, Бразилия является единственной страной, где погода более склонна к сезону посевов.

( Читать дальше )

ЛукОЙЛ

- 14 марта 2017, 16:37

- |

— Падение прибыли на 30%

— Сокращение собственного капитала компании на 4млрд. руб

Бизнес компании выглядит не очень привлекательно с точки зрения мультипликаторов.

Для покупки компанию не рассматриваем.

IPO Детский Мир - недооцененность и перспективы роста

- 14 марта 2017, 13:18

- |

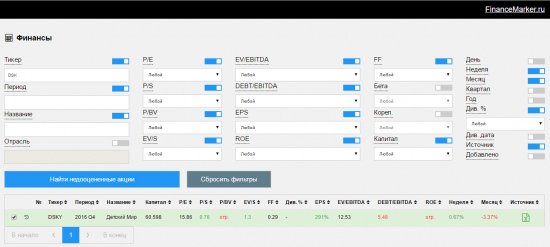

На financemarker я уже провел разбор компании и посчитал ее мультипликаторы, теперь же поделюсь ими здесь.

Как и всегда, оценку буду проводить с точки зрения реально оценки бизнеса. Меня интересуют недооцененные компании, которые меньше подвержены риску просадки и приносят большую прибыль.

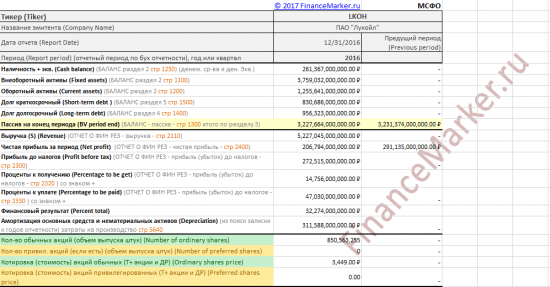

Итак, весь разбор проводим на основе финансового отчета по итогам 2016 года по МСФО:

1. Рассчитанные мультипликаторы

Итак, мультипликаторы — хорошие P/S, EV/S, которые говорят о хорошей выручке компании. Также очень высокий рост прибыли, что тоже хорошо. Однако на фоне остальных мультипликаторов, отрицательном P/BV — что по идее говорит о том, что у компании больше долгов, чем активов, а также высоких P/E и EV/EBITDA, которые говорят о перекупленности компании, компания в целом уже не смотрится привлекательно.

( Читать дальше )

Программа "Сделки недели"

- 13 марта 2017, 12:10

- |

Здравствуйте уважаемые коллеги!

Кто пропустил выкладываю сегодняшнюю запись программы сделки недели.

Желаю всем отличной рабочей недели, а также напоминаю о бесплатном вебинаре на тему: «Простые сигналы для совершения сделок», который пройдет 16 марта, регистрируйтесь по ссылке: http://fortslife.com/webinar-trading-page/

Покупок все еще нет!

- 13 марта 2017, 10:16

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал