SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Американский рынок

Открытие 17.11.2020. Обстановка нейтральна.

- 17 ноября 2020, 09:44

- |

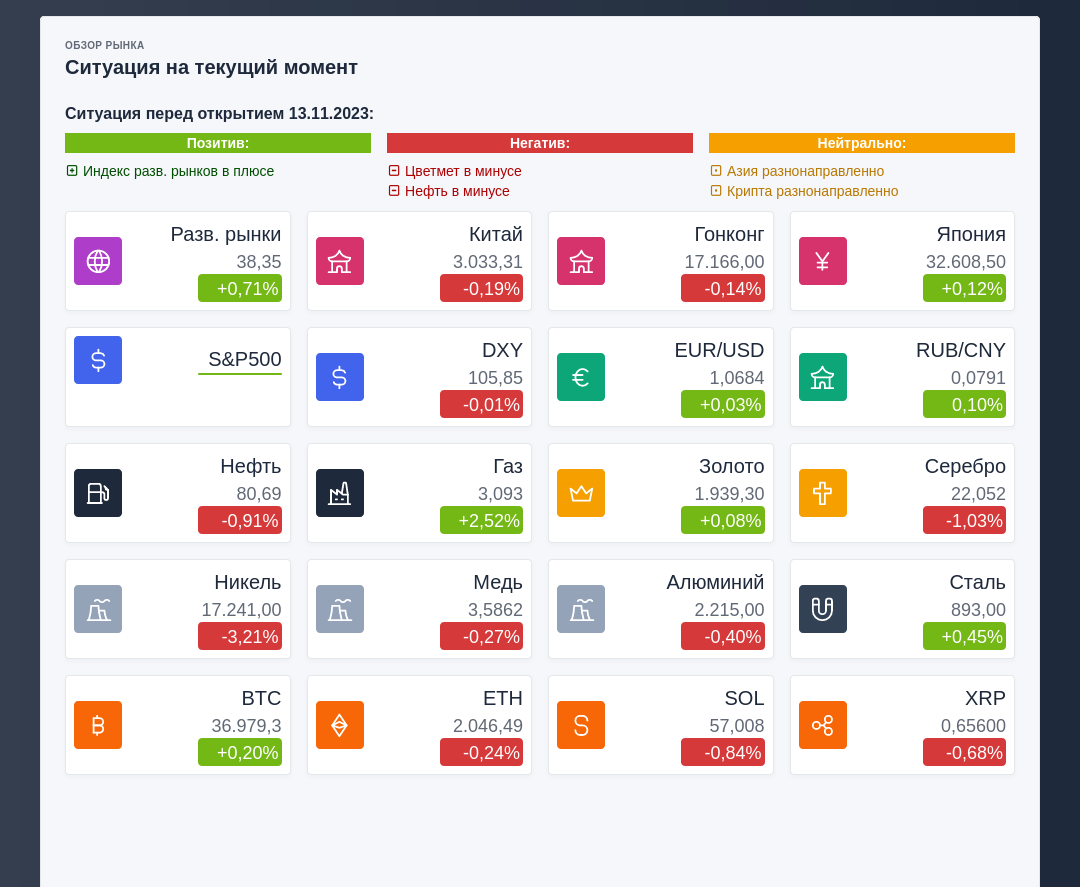

Ситуация перед открытием 17.11.2020г выглядит нейтрально, каких-то мощных факторов для движения в ту или иную сторону пока не наблюдается.

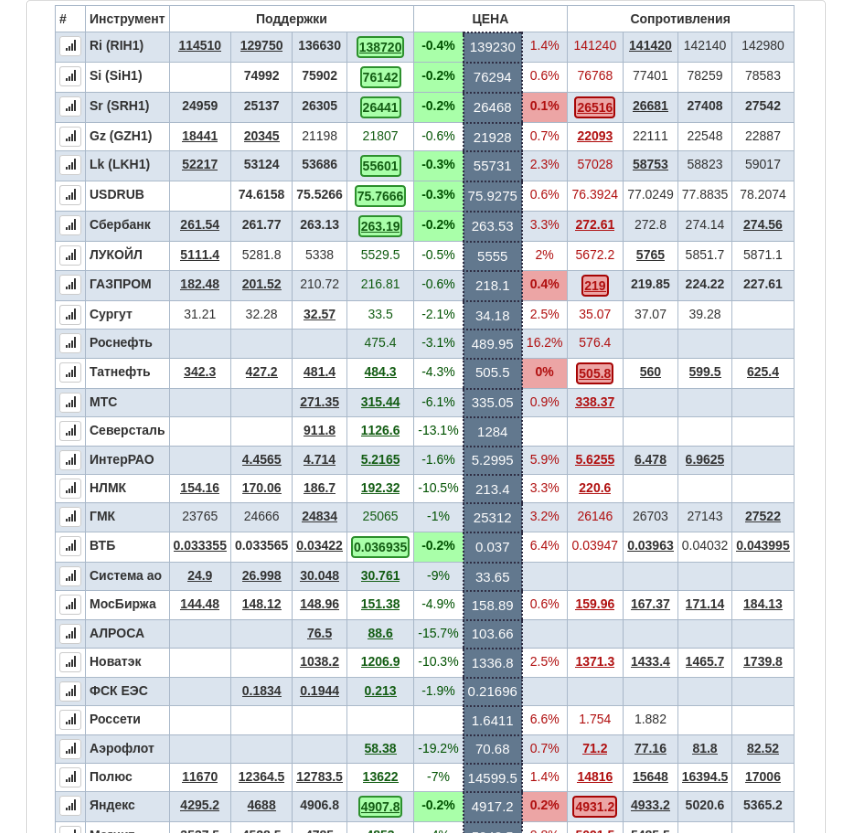

Сетка уровней для торговли ИНТРАДЕЙ на 16.11.2020г.ОНЛАЙН ТАБЛИЦА

|

( Читать дальше )

моя публичная торговля - результаты (понедельник)

- 16 ноября 2020, 18:42

- |

оброго всем вечера.

Решил публично поторговать неделю на Америке. "Для новичков — это не форекс, это американский брокер и американская биржа."

Инструмент Нефть wti

Проснулся в 8:45, оценил ситуацию, поставил отложки. Сделал одну сделку утром. Решил доспать часок, и весь день проспал.

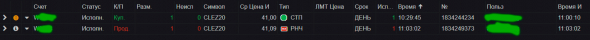

Поэтому сегодня скромно +90$

Исходные данные 6153$, торгую одним контрактом (лотом)

+ 90$

Итого: 6243$ на данный момент. Ночью ещё спишется комиссия брокера в районе 5$

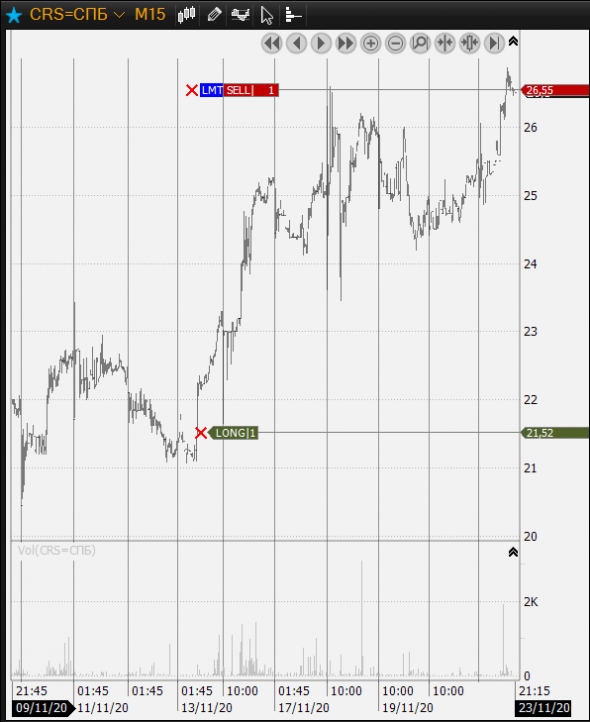

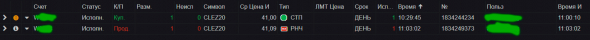

(Прикрепляю скрин 15 минутного графика со сделкой. Да, это маленькое движение принесло +90$ на контракт. Поэтому торговать на америке очень рискованно. Такой счёт как у меня, можно слить за пару дней очень легко. )

( Читать дальше )

Решил публично поторговать неделю на Америке. "Для новичков — это не форекс, это американский брокер и американская биржа."

Инструмент Нефть wti

Проснулся в 8:45, оценил ситуацию, поставил отложки. Сделал одну сделку утром. Решил доспать часок, и весь день проспал.

Поэтому сегодня скромно +90$

Исходные данные 6153$, торгую одним контрактом (лотом)

+ 90$

Итого: 6243$ на данный момент. Ночью ещё спишется комиссия брокера в районе 5$

(Прикрепляю скрин 15 минутного графика со сделкой. Да, это маленькое движение принесло +90$ на контракт. Поэтому торговать на америке очень рискованно. Такой счёт как у меня, можно слить за пару дней очень легко. )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал