Алюминий

Дивидендная пружина для En+

- 30 августа 2022, 18:04

- |

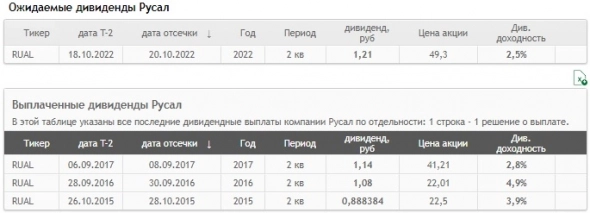

Компания Русал манипулирует котировками En+ через дивиденды. Это любимая пытка, которой Русал не пользовался аж с 2017 года.

Вот всё у компании Русал не как у других. Дивиденды она не платила с 2017 года и все к этому, вроде бы, привыкли. Никто не ожидал такой подлости радости. Вчера Совет директоров Русал рекомендовал утвердить к выплате 0,02$ дивидендов по результатам работы 1 полугодия 2022 года

( Читать дальше )

- комментировать

- 3.2К

- Комментарии ( 2 )

Главное на утро

- 29 августа 2022, 11:09

- |

Макроэкономика

США: Джером Пауэлл заявил, что восстановление ценовой стабильности остается безусловным приоритетом ФРС, для чего денежно-кредитная политика должна стать «достаточно жесткой и оставаться на этом уровне какое-то время». Глава ФРС сообщил о планах повышения ставки до 3,75–4,00% с промежуточным уточнением в сентябре.

Фондовый рынок США

⬆️ S&P 500: 4 057,66 (–3,37%)

⬆️NASDAQ 100: 12 605,17 (–4,10%)

⬆️ Euro Stoxx 50: 3 558,90 (–3,44%)

⬆️ Shanghai Composite: 3 236,23 (–0,31%)

Tesla: компания анонсировала возможность подключения автомобилей бренда к спутниковой сети Starlink и передачу данных на телефоны пользователей. Это позволит устранить мертвые зоны и даст покрытие даже в случае отсутствия телефонной связи.

Intel: генеральный директор компании третий раз за год приобрел акции Intel на фоне снижения их стоимости. Объем сделки составил около $500 тыс.

Rivian: американский производитель электрических пикапов начал поставку своего нового внедорожника R1S клиентам.

( Читать дальше )

Главное на утро

- 18 августа 2022, 11:20

- |

Макроэкономика

Россия: индекс потребительских цен за неделю по 15 августа снизился на 0,13%, в годовом выражении темпы роста цен замедлились до 14,87%.

США: протоколы июльского заседания ФРС показывают, что регулятор планирует продолжить повышение ставки, чтобы снизить инфляцию.

Евросоюз: статистическое управление Евросоюза пересмотрело в худшую сторону оценки роста ВВП ЕС за второй квартал 2022 года, снизив показатель до 0,6% по сравнению с предыдущим кварталом и до 3,9% в годовом выражении.

Фондовый рынок США

🔻 S&P 500: 4 274,03 (-0,72%)

🔻 NASDAQ 100: 13 470,86 (-1,12%)

🔻 Euro Stoxx 50: 3 756,70 (-0,21%)

🔻 Shanghai Composite: 3 276,65 (-0,48%)

Tesla: компания на несколько недель сократила время ожидания заказа на собранный в Китае кроссовер Model Y.

Ford: компания повышает цену электромобиля F-150 на $8,5 тыс. — сумму, превышающую размер субсидии в новом законе США по снижению инфляции.

Apple: 7 сентября компания может презентовать новую линейку iPhone 14.

( Читать дальше )

Завод Slovalco в Словакии в сентябре прекратит производство алюминия

- 17 августа 2022, 12:41

- |

— братиславская газета «Правда».

Процесс остановки производства на Slovalco запущен и не будет остановлен. Работы до конца сентября лишаться, согласно газете, несколько сотен рабочих и офисных сотрудников на данном предприятии, расположенном в городе Жияр-над-Гроном (Центральная Словакия). Завод, обеспечивающий алюминием многие страны Евросоюза, там работает в течение последних 70 лет.

Крупнейший алюминиевый завод Словакии остановит производство — газета (fomag.ru)

Русал продвигает юань

- 28 июля 2022, 15:04

- |

Русал:

МСар = ₽848 млрд

Р/Е = 4

❗️По итогам размещения компания установила ориентир ставки купона на уровне 3,9%. Изначально составлял 5%, но несколько раз снижался из-за повышенного спроса.

🧐Бонды предполагают выплату купонов раз в 182 дня и оферту через 2-3 года.

😳Сегодня, кстати, компания, по информации Интерфакса, соберет заявки на еще один выпуск таких же бондов.

🚀По мнению аналитиков Market Power, это, можно сказать, первый выпуск еврооблигаций после санкций, хоть и в юанях. Китайская валюта в нынешних реалиях — это неплохо, так как вероятность проблем с ним в плане блокировки меньше, чем по доллару, евро и прочим валютам из «недружественных» стран.

🔹Такой инструмент подойдет тем, кто верит в слабый рубль и хочет заработать немного на облигациях. Однако для физиков это вряд ли подъемная история — порог входа около ₽1,6 млн в юанях.

Следи за новостями рынка инвестиций в телеграм-канале

( Читать дальше )

Главное на утро

- 06 июля 2022, 10:57

- |

⬆️ Индекс Мосбиржи: 2 226,64 (+1,00%)

🔻 Индекс РТС: 1 146,68 (-8,19%)

По данным исследовательской компании Петромаркет, в конце июня маржа НПЗ с высокой глубиной переработки выросла в 2,6 раза по сравнению с февралем и достигла 21 тыс. рублей за тонну. Маржа простых НПЗ увеличилась в четыре раза, до 5 тыс. рублей за тонну соответственно.

В июне количество частных инвесторов на Московской бирже превысило 20,4 млн. Доля частных инвесторов в объеме торгов акциями превысила 74%, облигациями — 25,2%, валютой — 10,6%, деривативами — 72%.

Акционеры Мосэнерго и ОГК-2 одобрили выплату дивидендов за 2021 год в размере 0,223 рубля и 0,096 рубля на акцию. Владельцы ТГК-1 и Квадра решили не выплачивать дивиденды.

Volkswagen закроет производство на принадлежащем Группе ГАЗ заводе в Нижнем Новгороде. ГАЗ не собирается ликвидировать его и планирует обеспечить альтернативную загрузку освободившихся мощностей.

⬆️ S&P 500: 3 831,38 (+0,16%)

⬆️ NASDAQ 100: 11 779,90 (+1,68%)

🔻 Euro Stoxx 50: 3 400,50 (-1,42%)

🔻 Shanghai Composite: 3 404,03 (-0,04%)

( Читать дальше )

EN+. АлюминиеваяЭнергетика.Интересно ли или проходим мимо?Много букв)

- 04 июля 2022, 17:56

- |

После анализа сектора алюминия и РусАла, вижу большой интерес и к материнской Компании, к EN+.

У Компании довольно любопытный слоган в годовом отчете: «надежность как принцип». Давайте посмотрим, насколько инвестиции в Компанию надежны и привлекательны, чем вообще Компания конкретно занимается, на чем зарабатывает, каковы ее финансовые результаты и есть ли у нее перспективы.

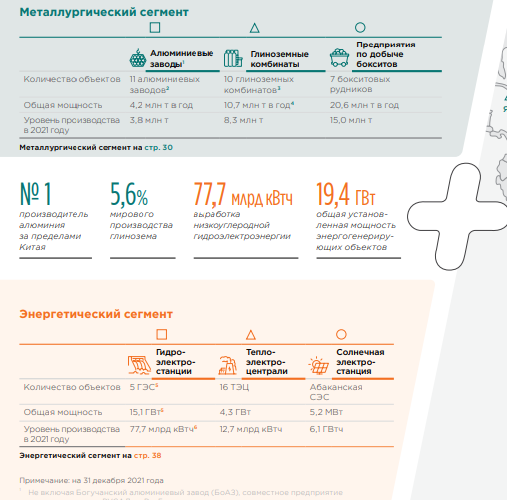

Весь свой бизнес Компания разделяет на 2 сегмента: металлургический и энергетический. Буду также придерживаться этому разделению.

( Читать дальше )

Алюминий и "РусАл". Часть2."РусАл"

- 30 июня 2022, 16:58

- |

О стадиях и особенностях производства алюминия поговорили в прошлом посте, пора поближе осветить деятельность самого РусАла.

РУСАЛ — вертикально интегрированный производитель алюминия, основные производственные мощности которого расположены в Сибири.

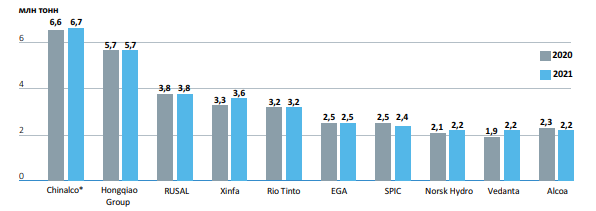

В 2021 году РУСАЛ являлся одним из крупнейших производителей первичного алюминия и сплавов в мире, заняв по объемам производства 3 место в мире, после китайских гигантов Chinalco и Hongqiao Group.

( Читать дальше )

Алюминий и РусАл. Часть 1.Алюминий

- 28 июня 2022, 16:54

- |

Чтобы проанализировать, как себя чувствует РусАл в текущей геополитической реальности, стоит ли его держать дальше или добавлять себе в инвестиционные портфели, для начала важно понять, как вообще получается алюминий, что для этого нужно, какое сырье и какова производственная цепочка его получения.

Весь процесс, разумно разделить на 3 основных направления. Это очень важно для понимания, чем вообще располагает РусАл и все ли у него есть в необходимом количестве для нормалього функционирования в текущих геополитических реалиях.

Основные производственные стадии:

- Добыча бокситов

- Производство глинозема из переработанных бокситов

- Производства алюминия из переработанного глинозема.

Для каждой цепочки, для каждой стадии нужны собственные мощности и заводы, на которых это все перерабатывается.

В общепринятой технологии производства алюминия получается следующий расход сырья для каждой стадии:

( Читать дальше )

В США закрывается алюминиевый завод из-за дорогой электроэнергии

- 24 июня 2022, 08:18

- |

Как заявляет Century, причина приостановки работы предприятия заключается в резком увеличении затрат. Стоимость электроэнергии для завода в настоящее время более чем в три раза превышает среднее историческое значение.

Американская компания закрывает алюминиевый завод — Новости металлургии — Металлоснабжение и сбыт (metalinfo.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал