Алготрейдинг

алготрейдинг - подход к биржевой торговле, основанный на автоматизации торгового процесса при помощи программных алгоритмов и различных аппаратных решений.

Ниже приведены все записи на нашем сайте по теме алготрейдинга.

Вопрос алготрейдерам по номеру сделки на ФОРТС

- 26 мая 2021, 18:39

- |

подскажите почему номер сделки на ФОРТС идёт не по порядку (первый столбец ниже)

1936574889473398478 26 May 18:36:30 GDM1 1@1903.9

1936574889473398479 26 May 18:36:30 GDM1 2@1903.9

1936574889473398480 26 May 18:36:30 GDM1 1@1903.9

1936574889473398481 26 May 18:36:30 GDM1 1@1903.9

1925034415428409135 26 May 18:36:30 RIM1 2@157980

1963033537284170666 26 May 18:36:30 EuM1 5@90016

1963033537284170667 26 May 18:36:30 EuM1 13@90015

1963033537284170668 26 May 18:36:30 EuM1 8@90015

1963033537284170669 26 May 18:36:30 EuM1 1@90018

1963315012260870222 26 May 18:36:30 EDM1 3@1.2207

1892946268083596576 26 May 18:36:30 SiM1 2@73751

1963033537284170670 26 May 18:36:30 EuM1 1@90018

1963033537284170671 26 May 18:36:30 EuM1 2@90015

1963033537284170672 26 May 18:36:30 EuM1 1@90015

он что-то обозначает вообще?

собираю сделки из разных квиков и хочу понять как их правильно совмещать потом

- комментировать

- Комментарии ( 6 )

Лайфхаки для алготрейдинга: что важно учитывать?

- 25 мая 2021, 17:41

- |

Торговля на финансовых рынках не обязательно должна вестись вручную. Для тех, кто хочет максимально автоматизировать торговый процесс существует алготрейдинг. Это способ автоматической торговли, когда создается алгоритм, описывающий условия открытия, сопровождения и закрытия позиции, после чего эти действия осуществляются программным способом.

Таким образом, задача трейдера сводится к разработке и отладке своей собственной торговой системы, после чего система работает автоматически, без его участия.

Такую торговлю также называют трейдингом с использованием механических торговых систем, которые на Форекс называются советниками.

Механическая торговая система предполагает последовательное исполнение всех без исключения сигналов, без оценки и вынесения суждения относительно текущей торговой ситуации.

( Читать дальше )

свежие Ордерлоги как у Церих, qsh файлы

- 22 мая 2021, 22:38

- |

Победим систему. Торговля из Wealth-Lab 7 через Quik живи!

- 22 мая 2021, 19:46

- |

Велс позволяет тестить торговые стратегии, но предусмотрены функциональные возможности и для торговли. Имеется API для реализации коннекторов к брокерскому ПО. Один из способов запилить коннеткор – сподвигнуть разработчиков это сделать. Они сделали виш-лист, куда можно закидывать задачи, ребята гибко смотрят на востребованность (по кол-ву лайков) и берут в работу самый востребованные запросы. Хотя вот прям недавно намекнули, что вообще-то за ними последнее слово здесь и могут и не взять в работу.

В общем есть в виш-листе задача запилить коннектор для Квика. Надо совсем немного лайков чтобы поднять задачу достаточно чтоб они её взяли в работу. Нужно зарегаться на форуме Wealth-lab 7 (ну или просто зайти если акк есть) и лайкнуть этот пост (который по совместительству запрос на разработку коннектора):

https://www.wealth-lab.com/Discussion/Request-a-broker-provider-for-Russian-market-QUIK-5473

Кому этот коннектор и сам велс могут быть интересны. Всем алго-трейдерам. И не очень алго – имеется возможность писать стратегии через конструктор – без кодинга, тестировать эти стратегии и потом вот торговать (если будет коннектор к Квику, то и Россию). По деньгам 300 или 400 баксов в год, что, кажется, дешевле выходит, чем TSLab.

Если интересна эта тема – лайкайте пост по ссылке. Если какие-то вопросы – пишите, я в теме.

Коннектор к Квику живи!

Косяк в LUA

- 21 мая 2021, 19:00

- |

for i = 0.1, 0.3, 0.1 do

message(tostring(i))

endРезультат:0.1

0.2

Цикл:

for i = 0.1, 0.5, 0.1 do

message(tostring(i))

endРезультат:0.1

0.2

0.3

0.4

0.5

Забавно да?

А я этому LUA доверяю свои деньги! Кто знает, где у него еще косяки зарыты...

----------------------------------------

QUIK 8.13.1.16 / LUA 5.3.5 и 5.4.1

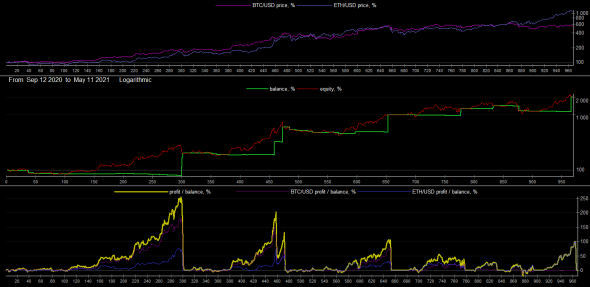

Результаты алго за год! Плавный рост эквити.

- 15 мая 2021, 13:26

- |

Всем привет!

Значит больших процентов сделать не удалось, так как задействовался малый объем средств под ГО по фьючерсам, почти без плечей.

Присутствовала диверсификация по инструментам и по параметрам ботов – si/ri/br — 22 боты было, сократил до 17-ти

Количество убыточных сделок выше (62%), чем прибыльных (38%), но процент доходности прибыльных сделок выше в несколько раз, чем убыточные.

Преимущества: не нужно прогнозировать куда пойдет цена. Не нужно определять стоп, он меняется в зависимости от волатильности за N кол-во времени и atr.

Системы создавались на основании исторических данных за последние 10 лет по фьючерсам. Системы все трендовые, но с изменением позиции (объема) в зависимости от накопленной % прибыли или убытка.

Сейчас боты в лонгах по нефти и шорте по si.

Как я сделал профитного робота для Битфинекса

- 13 мая 2021, 22:57

- |

Разовью прошлую тему в конструктивном ключе.

1. У меня был длительный неудачный опыт создания роботов для форекса. Возможно не хватило упорства. Возможно нужно было брать таймфрейм побольше. Я работал с тиками и минутами. Пробовал простейшие алгоритмы.

Скользящие средние от одной до пяти.

Трендовые — покупать на пробое хая и т.п.

Комбинации различных индикаторов, которые подбирала специальная программа.

Но график эфквити/баланса получался просто случайной линией.

2. Был не удачный опыт спекуляций на флэтовом рынке крипто. На нем я понял, что мою психику на рынке убивает время. Период колебаний рынка постоянно меняется. А торговать хочется все время.

По этому я стал присматриваться к независящим от времени индикаторам. Нашел один, дающий с виду стабильный профит на длинных годичных трендах. Правда не заметил некоторых деталей, немного обманувших меня, но все равно работа закипела.

3. Написал программу подбора и оптимизации алгоритмов. Подобрал наиболее рабочий алгоритм по принципу устойчивости к вариации входных параметров.

4. С помощью профессионального программиста написал первую версию бота на java для Битфинекса. Кстати программист не верил в успех. )

( Читать дальше )

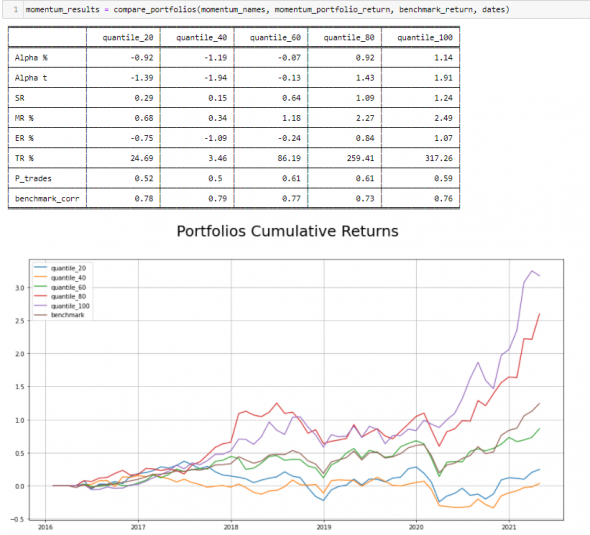

Системно тестируем аномалии на Python. Релиз библиотеки Portfolio Quantitive Research (PQR)

- 13 мая 2021, 17:42

- |

Привет! Сегодня не про результаты, а про методы. Закончил писать базовый функционал библиотеки для количественных исследований. Вот что из него можно выжать:

- Моделирование портфелей по кросс-секции и временным рядам;

- Квантильная методика формирования портфелей в % от выборки или фиксированное число инструментов;

- Возможность гибко задавать веса в портфеле по дополнительному фактору (почти smart beta);

- Можно вырывать данные для аналитики на каждом промежуточном этапе: сделки, размер позиций, комиссии, доходность портфелей;

- Возможность относительно точно учесть комиссионные расходы;

- Пока самая простая визуализация и метрики.

Как выглядит итоговая отрисовка:

Небольшая предыстория или зачем писать свой тестер

Не являясь базовым программистом, я пользовался готовыми решениями для бэктестов и особенно долго засиживался на платформе Quantopian. В прошлом году компания не получила нового транша от инвесторов и объявила о закрытии. Вместе с ней сгинул и весь написанный код, а знания синтаксиса несуществующей платформы близки по полезности к 1С-программированию при переезде в долину.

Поработав с другими сервисами, понял, что их существенные недостатки можно разделить на 3 группы:

( Читать дальше )

Оптимизации портфеля с помощью Python и PyPortfolioOpt

- 11 мая 2021, 21:57

- |

Портфельная теория Марковица(далее ПТМ) (Modern portfolio theory) — разработанная Гарри Марковицем методика формирования инвестиционного портфеля, направленная на оптимальный выбор активов, исходя из требуемого соотношения доходность/риск. Сформулированные им в 1950-х годах идеи составляют основу современной портфельной теории.

Основные положения портфельной теории были сформулированы Гарри Марковицем при подготовке им докторской диссертации в 1950—1951 годах.

Рождением же портфельной теории Марковица считается опубликованная в «Финансовом журнале» в 1952 году статья «Выбор портфеля». В ней он впервые предложил математическую модель формирования оптимального портфеля и привёл методы построения портфелей при определённых условиях. Основная заслуга Марковица состояла в предложении вероятностной формализации понятий «доходность» и «риск», что позволило перевести задачу выбора оптимального портфеля на формальный математический язык. Надо отметить, что в годы создания теории Марковиц работал в RAND Corp., вместе с одним из основателей линейной и нелинейной оптимизации — Джорджем Данцигом и сам участвовал в решении указанных задач. Поэтому собственная теория, после необходимой формализации, хорошо ложилась в указанное русло.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал