Акции

Вебинар "Стоит ли доверять брокеру?" от Сергея Олейника

- 02 октября 2019, 12:38

- |

- комментировать

- ★1

- Комментарии ( 4 )

Картина дня: Дедолларизация и попытки спасения российского авиастроения

- 02 октября 2019, 12:08

- |

Сегодня Индекс МосБиржи в минусе на 0,8-1%. Диапазон: 2730-2740 пунктов. Американские фьючерсы падают на полпроцента, а европейские индексы на 1-1,5%. С 1 по 7 октября китайский рынок будет закрыт из-за празднования дня образования КНР.

Российский рубль продолжает ослабление к другим валютам. Доллар: 65,5 руб. Евро: 71,4 руб.

Цена нефти марки Brent уходит ниже $60 за баррель. Текущее значение: $58,7 за баррель.

Корпоративные события:

- Ростех предложил 3 варианта «развития» Объединенной авиастроительной корпорации (ОАК), каждый из которых предполагает выделение 350 млрд государственных субсидий для погашения огромных долгов. Если это случится, то у ОАК останется еще 159 млрд руб. долга, 89 млрд руб. из которых потом также нужно будет реструктуризировать. По первому варианту «развития» компании, помимо субсидий, необходима масштабная очистка балансов предприятий от непрофильных активов. Согласно второму, предполагается существенное сокращение штата сотрудников. По третьему же, требуется государственная поддержка спроса на российские самолеты, путем создания на базе Государственной транспортной лизинговой компании (ГТЛК) новой авиакомпании, которая бы эксплуатировала только SSJ 100 и МС-21, а также обслуживала региональные перевозки. «Мы понимаем, что помощь государства обязывает нас вносить существенные изменения в операционную деятельность ОАК и, возможно, повлечет реформирование авиастроения в целом» — заявляет индустриальный директор авиакластера Ростеха Анатолий Сердюков.

- Лукойл объявляет о новой программе обратного выкупа объемом $3 млрд, которая будет действовать с 1 октября 2019 года по 30 декабря 2022 года. На этой новости вчера акции компании в моменте взлетели с 5450 руб. до 5750 руб.

- Газпромбанк считает, что GDR Etalon Group привлекательны для покупки из-за их недооцененности, а также высокой ожидаемой дивидендной доходности.

- «Яндекс.Облако» и корейская Naver Business Platform (NBM) будут вместе поддерживать и развивать облачные сервисы в России и южной Корее.

- Акционеры Новатэка одобрили дивиденды за 1 полугодие 2019 года в размере 14,23 руб. на одну акцию. Последний день для покупки акций с дивидендами – 8 октября.

- Премьер-министр РФ Дмитрий Медведев встретился с главой Роснефти Игорем Сечиным. Сечин сообщил, что акционеры компании одобрили по итогам 1 полугодия 2019 года дивиденды суммой 162,6 млрд руб. Кроме того, он отметил, что Роснефть за 1 полугодие этого года перечислила свыше 1,8 трлн руб. налоговых платежей в бюджеты всех уровней.

- Главный бухгалтер ПАО «Нижнекамскнефтехим» с 25 по 30 сентября этого года сократил свою долю в компании с 0,0119% до 0,011%.

- Член совета директоров Татнефти Раис Хисаимов нарастил свою долю в компании с 0,018760% до 0,020341%.

- Альфа-банк снижает рекомендацию по акциям Мосбиржи до «держать», а также прогнозную оценку на 8% со 110 руб. до 101 руб.

- Акционеры Полюса одобрили дивиденды за 1 полугодие 2019 года в размере 162,98 руб. на одну акцию. Последний день для покупки акций с дивидендами – 8 октября. Кроме того, одобрена допэмиссия по закрытой подписке около 0,5% от уставного капитала (700 тыс. акций) в пользу дочерней компании «Полюс Красноярск».

- За 9 месяцев 2019 года Газпром сократил экспорт на 3,1%. При этом, экспорт в сентябре вырос на 8,9%. На данный момент Газпром уложил уже 83% «Северного потока – 2» или 2042 км.

- Акционеры МТС одобрили дивиденды за 1 полугодие 2019 года в размере 8,68 руб. на акцию. Последний день для покупки акций с дивидендами – 10 октября.

- Акционеры Алросы одобрили дивиденды за 1 полугодие 2019 года в размере 3,84 руб. на одну акцию. Последний день для покупки акций с дивидендами – 10 октября.

- Генеральный директор Селигдара Сергей Татаринов в 3 квартале этого года увеличил долю в компании с 5,82% до 7,6%.

- По заверениям источника Интерфакса, вчера вечером сотрудники СКР и ФСБ проводили выемку документов в кабинете заместителя гендиректора Аэрофлота Владимира Александрова в рамках уголовного дела о мошенничестве.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 02.10.2019

- 02 октября 2019, 10:12

- |

• В отсутствие новостей по предстоящим торговым переговорам, участники рынка обратили внимание на прогноз ВТО по темпам роста мирового ВВП в 2019 и 2020 гг – обе оценки были снижены до уровня 2.3%. Согласно сообщению ВТО, организация ожидает замедление темпов роста мировой торговли в 2019 до 1.2%, хотя еще в апреле прогноз закладывал темпы роста на уровне 2.6%.

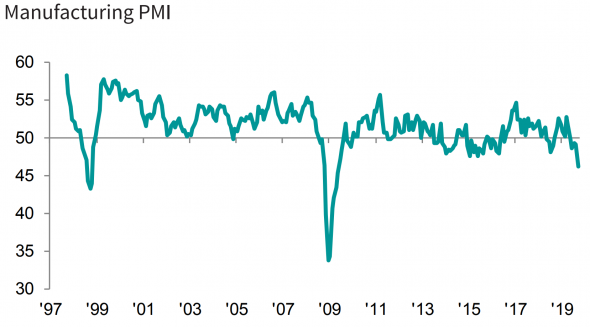

• Еще одним фактором вчерашнего снижения индексов стали чрезмерно слабые данные по индексу деловой активности в промышленности США, который в сентябре резко упал до 47.8% по сравнению с 49.1% в августе. Это минимальное значение показателя с 2016 года.

• Цены на нефть продолжили снижение, но уже не такими быстрыми темпами как в начале недели. Выход Эквадора из ОПЕК является негативной новостью, так как снижает авторитет организации и обеспечивает меньшее число участников рынка, которые контролируют предложение сообща.

• Рубль продолжил дешеветь на слабом внешнем фоне, но пока вряд ли опустится ниже 65.50 к доллару. Минфин РФ вновь проведет безлимитный аукцион, однако особых надежд на его поддержку для рубля нет.

( Читать дальше )

Индекс МБ сегодня

- 02 октября 2019, 08:23

- |

Индекс продолжает пилиться в боковике 2740-2770.

Вчера было рекомендовано спекулировать в нем.

Поучавствовал в росте лукойла. Сдал по точкам своим, на откате перезашел.

Добавил нефть лонг 58,51 (часть сдал под 59 — средняя пока 58,95). Жду склейки 60,7.

Сегодня ожидаю опен 2755-51. Если 2755 удержим — снова лонг к 2770.

Не спекулянтам ждать выхода из боковика. Ниже 2740 — шорт. Выше 2780 лонг.

Удачи

По мнению UBS, снижение ставок не спасет фондовый рынок

- 01 октября 2019, 20:25

- |

*UBS отметил, что корреляция между соотношением цены и прибыли S&P 500 и ставкой по федеральным фондам нарушена из-за длительного периода низких ставок с начала 2000-х годов.

*«Снижение ставки ФРС вряд ли приведет к росту акций, как это было в 1990-х годах», — сказал стратег UBS Франсуа Трахан.

Если вы думаете, что снижение ставки Федеральной резервной системой будет стимулировать фондовый рынок, подумайте еще раз, предупредил UBS. Фактически, S&P 500 немного упал, так как центральный банк в июле дал первое снижение ставки за более чем десятилетие.

Это связано с тем, что корреляция между соотношением цены и прибыли S&P 500 и ставкой фондов ФРС нарушена из-за длительного периода низких ставок с начала 2000-х годов, отметил UBS.

«Ралли ослабления ФРС 1990-х годов стали возможными благодаря сильной обратной корреляции между процентными ставками и P / Es. Этих отношений больше не существует сегодня ». Акции только что завершили волатильный третий квартал, S&P 500 все еще демонстрирует небольшую прибыль. В течение последних нескольких месяцев инвесторы испытывали неуверенность в том, что обострившаяся торговая война откусила часть экономики.

( Читать дальше )

Американский PMI - вишенка на торт признаков глобальной рецессии

- 01 октября 2019, 18:02

- |

А в реальность возвращают ужасные промышленные PMI по всему миру в т.ч. и США.

Сразу после публикации PMI американский рынок растерял весь свой ночной фьючерсный прирост и ушёл в отрицательную зону. Защитные активы демонстрирую попытку разворота, благо повод есть.

Ничего иного в голову не приходит кроме как опять сравнить текущий рынок акций США с прошлогодним. Ещё немного вниз (если Трамп с ФРС ничего позитивного не выкинут) и начнётся распродажа.

https://t.me/singpoint

PMI Manufacturing Russia

- 01 октября 2019, 16:52

- |

Рекордное падение индекса деловой активности обрабатывающей промышленности (PMI Manufacturing) в России в сентябре до 46.3 пунктов. Напомню, что данный индекс один из важнейших опережающих экономических индикаторов. Это несомненно звоночек, мы уже видели PMI Services Германии на уровне 43.5. Будем наблюдать за действиями ЦБ касательно ДКП 25 октября 2019 года.

В купе с дефляцией повышается вероятность на понижение ключевой ставки на 0.5 б.п. Данный сценарий поддержит котировки компаний со стабильным дивидендным потоком, а так же облигации с низким риском, так как сейчас рынок закладывает снижение ставки лишь на 0.25бп.

Швеция — Manufacturing PMI (сентябрь) = 46.3 ( prev 51.8)

Швейцария — Manufacturing PMI (сентябрь) = 44.6 (prev 47.2)

Турция — Manufacturing PMI (сентябрь) = 50 (prev 48)

Испания — Manufacturing PMI (сентябрь) = 47.7 ( prev 48.8)

Италия — Manufacturing PMI (сентябрь) = 47.8 ( prev 48.7)

Франция — Manufacturing PMI (сентябрь) = 50.1 (prev: 51.1)

Германия — Manufacturing PMI (сентябрь) = 41.7 (prev 41.4)

В общем и целом

Еврозона — Manufacturing PMI (сентябрь) = 45.7 ( prev 45.6)

Ю.Африка — Manufacturing PMI (сентябрь) = 41.6 ( prev 45.7)

Канал в телеге

Идеи недели: покупка Татнефть ап и ВТБ

- 01 октября 2019, 16:23

- |

Татнефть – одна из самых востребованных компаний на российском рынке. За счет взвешенных стратегических шагов руководства в последние годы акции Татнефти стали привлекательнее основных конкурентов по сектору. Помимо стабильного роста финансовых результатов без использования масштабных заемных средств инвесторов привлекает высокая, даже по меркам российского рынка, дивидендная доходность. На прошлой неделе бумаги Татнефти как раз стали торговаться без учета дивидендов за 1 полугодие, которые составили рекордные за всю историю 40.11 рублей на акцию (как на обычную, так и на привилегированную). Для сравнения за 1 полугодие прошлого года было выплачено 30.27 рублей. Рост выплат является отражением улучшения показателей компании, в том числе чистой прибыли на +10% к 1П 2018, а также свободного денежного потока за счет сокращения капитальных затрат. Учитывая сильные финансовые и операционные результаты 1П можно предположить, что дивидендный гэп будет закрыт быстрее, чем по другим акциям. Поэтому рекомендуем спекулятивные покупки привилегированных акций, которые в первые дни без дивидендов демонстрируют более сильную динамику. Интерес к ним остается повышенным, вероятно, вследствие более высокой доходности – сумма выплат одинаковая на оба типа акций, но привилегированные стоят дешевле. Корпоративный фон также является благоприятным, в частности, компания расширяет сеть АЗС (в том числе в Узбекистане), покупает производителя синтетических каучуков «СИБУР Тольятти», что позволит диверсифицировать переработку сырья, а также увеличивает добычу – с января по август суммарно было добыто 19.17 млн тонн, что на 3.2% больше 2018 года. В этой связи отмечаем наличие благоприятного момента для покупки привилегированных бумаг компании при закреплении выше 645.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал