Акции

Финансовые рынки 29 апреля

- 30 апреля 2021, 08:42

- |

Новые данные по инфляции: за период с 20 по 26 апреля 2021 г. индекс потребительских цен, по оценке Росстата, составил 100,2%, с начала апреля – 100,6%, с начала года – 102,7% (справочно: апрель 2020 г. – 100,8%, с начала года – 102,1%).

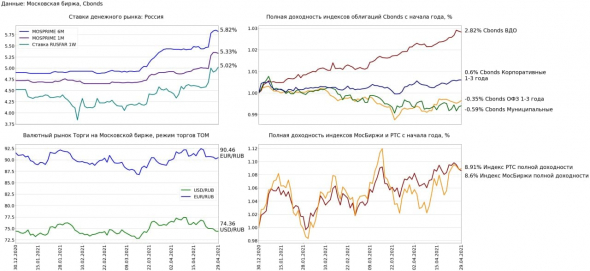

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME снизилась на 0.03 п.п. до 5.82% (+0.36 п.п. н/н, +0.92 п.п. с начала года)

• 1 месячная ставка MOSPRIME снизилась на 0.02 п.п. до 5.33% (+0.33 п.п. н/н, +0.61 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.08 п.п. до 5.02% (+0.44 п.п. н/н, -0.5 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.06% до 74.365 USD/RUB (-1.4% н/н, -0.07% с начала года)

• Рубль по отношению к евро снизился на 0.3% до 90.4575 EUR/RUB (-0.19% н/н, -1.16% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на 0.2% до 6464.82 пунктов (-0.81% н/н, +8.6% с начала года)

• Индекс полной доходности РТС вырос на 0.11% до 2733.13 пунктов (+0.6% н/н, +8.91% с начала года)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Е-commerce и FinTech начинают восходящий суперцикл

- 30 апреля 2021, 08:17

- |

Оба сектора уже сформировали бизнес-модель, не являются новыми и готовы к масштабированию.

Буквально вчера акции Amazon выросли на пост-маркете выше четырёх процентов. Причина — прогнозы по выручке в будущем квартале выше чем прогнозы аналитиков Wall Street почти на 20%.

Поэтому акции AMZN, BABA, SQ, PYPL можно добавлять в долгосрочный портфель, чтобы получить доходность выше рынка.

Индекс МБ сегодня

- 30 апреля 2021, 08:14

- |

Индекс открылся к расчетной зоне 3610-15, которую ожидаемо пройти не смог и поехал к нижней границе диапазона — 3550-60.

Сегодня жду опен к 3570-65 и далее пока в приоритете тест 3550. Там по факту пробоя отбоя.

Режим кручу верчу на рынке продолжается

Удачи

vk.com/id448095944

СберМаркет начал доставлять продукты из Магнита

- 30 апреля 2021, 08:12

- |

«СберМаркет» запустил пилотную доставку продуктов из магазинов розничной сети «Магнит».

Заказ можно сделать на сайте или в приложении сервиса, товары доставят в часовой интервал. На «СберМаркете» будет продаваться более 90% ассортимента «магазинов у дома», за исключением сигарет и алкоголя

В проекте участвуют 16 городов России, а уже сейчас заказ можно сделать в Санкт-Петербурге, Казани, Горно-Алтайске, Магасе и Нальчике.

Сервис в нынешнем году планирует стать лидером сегмента e-grocery (онлайн-продажи продуктов) в России.источник

Новости компаний — обзоры прессы перед открытием рынка

- 30 апреля 2021, 08:03

- |

Четверка за форекс. К легальным дилерам может присоединиться группа БКС

На легальном российском форекс-рынке может появиться четвертый участник. Группа БКС подала документы на получение лицензии форекс-дилера. Три действующих игрока рассчитывают, что пополнение рядов поможет им развить рынок и обеспечить приток клиентов с нелегального форекса, в том числе из зарубежных юрисдикций.

https://www.kommersant.ru/doc/4799285

Европейские хранилища выручат «Газпром». Компания улучшила экспортный прогноз

«Газпром» на фоне холодной весны и низких запасов в европейских газовых хранилищах вновь повысил прогноз как средних цен, так и объемов экспорта газа в 2021 году. Теперь монополия ожидает среднюю цену $200–206 за 1 тыс. кубометров против прежних $170 за 1 тыс. кубометров, а объем экспорта может составить 183 млрд кубометров. На этом фоне компания ждет роста EBITDA на 50% по сравнению с 2020 годом и надеется вернуться к положительным показателям свободного денежного потока.

https://www.kommersant.ru/doc/4799388

( Читать дальше )

Годовой отчёт Московской биржи. Неочевидные вещи

- 30 апреля 2021, 01:09

- |

Сегодня ПАО Московская Биржа опубликовала свой годовой отчёт за 2020 год.

У меня нет задачи анализировать весь отчёт по своей сути, но тем кто уделяет большое количество своего времени торговле на Московской бирже, однозначно стоит с ним ознакомиться.

Я же лишь хотел обратить внимание на несколько интересных моментов, на которые обычно не обращают внимание читая высокие слова про "Культуру доверия и ответственности", или "последовательную реализацию инициатив по пяти ключевым приоритетам":

Первое что бросается в глаза при открытии архива опубликованного на официальном сервере раскрытия информации, это название файла:

Шестёрка в скобочках обычно говорит что это уже шестая версия сохранённого файла. Ничего криминального конечно в этом нет, но просто показывает на неаккуратность или даже небрежность человека публикующего отчёт.

( Читать дальше )

Отчетность Сбербанка за 1 квартал 2021 года: уверенный рост финпоказателей и улучшение годовых прогнозов - Финам

- 29 апреля 2021, 22:49

- |

Чистый процентный доход в 1 квартале повысился на 13,3% в годовом выражении — до 421,5 млрд руб. благодаря росту объемов кредитования при небольшом уменьшении чистой процентной маржи (на 30 базисных пунктов — до 5,2%). Чистый комиссионный доход вырос на 6,3% — до 134,3 млрд руб. благодаря высокой транзакционной активности клиентов. В частности, чистые доходы по банковским картам выросли на 10,8% на фоне роста объемов эквайринга. Между тем операционные расходы росли несколько более сдержанными темпами по сравнению с доходами, чему способствовала реализация программы повышения эффективности бизнеса в условиях пандемии, и увеличились на 7,1% — до 179,9 млрд руб. Как результат, показатель операционной эффективности (отношение операционных расходов к операционным доходам, C/I) сократился на 1.4 п. п. по сравнению с аналогичным показателем прошлого года и составил 29,3%. Главным же фактором роста прибыли стало резкое сокращение расходов на кредитный риск — до 25,5 млрд руб. против 167,1 млрд руб. в 1 квартале 2020 года, при снижении стоимости риска до 0,74% с 2,51%.

( Читать дальше )

Реальные располагаемые доходы россиян в 1 квартале 2021 упали на 3,6%г/г.

- 29 апреля 2021, 22:39

- |

Снижение доходов — негативный сигнал для секторов российского рынка, ориентированных на внутренний спрос, главным образом сектора розничной торговли.

Добыча золота Селигдара в 1 квартале упала на 4% до 734 кг

- 29 апреля 2021, 22:33

- |

Производство олова в концентрате достигло 674 тонн.

Добыча золота по итогам 1 квартала упала на 4% до 734 кг: Снижение связано с эффектом высокой базы – в 1 квартале прошлого года года наблюдалось анормальное высокое содержание золота в перерабатываемой руде.

Пресс-релиз компании: https://seligdar.ru/post/18092/

Финансовые результаты Магнита за 1 квартал в рамках прогнозов, рост продаж замедляется - Атон

- 29 апреля 2021, 22:23

- |

Магнит сократил свою долговую нагрузку г/г. Соотношение чистый долг/EBITDA составило 1.4x против 2.2x в 1К20.

Компания подтвердила свой прогноз на 2021 год, который предполагает открытие 2 000 магазинов на валовой основе и обновление 700 магазинов. Капзатраты ожидаются на уровне 60-65 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал