Азия

Конвертация депозитарных расписок в акции повлияет только на конкретных эмитентов. А также немного о сырье и облигациях за юани.

- 16 августа 2022, 09:59

- |

📊 У нас в преддверии новой торговой недели должно было произойти два знаменательных события. Московская Биржа с 15 августа допустила нерезидентов дружественных стран к торгам на рынке облигаций (особого влияния они не смогли бы оказать на рынок, ибо подавляющая часть держателей тех же ОФЗ — из недружественных стран). Также с этого числа запустилась автоматическая конвертация депозитарных расписок в акции. Весь процесс конвертации займет примерно 2,5–3 недели. Оказать влияние автоматическая конвертация может на тех эмитентов, которые имеют крупную программу расписок (Магнит, Сбербанк, Татнефть, Норникель, Газпром). При этом

( Читать дальше )

- комментировать

- Комментарии ( 1 )

События фондового рынка: БСП неожиданно заплатит дивиденды, ФСК ЕЭС присоединит к себе Россети и выход Русала на азиатский рынок.

- 18 июля 2022, 20:39

- |

💼IMOEX продолжает находиться в боковике и всячески противится тому, чтобы уйти выше 2100 пунктов. В такие моменты необходимо быть в ожидании и не спешить с покупками акций (санкции никуда не делись, СВО всё также продолжается, а рецессия на западе фактически подтверждена). Я уже писал, что еженедельно покупаю облигации Самолёта и не собираюсь отступать от своего плана, пока не увижу на рынке каких-либо движений (жду обвала, а не как другие скармливаю идеи про Газпром или Сбербанк). Но всё же интересные новости на фондовом рынке происходят, которые коснулись и моего портфеля, об этом ниже:

🔹 Я уже писал, что сейчас не рассматриваю финансовый сектор от слова совсем и мои последние покупки этого сектора дотированы 24 февраля. Тогда я покупал Сбербанк и

( Читать дальше )

Главное на утро

- 28 июня 2022, 11:11

- |

⬆️ Индекс Мосбиржи: 2 417,06 (+1,07%)

⬆️ Индекс РТС: 1 428,07 (+0,93%)

На прошлой неделе в европейской части России и на Урале объемы потребления электроэнергии сократились почти на 5% г/г. Показатель является опережающим индикатором загрузки промышленности. Основные причины — снижение загрузки металлургических заводов и автомобильной промышленности, а также относительно прохладное лето.

Национальное объединение строителей сообщило, что цены на металл в России с начала марта снизились на 40%. Однако стоимость материалов цементной группы: бетона, раствора, железобетонных изделий — сегодня примерно на 10% больше, чем в начале года.

РусГидро рассматривает Иран как одного из поставщиков турбинных установок. Однако ориентация на ближневосточную страну является не вопросом наличия технологий производства в России, а в их объемах.

Русагро завершила посевную кампанию во всех регионах и сохранила структуру севооборота. В 2022 году общая площадь обрабатываемой земли выросла на 0,4%, достигнув 543 тыс. га.

( Читать дальше )

Что будет с экспортом нефти и российскими нефтяниками

- 23 июня 2022, 16:38

- |

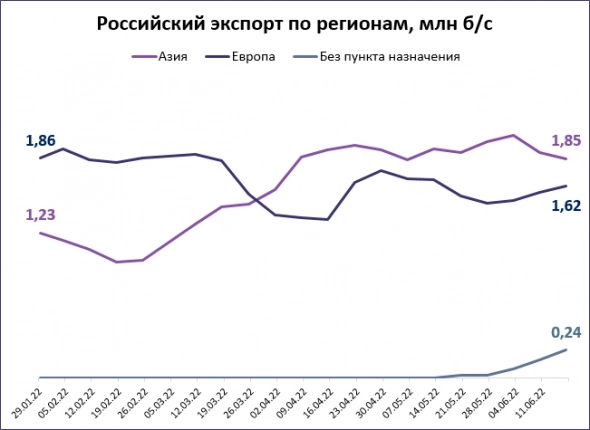

Разворот в Азию уже идет

Статистика Bloomberg, основанная на данных по отслеживанию судов, показывает уверенный рост поставок в Азию одновременно со снижением на европейском направлении. Доля азиатских потребителей в морском нефтяном экспорте из РФ выросла почти до половины против одной трети в начале года.

Крупнейшим покупателем в Азии является Китай, но основной рост поставок в 2022 г. приходится на Индию. Прочие покупатели, в основной массе, предпочитают скрывать пункты назначения, чтобы не подвергаться санкциям. Но суда продолжают двигаться из западных портов через Суэцкий канал, что позволяет квалифицировать поставки, как азиатские.

( Читать дальше )

Изменение географии экспорта российской нефти

- 13 июня 2022, 21:59

- |

Ребятки в FT нарисовали график изменения географии экспорта нашей нефти:

После начала операции по уничтожению англосаксонских нацистов, почти вся российская нефть пошла в Азию. И это хорошо. Азия сейчас — мировой центр производства и развития.

Ну а умирающие американские колонии в Европе прекрасно обойдутся без нашей замечательной нефти. Трупам нефть не нужна. Так ведь?))

--------------------

Пишу о людях и деньгах — в дзене с зеркалом в телеге (подпишись на случай введения санкций)

Европейский дизельный кризис: почему ситуация усугубляется

- 20 мая 2022, 15:15

- |

Одной из основных причин растущей стоимости дизельного топлива также является дорогой природный газ. Нефтеперерабатывающие заводы применяют его для производства водорода, который затем используется для удаления серы из дизельного топлива. Рекордная цена на газ в конце 2021 года сделала этот процесс непомерно дорогим, что привело к сокращению производства дизельного топлива в Европе.

⛽️ Ситуацию могла бы исправить нефть с низким содержанием серы, но ее тоже катастрофически не хватает: добывающие такую нефть страны — например, Нигерия и Ангола — не в состоянии увеличить ее добычу, а месторождения стран ОПЕК+ в основном представлены кислой нефтью с высоким содержанием серы. Ситуация усугубляется также тем, что Европа импортирует из России не только газ, нефть и готовое топливо, но и продукты первичной переработки нефти, которые затем перерабатываются в дизельное топливо. Текущий тренд на уменьшение поставок из России, вынуждает европейские НПЗ сокращать производство.

( Читать дальше )

Я поговорил с людьми в Сингапуре и Малайзии о России и Украине и вот что они мне рассказали

- 13 мая 2022, 11:33

- |

Сингапур и Малайзия это две очень богатые азиатские страны, с высоким уровнем жизни и образованием. Самый обычный таксист местного убера (Grab), легко поддерживает разговор на любую тему, на вполне себе, неплохом английском (некоторые его ещё называют Чинглиш из-за акцента).

Проведя две недели в Малайзии и Сингапуре и пообщавшись с десятком людей из разных сфер, вот чем я могу поделиться с уважаемой публикой смарт-лаба:

Про жизни в богатой (нефтяной) Азии, которая ни с кем не воюет:

- Пожалуй, впервые в жизни я встретил довольных жизнью и счастливых барменов и таксистов. Они довольны развитием страны и довольны своим доходом.

- Все, абсолютно все встреченные люди говорят по английски и на ещё каком-то местном диалекте. Наличие английского языка не только никак не влияет на культуру, а даже наоборот позволяет людям разных этнических корней, разговаривать и строить бизнес вместе (индусам с малайцами, например).

- Очень дорогая жизнь, но местных это нисколько не смущает, ведь качество жизни продолжает расти, правда вместе с ценами.

( Читать дальше )

Цены на нефть могут вновь вырасти - Райффайзенбанк

- 18 апреля 2022, 15:53

- |

( Читать дальше )

Переориентация российского экспорта потребует новых инвестиций в трубопроводы - Атон

- 15 апреля 2022, 11:21

- |

Как следует из выступления президента РФ Владимира Путина на совещании о ситуации в нефтегазовом секторе, правительству поручено к 1 июня представить план развития перспективных нефте- и газопроводов. Основная идея плана — переориентация экспорта на южное и восточное направления, в страны Африки, Латинской Америки и Азиатско-Тихоокеанского региона. Также поручено предусмотреть строительство новых трубопроводов от месторождений Западной и Восточной Сибири.

Данный шаг кажется логичным, учитывая стремление Европы сократить закупки газа у России, на долю которой в настоящее время приходится до 60% объемов импорта нефти и нефтепродуктов и более 70% импорта газа. По нашему мнению, план потребует новых инвестиций в трубопроводы и заключения новых контрактов в Азии, но в долгосрочной перспективе его реализация может быть позитивной для отрасли с точки зрения диверсификации доходов в южном и восточном направлениях.Атон

Диапазон $95-110 за баррель для нефти Brent на ближайший месяц будет приемлем - Финам

- 13 апреля 2022, 20:57

- |

Совокупные недопоставки нефти из России сейчас оцениваются в 1,2-3,0 млн барр./сутки. Но, как можно увидеть, ничего ужасного при этом с ценами на нефть не происходит: 13 апреля котировки Brent находятся в районе $104/барр. Интересно, что, по оценке агентства Bloomberg, в первую неделю апреля российский нефтяной экспорт по морю вырос до максимума с начала года и почти достиг 4 млн барр./сутки. Агентство отмечает, что восстановление экспорта после мартовского снижения длится вторую неделю подряд. Наибольший недельный прирост наблюдается за счет поставок через порты в Черном море. В структуре продаж все больше покупателей из Азии, а также грузов без конкретного места назначения.

Для понимания: в 2021 году РФ экспортировала 230 млн т нефти (около 4,6 млн барр./сутки), а среднесуточная добыча России в 2021 году составила 10,52 млн барр. Поэтому пока нет смысла обсуждать сценарий того, что вся российская нефть окажется невостребованной. Пока спецоперация на Украине продолжается, нефть будет иметь геополитическую премию, а подписание мирного договора может немного опустить цены. По этой причине диапазон $95-110/барр. для нефти Brent на ближайший месяц будет вполне приемлем.Потавин Александр

ФГ «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал