АФК СИстема

часть 2 Инвестиционные планы на февраль по акциям Ростелеком, ТМК, Аэрофлот, НМТП, Россети, Распадская и другим акциям моего портфеля.

- 16 февраля 2020, 00:48

- |

Друзья!

Благодарю всех за проявленный интерес к предыдущему топику по акциям Магнит, Яндекс, Мосбиржа. (часть 1)

В качестве бонуса публикую 2 часть инвестиционного обзора на февраль по акциям моего портфеля ИИС 2020.

Акция №4

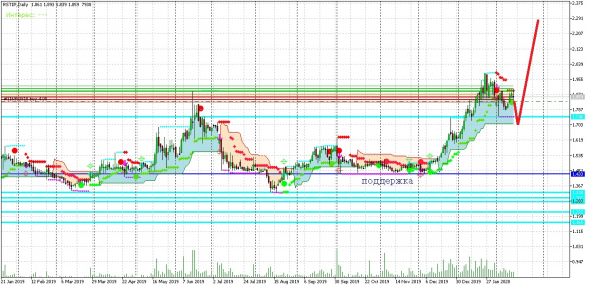

Ростелеком ап

Акция находится в восходящем канале и в настоящее время пока не интересна для покупок с текущих уровней. В случае коррекции акция интересна для покупок на уровнях 73,39; 65,90; 61,50. Ключевой уровень поддержки: 60,05.

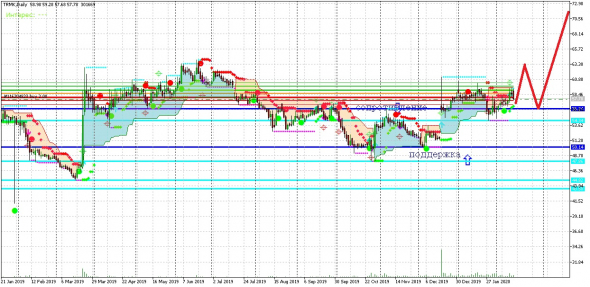

№5. ТМК

Акция интересна для набора в целях долгосрочного инвестирования, так как совсем недавно в декабре 2019 года впервые после длительного падения протестировала уровень ключевого сопротивления 56,24. В настоящее время после пробойного движения наблюдается консолидация с высоковероятным выходом вверх. Сформированы уровни для покупки акции на отметках 54,34 и уровне ключевой поддержки 50,14.

Не исключаю и более глубокое коррекционное движение, на котором планирую докупать на уровнях 47,86; 44,82 и 43,50. Падение акции ниже уровня исторического уровня 41,15 очень маловероятно. Поэтому к данному эмитенту я проявляю высокий интерес для долгосрочного инвестирования.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Новости компаний — обзоры прессы перед открытием рынка

- 14 февраля 2020, 09:01

- |

Владельцы Evraz взяли «Сибуглемет» на себя. Их структуры начали выкуп активов холдинга у ВЭБ.РФ

Как выяснил “Ъ”, основные собственники Evraz начинают процесс покупки «Сибуглемета», одного из крупнейших производителей коксующихся углей в России, у ВЭБ.РФ. Сумма сделки будет сравнительно небольшой — источники “Ъ” говорят о 4 млрд руб.,— однако новые собственники возьмут на себя обслуживание долга перед ВЭБ.РФ в $3,5 млрд. Сейчас Evraz уже управляет «Сибуглеметом». По мнению аналитиков, основные владельцы Evraz решили выкупать актив на себя, чтобы не увеличивать долговую нагрузку группы. Они констатируют, что у «Сибуглемета» хорошие активы, которые позволят обслуживать долг.

https://www.kommersant.ru/doc/4252796

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 13 февраля 2020, 08:56

- |

ОАО РЖД выставило энергетику на аукцион. Компания пытается продать ТГК-14 за 2,3 млрд рублей

«Энергопромсбыт» (входит в ОАО РЖД) выставил на аукцион 39,81% генерирующей компании ТГК-14 в последней попытке избавиться от неэффективного и непрофильного актива. Начальная цена акций — 2,31 млрд руб., минимальная — 1,24 млрд руб. Компания безуспешно пытается выйти из ТГК-14 уже десять лет. Потенциальными покупателями аналитики считают «Интер РАО» или СУЭК.

https://www.kommersant.ru/doc/4252052

Почему сталелитейные компании очень мало заработали в прошлом году. Это может привести к снижению дивидендных выплат

Крупнейшие сталелитейные компании России – НЛМК, «Северсталь

( Читать дальше )

Появление Эталона на бирже

- 03 февраля 2020, 17:51

- |

Эти и другие полезные материалы у нас в Telegram

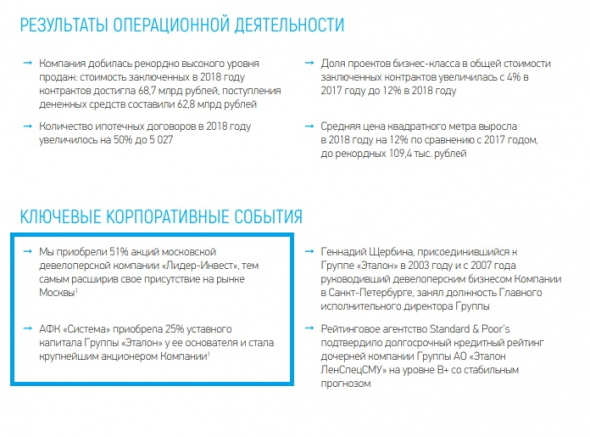

Чем вообще занимается компания Эталон? Это застройщик, который продает недвижимость в верхнем и среднем ценовом диапазоне. Большинство проектов расположены в Москве и Санкт-Петербурге. Компания в презентации пишет, что на продажах недвижимости положительно скажется материнский капитал и прочие дотации от государства, но мне кажется, что для среднего и тем более верхнего ценового сегмента этот фактор имеет гораздо меньшее значение. Учитывая стагнацию экономики, логично ориентироваться скорее на стабильность показателей, максимум небольшой рост.

В 2018 году Etalon купил\объединился с Лидер Инвестом, дочерней строительной компанией холдинга АФК Система, после чего последняя получила 25% в объединенном застройщике. После объединения показатели и количество проектов компании сильно выросли, и она даже обошла ЛСР по объемам строительства, став №2 на рынке ( Система в очередной раз провела крутую сделку, обменяв 51% в непубличном активе на 25% во второй строительной компании страны)

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 03 февраля 2020, 09:08

- |

Болезнь в промышленных масштабах. Какие сегменты российского бизнеса затронет китайский коронавирус

Несмотря на то что пока Россия не вводила ограничений на обмен грузами с Китаем, ситуация с коронавирусом уже влияет на конъюнктуру в основных промышленных отраслях. Так, цена на нефть, газ и ключевые металлы продолжает падать, серьезные риски видят в лесной промышленности и автопроме, в то время как стоимость ряда видов удобрений, наоборот, может вырасти. Но, несмотря на разнонаправленные тренды, эксперты сходятся во мнении, что общих негативных последствий для экономики РФ не избежать.

https://www.kommersant.ru/doc/4241513

Медь подешевела до трехлетних минимумов из-за коронавируса. Она часто служит индикатором экономической активности

Медь начала дешеветь 14 января, когда стало известно о первой жертве коронавируса, – к тому времени в Китае был выявлен 41 случай заболевания. С тех пор она подешевела на 11,7% до $5562 за тонну в пятницу, 31 января. Это минимум за почти три года – последний раз столько этот металл стоил в мае 2017 г. Никель и алюминий также дешевеют: на 8,7% (до $12 670 за тонну) и на 4,6% (до $1725 за тонну) соответственно с 14 января. Эксперты связывают такое падение с рыночными рисками, которые вызвал коронавирус.

( Читать дальше )

Итоги января. Обзор портфеля. +80%.

- 02 февраля 2020, 14:37

- |

Здравствуйте, уважаемые читатели.

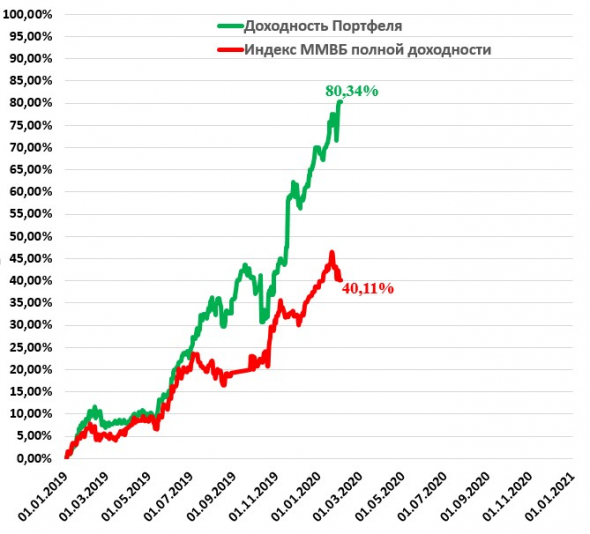

Завершился очередной торговый месяц, а значит — самое время подвести итоги. Накопленная доходность портфеля составляет 80,34%, против доходности индекса, выросшего на 40,11%.

За этот месяц мой портфель вырос на 11%, против роста индекса на 1,6%.

( Читать дальше )

Коронавирус (карантин в Китае); Крах путешествий в Азию; АФК Система (недооцененный холдинг).

- 28 января 2020, 18:36

- |

Справедливый уровень дивдоходности для Эталона - не менее 8% - Атон

- 28 января 2020, 10:32

- |

Совет директоров Эталона принял решение до конца 1К20 запустить программу обратного выкупа в объеме до 10% выпущенного акционерного капитала компании ($60 млн ПО ТЕКУЩИМ КОТИРОВКАМ). АФК Система, контролирующая 25% Эталона, не будет принимать участия в обратном выкупе. Кроме того, совет оставил без изменений дивидендную политику, сохранив диапазон выплат в 40-70% от чистой прибыли по МСФО, но зафиксировал минимальный уровень выплат в размере 12 руб. на акцию/ГДР с учетом высокой волатильности чистой прибыли и эффекта сделки по приобретению Лидер-Инвеста. При этом совет имеет право воздержаться от рекомендаций по дивидендам за определенный отчетный период в случае падения соотношения EBITDA/процентные расходы Эталона ниже уровня 1.5x.

Мы однозначно положительно оцениваем решение совета директоров, которое должно вернуть доверие инвесторов к акциям компании. Об этом свидетельствует и вчерашняя динамика Эталона — он оказался среди немногих бумаг, торговавшихся в зеленой зоне (+4%). Согласно дивидендной политике, текущая дивидендная доходность компании составляет 9%. Это значительно выше того, что предлагают другие девелоперы, имеющие листинг на бирже. Мы полагаем, что справедливый уровень дивидендной доходности для Эталона — не менее 8%, а стоимость акций должна возрасти до $2.3-2.4 за ГДР.Атон

Эталон - АФК «Система» не будет участвовать в buy back девелопера

- 27 января 2020, 14:33

- |

«АФК «Система» уверена в перспективности объявленной сегодня долгосрочной стратегии развития «Эталона» и в связи с этим не будет участвовать в обратном выкупе»

Ранее группа «Эталон» сообщила, что планирует до конца первого квартала 2020 года объявить buy back 10% своих акций.

источник

Парадокс.

- 25 января 2020, 10:03

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал