АНАЛИТИКА

🚀 CIAN - ракета!

- 28 марта 2024, 08:27

- |

- комментировать

- Комментарии ( 0 )

Обзор ВУШ — акции выросли в ожидании сезона. А все ли хорошо в отчете?

- 27 марта 2024, 18:57

- |

Вуш сегодня опубликовал результаты за 2023 год. Разбираю!

Финансовые результаты Вуш за 2023 год

✔️ Выручка за 2023 год = 10,73 млрд руб. (за 2022 = 6,29 млрд руб.)

❌ Выручка за 4 кв. 2023 года = 1,25 млрд руб. (за 4 кв. 2022 = 0,67 млрд руб.)

✔️ Чистая прибыль за 2023 год = 1,94 млрд руб. (за 2022 = 0,82 млрд руб., при этом напомню, что за 2021 – 1,8 млрд руб.)

❌ Чистый убыток за 4 кв. 2023 года = 1,25 млрд руб. (за 4 кв. 2022 чистый убыток = 0,81 млрд руб.)

Мой прогноз по чистой прибыли был 2,68 млрд руб., я был слишком оптимистичен. Кроме того, положительные курсовые разницы сберегли Вуш почти 0,5 млрд руб. прибыли. Это разовый фактор и без них, реальная чистая прибыль была бы на уровне 1,5 млрд руб.

Компания была и осталась сезонной, значимого положительного влияния развития бизнеса в Латинской Америке на показатели 4-го квартал не видно.

ℹ️ Мои прогнозы на 2024 год

Выручка = 15,62 млрд руб.

Чистая прибыль = 2,81 млрд руб.

( Читать дальше )

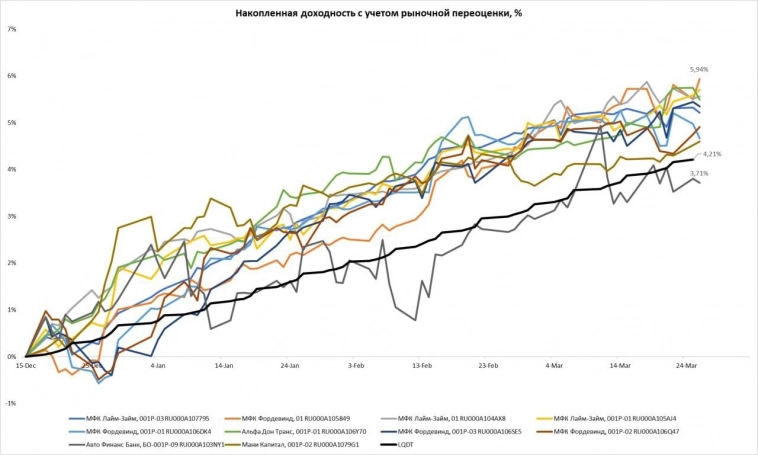

Доходность отдельных ВДО нашего портфеля 27.03.2024

- 27 марта 2024, 15:26

- |

Доходность отдельных ВДО нашего портфеля

С момента последнего повышения ставки (15 декабря 2023 года) прошло уже более 3 месяцев. С тех пор значительно ужесточились финансовые условия — в основном за счёт роста доходностей ОФЗ. Тем не менее рынок корпоративного долга более чем стабилен и пока в должной мере не учитывает увеличение рисков. На этом фоне интересно посмотреть на накопленную доходность за рассматриваемый период на примере выпусков с фиксированным купоном из нашего портфеля.

( Читать дальше )

РАЗБОР РОСНЕФТИ - СМОТРИМ ФУНДАМЕНТАЛ

- 27 марта 2024, 12:22

- |

— Доброе утро, коллеги! Начинаем наш торговый день с разбора Роснефти. Это только первая часть разбора, будет и вторая. Сегодня посмотрим фундаментал и важные для компании события, а после поработаем с техникой и графиком

— Вкратце. Роснефть — крупнейшая в России и 5-ая в мире нефтяная компания по объему добычи. Она занимается добычей, переработкой и сбытом нефти и газа, а также нефтехимией. Основные доходы компания получает от продажи нефти и нефтепродуктов разных видов

— Что по отчетам? Недавно компания представила консолидированную отчетность по МСФО за 2023 год и уже по ней можно сделать некоторые выводы:

— ✔️Чистая прибыль выросла на 47% до 1.26 трлн руб.

— ❌«Капитальные затраты» также увеличились на 14.6%

— ✔️Также за 2023 год компанией было открыто 2 месторождения и 133 новых залежи нефти и газа

— Кроме всего прочего, недавно компания объявила о том, что 28 марта (то есть уже в этот четверг) на заседании СД рассмотрит вопрос о выкупе акций (buyback!). Для инвесторов события крайне интересное

( Читать дальше )

Обзор IPO Европлана — лидер лизинговой отрасли по адекватной оценке

- 26 марта 2024, 11:27

- |

❓ Как работает лизинг?

Лизинг - приобретение автомобиля с кредитным плечом. Клиент вносит аванс 10-20%, использует технику, и выплачивает Европлану ежемесячные платежи; по окончании договора — клиент выкупает или возвращает автомобиль в Европлан. Право собственности на автомобиль остается у Европлана на все время аренды (в среднем, 42 месяца).

ℹ️ Состав акционеров

100% акций Европлана принадлежат холдингу SFI, бенефициар которого Саид Гуцериев (сын Михаила Гуцериева). Не все активы семьи Гуцериевых качественные – среди них, например, есть М.Видео и Русснефть, есть вопросы к акционеру по практикам корпоративного управления.

При этом, Европлан, на мой взгляд, лучший актив семьи бизнесмена.

Финансовые показатели

✔️ Лизинговый портфель Европлана, в млрд руб.

• 2020 = 89,7

• 2021 = 144,6

• 2022 = 164,2

• 2023 = 229,7

( Читать дальше )

Интервью Андрею Верникову на канале Vernikov100-инвестирование

- 26 марта 2024, 09:59

- |

Интересный получился эфир. Мы в этот раз больше говорили о глобальных и философских вещах, чем о конкретике, хотя она несомненно присутствовала. Уверен, что найдётся масса тех, кто напишет в комментариях что-то типа: «бла-бла-бла» :) Но это не страшно. Я всё равно считаю, что все вопросы, которые мы подняли, по-настоящему полезны инвесторам.

Тайм-коды с темами эфира:

00:00 Начало. Философия отношения к деньгам. Люди должны быть гибкими. «Никогда не покупай то, что тебе не нужно. Придет время, когда тебе придется продавать необходимое». Люди хотят жить так, как они не могут себе позволить.

10:28 Про наши телеграмм каналы, про информацию на них, и про «гармонию» в портфеле инвестора

14:50 На рынке есть место для любого типа инвесторов

16:07 Моё виденье на акции компании, рассмотренные на Finversia. Немного о Сбербанке (SBER) и Норильском Никеле (GMKN), и как росла экономика России, почему проще купить индексный фонд.

19:50 Какова структура портфеля у меня и у Андрея. Чем я руководствуюсь при формировании своего портфеля.

( Читать дальше )

🌐 Среднесрочная покупка: VKCO

- 25 марта 2024, 12:49

- |

— Об этой прекрасной бумажке, легком и волатильном айтишнике я говорил ещё в этом разборе (https://t.me/c/1904549963/921) от 6 марта (также можете почитать обоснование). Именно в нем был отмечен блок поддержки 593-620, от которого я планировал набирать среднесрочную позиции

— Как вы уже поняли, бумажка протестировала этого диапазон и уже образовала в нем хорошую разворотную формацию — время начинать покупки

— ➡️Основными целями, которые я также указал в в разборе: 667, 716, 772, 799

P.S. Все сделки показываю здесь. Подписывайтесь!

⭐️ Большие числа: ВК. Пациент скорее мертв, чем жив ⭐️

- 25 марта 2024, 11:18

- |

📌 Достигнутыми за 2023 год успехами, если это недоразумение, конечно, можно так назвать, поделился и главный мученик отечественной сферы высоких технологий, некогда грозившийся сместить с пьедестала великий и ужасный Яндекс, а нынче окончательно и бесповоротно погрязший в убытках, вызванных собственной неконтролируемой амбициозностью — компания ВК.

🔹 Выручка — 132,8 млрд. рублей (+36% г/г)

🔹 EBITDA — 23,1 млрд. рублей (-30%)

🔹 Рентабельность по EBITDA — 17,4% (-16 п.п.)

🔹 Скорр. EBITDA — 0,5 млрд. рублей (в 40 раз меньше, чем годом ранее)

🔹 Чистый долг — 117 млрд. рублей (+54%)

🔹 Чистый убыток — 34,3 млрд. рублей (x8,5)

🔥 Глядя на предоставленные компанией показатели, так и хочется разразиться парочкой крепких гневных выражений, однако, мной было принято решение припасти их для более уместного момента. Сойдемся на том, что результаты носят «однозначно негативный» характер, хоть на языке, конечно, и вертятся совсем другие эпитеты 🔥

🔎 Начнем с того немногого, чем в действительности может похвастаться группа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал