АНАЛИТИКА

❗️Открытая рекомендация на неделю 21.01 - 25.01

- 21 января 2019, 12:11

- |

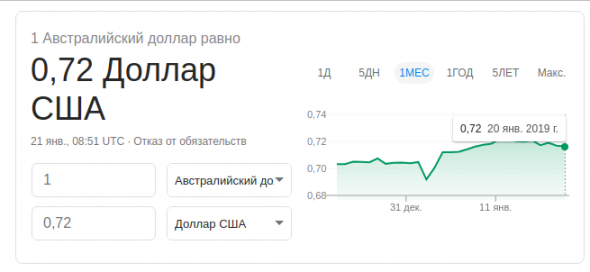

| AUDUSD продажа |

—

На этой неделе из интересностей на наш взгляд, что серьезно может повлиять на рынок:

- 21.01 — Америка: выходной

- 22.01 — Британия: безработица

- 23.01 — Япония: заседание банка

- 24.01 — Австралия: занятость

- Европа: % ставка

Всем отличной торговой недели!

Перейти к источнику

- комментировать

- Комментарии ( 0 )

Обзор рынка акций на неделю с 21 по 25 января 2019 года

- 21 января 2019, 10:05

- |

Андрей Кочетков, ведущий аналитик «Открытие Брокер»

Немного итогов предыдущей недели. Индекс МосБиржи поднялся с 2444,45 п. до 2473,61 п., а РТС — с 1148,75 п. до 1176,42 п. Пара EUR-USD упала с $1,1464 до $1,1364. USD-RUB упала с 66,88 до 66,28, а EUR-RUB с 76,70 до 75,29. Нефть Brent подорожала с $60,48 до $62,70. Американский индекс широкого рынка S&P 500 поднялся с 2596,26 п. до 2670,71 п.

Рынки получают постоянный поток обнадёживающих новостей о торговых переговорах США и Китая. Даже публикации в СМИ намекают на то, что американская администрация не только озабочена прогрессом переговоров, но и успокоением инвесторов. В сфере бюджетного финансирования в США успехи менее значительные. Самый долгий период урезанного финансирования правительства продолжается. 20 января демократы в очередной раз отвергли предложения Д. Трампа. Как предупреждали рейтинговые агентства, подобное состояние американского бюджетирования может привести к изменению кредитного рейтинга США. Нефть постепенно выбирается из предновогодней ямы за счёт сокращения производства в странах OPEC+, а также улучшения экономических перспектив. Вместе с нефтью укрепляется и рубль, который сохраняет прежние сильные фундаментальные показатели сильного платёжного и торгового балансов. Возвращение ЦБ РФ на свободный рынок с покупками валюты в рамках бюджетного правила пока не привело к ослаблению рубля. Отечественный рынок пытается расти, пока в Вашингтоне больше заняты проблемами с бюджета, чем внешней политикой. Вполне вероятно, что до китайского нового года на рынках будет «всё спокойно». Если же говорить о статистике, то она стала предоставлять поводы, чтобы центральные банки не усердствовали в свёртывании стимулирующей политики.

( Читать дальше )

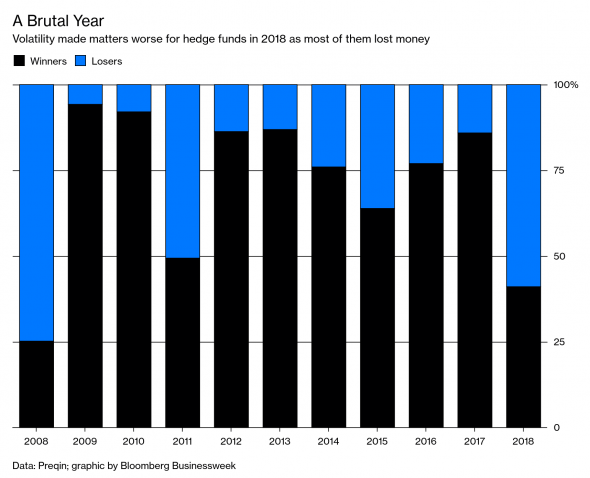

Для хедж-фондов 2018 год стал худшим с 2008 года.

- 21 января 2019, 05:53

- |

Шесть из 10 потеряли деньги, что является самой высокой долей после финансового кризиса.

Источник: https://www.bloomberg.com/news/articles/2019-01-18/hedge-funds-had-year-to-forget-in-2018?srnd=premium

--------------------------------------------------------------------

Мой телеграмм канал: https://t.me/goodtrade Освещаем самые горячие новости по рынку США и торгуем командой фьючерсом на S&P 500, $SPY, $UVXY, $VXX.

Биткоин, рубль, нефть, евро. Прогноз на предстоящую неделю

- 20 января 2019, 20:55

- |

Вашему вниманию представляется аналитика биткоина, российского рубля, нефть марки Брент и евро на предстоящую торговую неделю. Аналитика строится на основе волн Эллиотта и паттернов гармонического трейдинга.

А ТЫ заработал на EURJPY свои 1000 пунктов?

- 18 января 2019, 23:17

- |

В начале недели была размещена торговая рекомендация, в соответствии с которой необходимо было следующее:

| EURJPY продажа |

Итак, пришло время подвести итоги.Мы заработали на EURJPY свои 1000 пунктов, а Вы?

Всем кто сомневался, советуем больше не упускать свой шанс и использовать то, что позволит вам заработать.

Подписаться на источник сигналов

Всем мир!

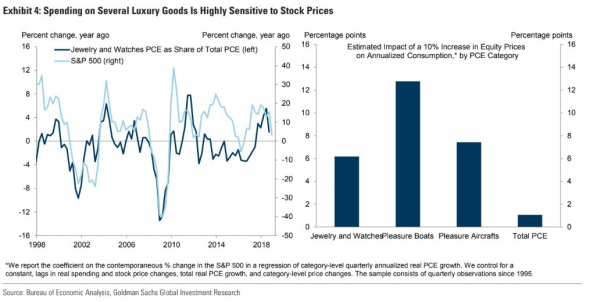

На падающем фондовом рынке очень богатые люди тратят меньше на яхты, ювелирные изделия и частные самолеты.

- 17 января 2019, 12:21

- |

Фондовый рынок и расходы на предметы роскоши тесно взаимосвязаны, поэтому, чем ниже рынок, тем меньше расходы.

Daan Struyven экономист из Goldman Sachs, в среду написал в своей заметке, что закат почти десятилетней тенденции на фондовом рынке США сильно отразится на расходах среди богатых, что негативно скажется на крупнейшей экономике мира.

«Мы видим значительное влияние фондового рынка на расходы на роскошь», — говорит Struyven, который видит тесную связь между изменениями цен на акции и расходами на «ювелирные изделия и часы, прогулочные катера и самолеты».

( Читать дальше )

Инфляция оказалась ниже ожиданий. Идём по сценарию экономики Японии?

- 17 января 2019, 11:14

- |

Константин Бушуев, начальник отдела анализа рынков «Открытие Брокер»

Взлетевшие к сентябрю прошлого года риски по развивающимся рынкам, исход зарубежных портфельных инвесторов из ОФЗ, ослабление курса рубля и рост рублевых цен на бензин привели к заметному локальному усилению ожиданий инфляции в середине прошлого года. При этом ожидаемое повышение НДС до 20% с 1 января 2019 года и исторически минимальная база по инфляции в январе-феврале 2018 года делали крайне высокой вероятность резкого всплеска годовых темпов роста инфляции к январю-февралю 2019 года. Как следствие, к сентябрю прошлого года мы наблюдали резкий рост доходностей ОФЗ, а Банк России в сентябре был вынужден впервые с конца 2014 года повысить базовую ставку 7-дневного РЕПО с 7,25% до 7,5%. Также были приостановлены до конца года интервенции ЦБ на валютном рынке. Регулятор продолжил поставлять валюту Минфину в рамках бюджетного правила, но уже из своих резервов. При этом Банк России опасался локального всплеска инфляции до 5,5-6% г/г.

( Читать дальше )

Разбор компании «М.Видео». Крупнейший в России продавец электронной и бытовой техники

- 16 января 2019, 21:59

- |

Группа «М.Видео»-«Эльдорадо» — крупнейший в России продавец электронной и бытовой техники, объединяющий бренды «М.Видео», «Эльдорадо» и электронную площадку Goods.

Объединение является несомненным лидером в своей нише по объёму продаж и по количеству открытых торговых площадок, на текущий момент в управлении более 840 магазинов электронной и бытовой техники общей площадью около 1,74 млн м2, расположенных более чем в 200 городах России.

На рынке розничной коммерции электронной и бытовой техники в последние годы происходят значительные изменения. Во время кризиса 2014 года, когда наблюдался значительный всплеск покупательной активности населения в связи с резкой девальвацией национальной валюты, многие ритейлеры отчитались о рекордных продажах и объёмах выручки. Однако уже в 2015 году большинство крупных розничных продавцов в полной мере ощутили последствия кризиса и резкое падение основных операционных и финансовых показателей. На фоне снижения продаж и темпов роста началась консолидация на рынке бытовой и электронной техники, основным бенефициаром которой стала компания «М.Видео».

( Читать дальше )

Самые ожидаемые IPO в США в 2019 году

- 16 января 2019, 19:15

- |

По итогам 9 месяцев 2018 года объем привлеченного на IPO капитала на американских площадках превысил показатели по итогам 2017 года. Таким образом, 2018 год приблизится к показателям 2014 года, который стал самым успешным для выхода на биржу после финансового кризиса 2008 года. Это свидетельствует о восстановлении американского рынка IPO и дает надежду, что следующий 2019 год станет таким же успешным. По оценкам Goldman Sachs и JP Morgan, совокупная стоимость компаний, которые планируют выйти на рынок в 2019 году, может превысить $100 млрд. Представленные ниже компании могут провести IPO в США уже в 2019 году.

( Читать дальше )

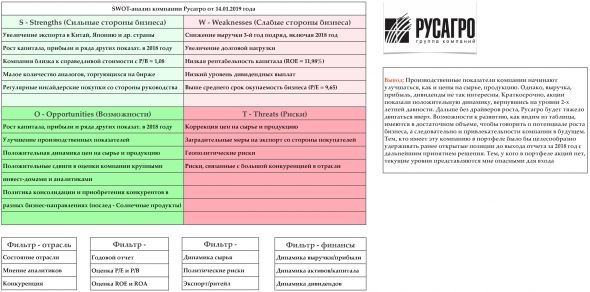

Русагро - SWOT-анализ и выводы по компании

- 16 января 2019, 15:52

- |

Напоминаю, что это исследование носит субъективный характер. Для принятия решения о покупке/продаже, необходимо пользоваться дополнительными фильтрами.

Итак, собственно, сама таблица (выводы, для удобства, есть в ней же и в конце статьи):

Вывод:

Производственные показатели компании начинают улучшаться, как и цены на сырье, продукцию. Однако, выручка, прибыль, дивиденды не так интересны. Краткосрочно, акции показали положительную динамику, вернувшись на уровни 2-х летней давности. Дальше без драйверов роста, Русагро будет тяжело двигаться вверх. Возможности к развитию, как видим из таблицы, имеются в достаточном объеме, чтобы говорить о потенциале роста бизнеса, а следовательно и привлекательности компании в будущем. Тем, кто имеет эту компанию в портфеле было бы целесообразно удерживать ранее открытые позиции до выхода отчета за 2018 год с дальнейшим принятием решения. Тем, у кого в портфеле акций нет, текущие уровни представляются мне опасными для входа.

Спасибо за внимание и пока, пока.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал