АНАЛИТИКА

Осталось 3 дня до конца розыгрыша призов!

- 28 июня 2024, 20:18

- |

Не упустите шанс выиграть одну из 4-х книг Дж. Миллера «Правила инвестирования У. Баффета». Книга содержит письма молодого У. Баффета, в которых он рассказал о своем подходе к инвестированию. В эти 13 лет он показал свою лучшую доходность за все время.

Я разыграю случайным образом 4 книги среди тех, кто приобретет мои обучающие материалы по инвестированиюдо 30 июня включительно.

1️⃣«Фундаментальный анализ на российском рынке. 10 принципов отбора лучших компаний» — как выбрать лучшие компании.

Какие ваши проблемы решает методичка: t.me/Vlad_pro_dengi/1028

Купить можно тут: payform.ru/hm3NhOT/

( Читать дальше )

Обзор Интер РАО — стоит ли покупать одну из самых дешевых компаний на российском рынке?

- 28 июня 2024, 09:27

- |

Интер РАО в период высоких ставок стала инвест идеей многих инвесторов, она нравится людям с разными подходами – от Максима Орловского до Василия Олейника. Давайте посмотрим, есть ли тут инвестиционная идея.

Финансовые результаты за 1 квартал

✔️ Выручка = 392 млрд руб. (1 кв. 2023 = 356,2 млрд руб.)

✔️❌ Операционная прибыль = 40,5 млрд руб. (1 кв. 2023 = 41,2 млрд руб.)

✔️ Чистая прибыль = 47,3 млрд руб. (1 кв. 2023 = 40,8 млрд руб.)

Заметьте:

1️⃣ операционная прибыль за 1 кв. 2024 ниже, чем за 1 кв. 2023 года (то есть основной бизнес чувствует себя чуть хуже)

2️⃣чистая прибыль в 1 кв. 2024 выше, чем операционная (!). Причина в том, что на конец1 кв. 2024 года чистая денежная позиция Интер РАО составляет 508,3 (на декабрь 2023 года она и вовсе была 537 млрд руб.). На эти деньги компания получает процентные доходы (большая часть размещена на коротких депозитах).

За 1 квартал Интер РАО получила 20 млрд руб. процентными доходами. Для сравнения за весь 2023 год процентные доходы компании составили 42,8 млрд руб.

( Читать дальше )

Опционы и Фракталы

- 27 июня 2024, 10:11

- |

Развивая идею применения линейного теханализа для НЕлинейных инструментов, можно обратиться к фрактальному барометру.

Некоторые коллеги скептически относятся к прогнозам Романа Андреева и других рыночных предсказателей

smart-lab.ru/blog/1031759.php

Значит, есть смысл использовать для этих целей торговые сигналы от аналогичных программ.

Поскольку относительная ликвидность появилась на ПРЕМИАЛЬНЫХ опционах и их покупку брокер ВТБ благосклонно разрешает, так и поступим.На текущий момент из кандидатов «открыть лонг» в тестовую тройку отбираем Газпром, Сургут и Транснефть.

Так рекомендует барометр в моменте.

Точность численного прогноза второстепенна, важнее точность выбора направления.

После открытия лонга по нашей тройке на премиальных опционах ( ПОКУПКА КОЛЛОВ), есть несколько вариантов:

— продать маржируемые КОЛЛЫ повыше на ближайшую экспирацию

( Читать дальше )

Только 3 условия для Сбера по 400! Какие?

- 26 июня 2024, 16:28

- |

👀 8 мая 2023 года акции Сбера на дивидендную отсечку стоили 238,3 рубля.

Цена акций Сбера сегодня была 324,3 руб. За время от отсечки до отсечки (год и 2 месяца) акции Сбера прибавили 36,1%.

Кроме того, инвесторы получили дивиденды 25 руб. в прошлом году, что увеличивает доходность до 46,6%.

Индекс Мосбиржи полной доходности за то же время прибавил 32,9%.

🔥 Сбер — это консервативная идея, которая показала доходность лучше растущего рынка.

❓ Стоит ли держать акции дальше, не дороги ли они?

P/E 2024 Сбера = 4,1

Я оценил акции при цене 290 руб., которую мы увидим, если вычесть текущие дивиденды. Потенциальная прибыль = 1 581 млрд руб.

На истории средний P/E = 5-5,5.

P/BV = 0,88 на конец года (на истории от 1 до 1,2).

Дорого не выглядит, поэтому мой консервативный таргет 350 руб. за акцию.

🔼 Будут ли акции стоить выше 400 руб. через год?

Вот мой чек-лист, что должно сойтись для Сбера по 400:

( Читать дальше )

Обзор Займер — провальное IPO или скрытый шанс?

- 25 июня 2024, 19:14

- |

Мой обзор Займера перед IPO был тут: t.me/Vlad_pro_dengi/876

Я предупреждал о рисках, связанных с пониженной нормой резервирования в отчете за 2023 год (выглядит так, что компания специально снизила резервы под IPO). Писал, что«возврат к средней исторической норме может сильно снизить прибыль». Сделал вывод, что IPO не такое однозначное и «застрять в такой компании как Займер не хотелось». В надежде халявы (это был бычий апрель) все же участвовал очень малым объемом, мне дали акций на 2 500 рублей, которые я и продал в тот же день по цене IPO.

С момента IPO акции Займера снизились с 235 до 185 руб., это минус 19%. Цена доходила и до 170 руб. Давайте разбираться, в чем причины, и интересны ли акции компании сейчас.

📊 Финансовые результаты

❌ Чистая прибыль Займера за 1 кв. 2024 = 0,46 млрд руб. (против 1,7 млрд руб. годом ранее)

Снижение прибыли в 1-м квартале и есть главная причина коррекции в акциях.

( Читать дальше )

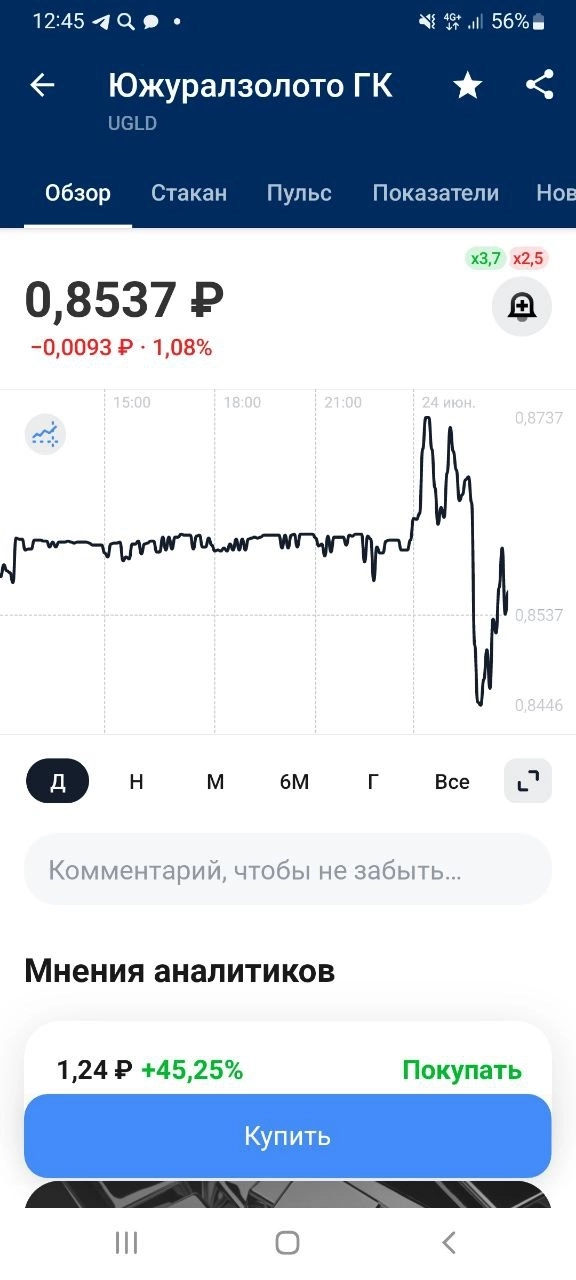

SPO ЮГК - почему выглядит интересно?

- 24 июня 2024, 13:29

- |

Завтра по результатам SPO инвесторам дадут акции ЮГК по 0,81 руб. за штуку

Если предположить, что цена сильно не изменится от текущих, то те, кто участвуют, получат 5% доходности за день.

Среднесрочно ЮГК тоже интересен, вот тут написал подробно, почему: t.me/Vlad_pro_dengi/902

Прогноз по прибыли чуть снижаю до 22 млрд руб., так как компания снизила прогнозируемые темпы роста добычи с 30% до 20%.

Мои итоги конференции Смартлаба

- 24 июня 2024, 13:23

- |

Друзья, обещал с вами поделиться интересными новостями, которые узнал на конференции. Делюсь короткими заметками по ряду эмитентов, которых удалось послушать / пообщаться.

🏠 Самолет-Плюс

• в июле (вот-вот) объявят Pre-IPO

• планируют IPO в 2025-2026

• мудрят с GMV (общий объем продаж), показали не те данные, что давали в начале года (473 млрд руб. за 2023 год против данных в отчете Самолета = 745 млрд руб.)

• выручка в 2023 году = 1,8 млрд руб., в 2024 ждут = 7,8 млрд руб., в 2025 году = 19,8 млрд руб., в 2026 = 31,8 млрд руб.

• EBITDA по 2024 году ожидается в районе 1 млрд руб.

t.me/Vlad_pro_dengi/914 — вот этот мой пост с экономикой Самолет-Плюс можно забыть. Адекватная капитализация сейчас, на мой взгляд, около 30 млрд руб., если EBITDA последует темпами роста за выручкой. И что там с прибылью – вопрос.

🏦 Ренессанс-Страхование

• Прибыль по году ждут в районе 11 млрд руб. (я подтверждаю это моделью, если индекс Мосбиржи будет 3300 в конце года, а RGBI останется на уровне 105)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал