etf

Результаты инвестиций во всякий шлак

- 09 августа 2021, 16:10

- |

Когда я был молодой и глупый начинал свой путь в инвестициях, я пытался инвестировать во всякий шлак, точнее не во всякий, а в российские акции второго эшелона, пытаясь найти среди них наиболее перспективные и при этом не забывая про диверсификацию. Вот, что было куплено и вот, что получилось:

Критерий отнесения бумаги к второму эшелону:

У меня очень простой — компания не входит в индекс Мосбиржи, но тут есть два комментария — к всякому шлаку второму дивизиону я причислил привилегированные акции Россетей, ввиду того, что в индекс входят только обычные акции Россетей, а не префы, но не отнес к нему Газпромнефть, хотя она и не входит в индекс — язык не поворачивается отнести ее ко второму эшелону, так как она отсутствует в индексе только причине малого Free Float.

( Читать дальше )

- комментировать

- 1К | ★1

- Комментарии ( 12 )

Фонд Кэти Вуд шортят по максимуму

- 09 августа 2021, 04:25

- |

Фонд ARKK Кэти Вуд демонстрирует рекордно большой интерес, поскольку инвесторы встали в шорты. Флагманский фонд Кэти Вуд ARK Innovation ETF установил новый рекорд по коротким позициям. Таких 12%, хотя 12% могут показаться невысокими, на самом деле они представляют собой 2,7 миллиарда долларов акций, что намного больше, чем 40 миллионов долларов, которые ARKK получил в виде коротких позиций всего год назад.

Участники рынка, по-видимому, все больше насторожены доминированием таких громких имен, как Tesla, Coinbase и Robinhood. У ARKK за последние четыре месяца, начиная с 6 апреля, чистый отток капитала в размере 1 млрд. долларов. Что касается ARKK, то в последнее время он немного вырос, поднявшись на 29,16% по сравнению с минимумом с начала года 13 мая. Однако фонд упал на 21 % если считать с пика в середине февраля. Более того, индекс ARKK на 2021 год выглядит не очень-то позитивным, прибавив всего 0,87% с начала года.

Независимо от настроения скептиков, Вуд продолжает фокусироваться на миссии ARK по выявлению и извлечению выгоды из того, что, по ее мнению, является организациями, которые могут помочь обеспечить прибыль ее инвесторам в долгосрочной перспективе. Например, на данный момент Вуд приобрела Robinhood на сумму более 3 миллионов долларов. Ставка, надо заметить, сыграла. Другое дело, что благодаря Reddit.

ЗПИФ Фонд Первичных Размещений — почему я решил выходить

- 08 августа 2021, 19:24

- |

Начал писать еженедельный обзор на вторичку для своего канала и понял, что накопилось много чего сказать про фонд, решил вынести отдельной статьёй.

Мой канал на YouTube | и в Telegram

Изначально ФПР заявлял следующую стратегию:

- На 10% от доступных средств вход во все IPO Фридом Финанс, кроме компаний, которые зарегистрированы в офшорах.

- Продажа бумаг сразу после локапа

- Свободное обращение паёв фонда с возможностью доп.эмиссий

( Читать дальше )

Так ли опасны VIE?

- 08 августа 2021, 12:56

- |

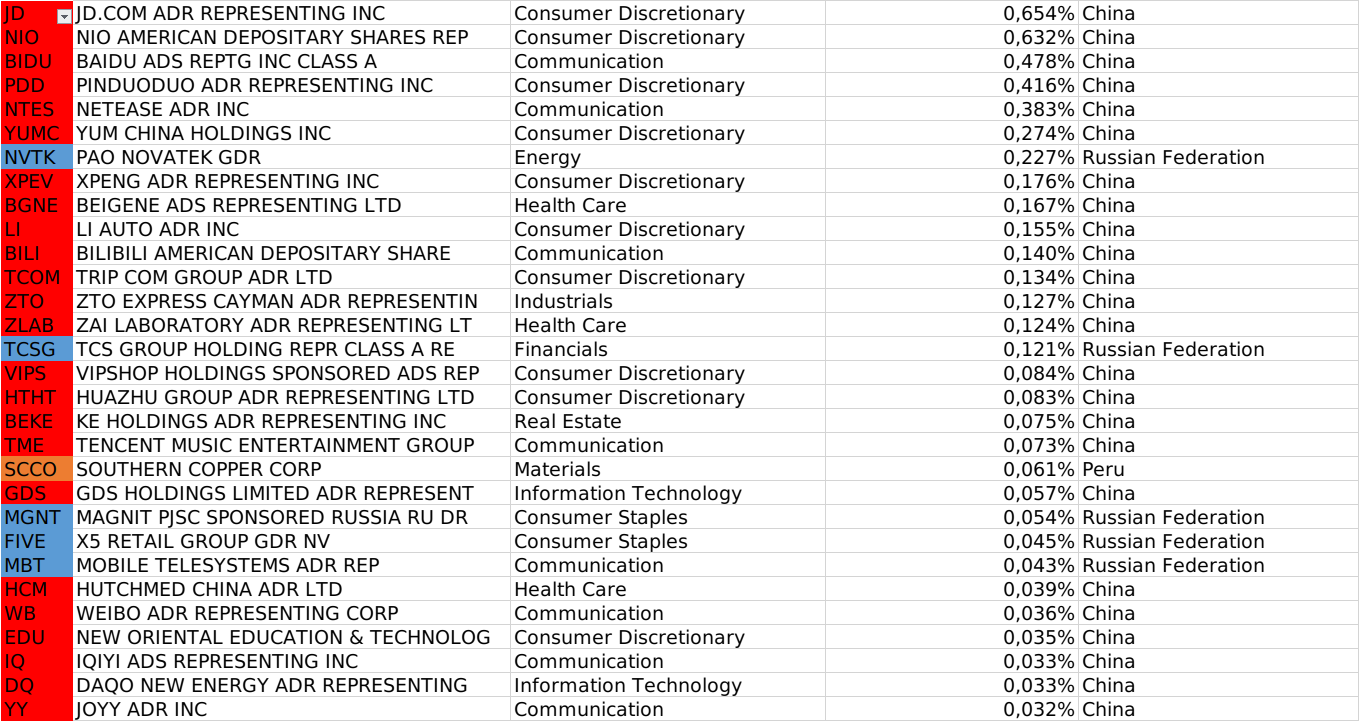

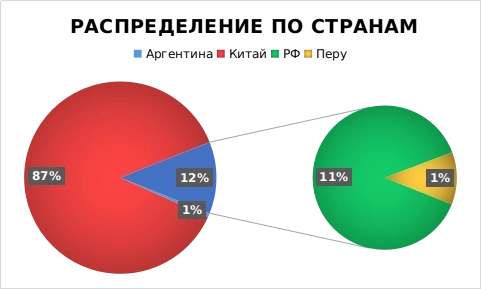

Решил узнать, какую долю занимают депозитарные расписки в ETF iShares Core MSCI Emerging Markets.

Ниже представлены результаты.

Во-первых, общая доля депозитарных расписок в этом ETF составляет 5.6%. Неплохо.

Вот список топ-30 по доле депозитарок, где основную долю занимают именно Китайские компании, еще присутствую Россия и одна компания из Перу.

Общая доля депозитарных расписок в этом ETF 5.6%. Получаем чуть меньше 5% Китая — 4.89%.

( Читать дальше )

Акции Amgen упали из-за проблем с налоговыми органами и влияния пандемии

- 07 августа 2021, 22:54

- |

Amgen (AMGN) отчиталась за 2 кв. 2021 г. (2Q21). Выручка прибавила 5,2% и составила $6,53 млрд. Если сравнить с 2Q19, то рост 11,2%. Скорректированная прибыль на 1 акцию (non-GAAP EPS) $4,38 против $4,2 за 2Q20. Консенсус-прогноз аналитиков: выручка $6,43 млрд и EPS $4,06. Свободный денежный поток (FCF) за квартал составил $1,75 млрд в сравнении с $2,68 млрд во 2Q20. Совокупный долг по итогам квартала почти не изменился — $32,8 млрд, а чистый долг вырос до $24,7 млрд. «Чистый долг / EBITDA» 2,2x. Денежные средства, эквиваленты и краткосрочные фин. вложения $8,1 млрд.

Результаты по ключевым препаратам. Продажи Enbrel (etanercept), препарат для лечения ревматоидного артрита, снизились на 8% до $1,1 млрд ($924 млн в 1Q21). Падение вызвано сокращением объёмов продаж в штуках на 1% и дальнейшим падением цены реализации. Amgen ожидает дальнейшего снижения цены Enbrel. Доля Enbrel в выручке Amgen 19% против 21% годом ранее. Выручка от Prolia (denosumab), лечение постменопаузального остеопороза, выросла на 23,5% и составила $814 млн ($758 млн в 1Q21). В основном из-за 20% роста объёмов продаж. Диагностирование остеопороза остаётся ниже, чем до пандемии. Доля Prolia в выручке компании 13% против 11% во 2Q20.

( Читать дальше )

Подстрелили на взлёте.

- 07 августа 2021, 19:54

- |

https://smart-lab.ru/blog/714234.php

А эрзац-бумаги под названием VIE.

Variable interest entity — Cтруктуры с переменной долей участия.

Удивительно, что инвесторы всего мира тарят это дерьмо, имея 100% риск получить дырку от бублика.И получают (см. по ссылке).

Куда смотрят контролирующие органы, позволяя листинг этого дерьма на биржах и регистрацию ETF из этого дерьма?

Доколе???

ЗЫ

Огромная благодарность от меня и от моих читателей автору этой своевременной статьи Алексей [buythedip]

Возможно, эта публикация спасла наши деньги.

Анализ и прогноз S&P500

- 07 августа 2021, 09:52

- |

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

В этом видео уделил больше внимания анализу и прогнозу инфляции в США, и причинам, почему ФРС не может оставить мягкую денежно-кредитную политику.

Также, в выводах затронул тему горизонтов прогнозирования и временных лагов.

( Читать дальше )

TIPS (гос облигации с защитой от инфляции) на этой неделе падают (обычно идут в направлении индексов) : разбираем причины.

- 06 августа 2021, 09:47

- |

(крупнейший фонд TIPS облигаций):

обычно идёт вместе с индексами США — это гос. облигации с индексируемым на величину CPI USA номиналом и купоном (2 раза в год), т.е. должны опережать CPI USA на размер купона.

«Тело» TIP (обычно график облигаций — в % к номиналу, а этот ETF запустили в 2007г., начальное значение было 100)

обычно меняется вместе с индексами США, максимальные падения (около 15% были в 2008г. и в марте 2020г.).

На этой неделе TIPS (Treasury Inflation-Protected Securities) падают.

iShares TIPS BOND ETF по дневным:

Конечно, 3 — 4 дня падения ещё ни о чём не говорят.

Адрес в telegram@OlegTrading t.me/s/OlegTrading Чат с > 760 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные,

ничего на каналах не продаю: хобби.

Пишите Ваше мнение в комментариях.

С уважением,

Олег.

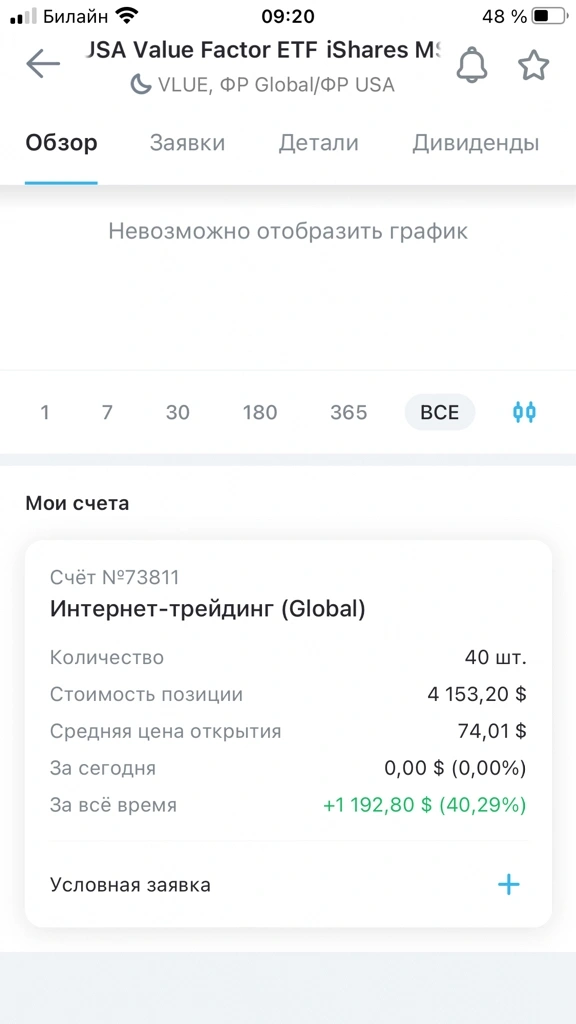

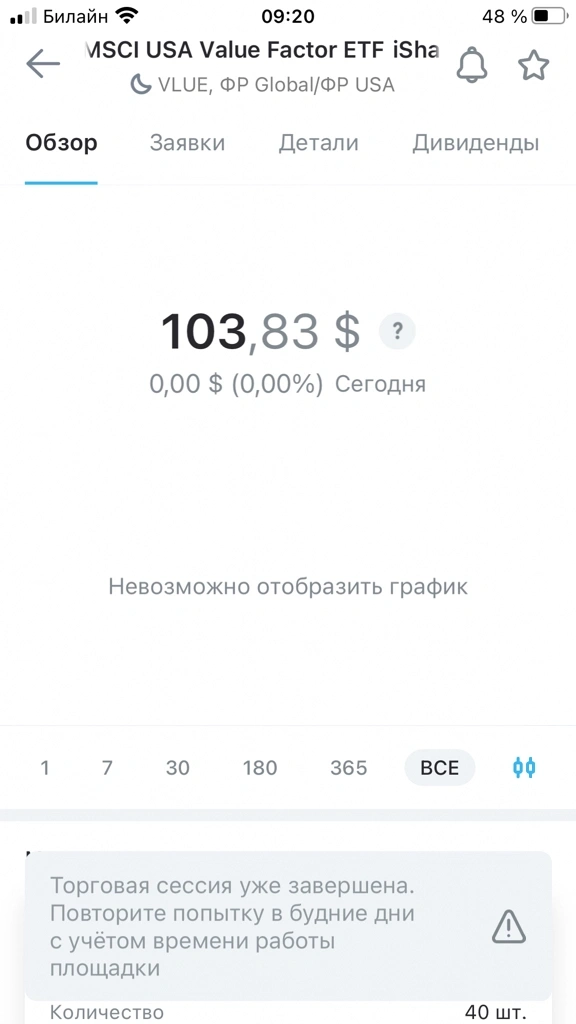

Value etf

- 05 августа 2021, 09:31

- |

Ниже пример value etf, value инвестор должен смотреть на свои результаты и результаты индекса, часто средний инвестор проигрывает индексу- более 80% случаев, стоит помнить эту статистику, инвестиции через фонды удобный вариант и требует в разы меньше времени, чем подбор акции, а уж найти чемпионов среди акций это почти искусство .

( Читать дальше )

Великобритания интересна для инвесторов

- 04 августа 2021, 16:20

- |

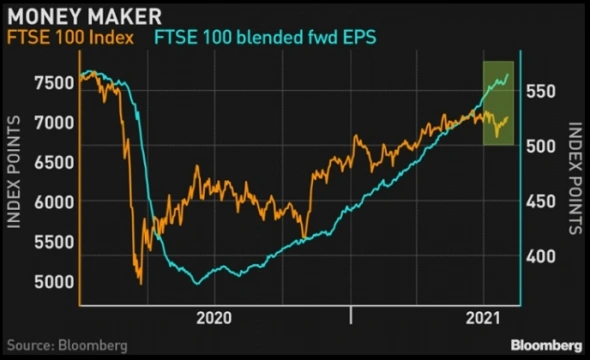

На графике изображены динамика индекса Великобритании FTSE 100 и прогнозные показатели прибыли на акцию компаний, входящих в индекс FTSE 100, с 2020 года по настоящий период. Инвесторы по-прежнему не обращают внимания на индекс FTSE 100, несмотря на то, что Великобритания показывает более сильную динамику прибыли, чем большинство других стран. Прогнозные оценки прибыли сейчас восстановились до уровня, предшествующего пандемии, но индекс по-прежнему находится на уровне примерно на 7% ниже пикового значения января 2020 года. По данным Morgan Stanley, Великобритания является самым перепроданным европейским фондовым рынком.

📈Говоря об экспозиции на широкий рынок Великобритании, можно отметить ETF Ishares MSCI United Kingdom (EWU US).Цена за паи данного ETF все еще находится на уровнях соответствующих ценам в 2019 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал