убыток

10 самых убыточных компаний России

- 11 октября 2024, 08:30

- |

По итогам 2023 года суммарный убыток попавших в рейтинг компаний превысил 900 млрд рублей. Львиная доля суммарного убытка приходится на «Газпром», хотя всего год назад он возглавлял рейтинг самых прибыльных компаний.

В список включены зарегистрированные в России операционные компании, а также юридические лица, зарегистрированные в других юрисдикциях, если российским акционерам принадлежат 50% и более акций, а бизнес-активы в значительной степени связаны с Россией. В рейтинг не включались инвестиционные фонды и холдинги (например, «Интеррос», АФК «Система» или «Ростех»), а также компании-акционеры, являющиеся промежуточным звеном между операционными холдингами и их бенефициарами. Также в рейтинг не включаются компании, находящиеся на стадии ликвидации.

1. «Газпром»

Чистый убыток в 2023 году: 583,1 млрд рублей

Чистая прибыль в 2022 году: 1,3 трлн рублей

2. Амурский газохимический комплекс

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Прибыль в прошлом не гарантирует прибыли в будущем

- 10 октября 2024, 14:41

- |

В продуктивном состоянии рынка, он даёт прибыль, а в непродуктивном — он забирает всё. Это основа трейдинга.

Вот почему рынок непобедим. Потому что у него есть две фазы: фаза получения прибыли и фаза уничтожения прибыли(а зачастую и всего депозита) и в результате депозит стремится к нулю.

Поэтому бесполезно смотреть на сиюмитные успешные скрины «гуру».

❌ VK. Почему не стоит покупать бумаги этого IT-шника

- 03 октября 2024, 09:58

- |

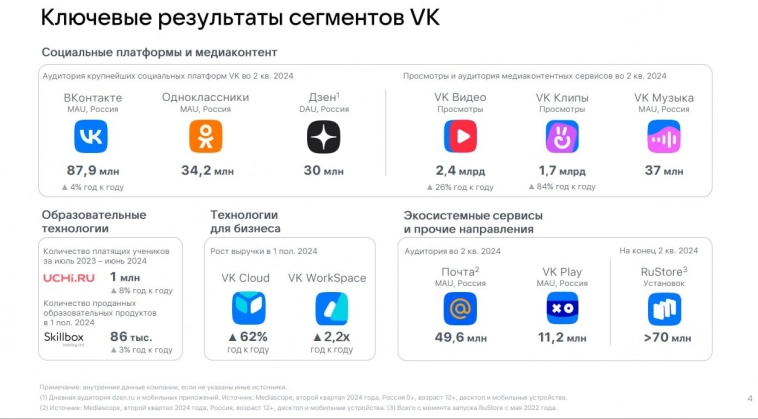

Дорогие подписчики, в сегодняшнем обзоре мы рассмотрим пожалуй одного из наиболее проблемных IT-шников отечественного рынка, а именно VK. IT-холдинг является крупнейшим в России и работает в сегментах онлайн-рекламы, ММО игр, а также социальных сервисов. VK имеет репутацию неэффективного игрока и несмотря на всеобщую известность несет убытки. Давайте разберемся в том, а почему же так происходит и традиционно начнем с финансовых результатов в 1П2024:

— Выручка: 70,2 млрд руб (+23% г/г)

— Скорр. EBITDA: -691 млн руб (против 3,9 млрд руб. прибыли г/г)

— Скорр. Чистая прибыль: -24,6 млрд руб (против убытка 11,3 млрд руб г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Единственным позитивным моментом в финансовых результатах VK можно назвать положительную динамику по общей выручке группы, которая в 1П2024 выросла на 23% г/г — до 70,2 млрд руб, что обусловлено ростом выручки от онлайн-рекламы на +20% г/г, а также ростом по ключевым сегментам бизнеса:

( Читать дальше )

📱 VK Group (VKCO) - время идет, но ничего не меняется

- 09 августа 2024, 09:11

- |

▫️ Выручка ТТМ: 145,7 млрд ₽

▫️ скор. EBITDA ТТМ:-4,1 млрд ₽

▫️ Чистый убыток ТТМ: 47,5 млрд ₽

▫️ скор. ЧП ТТМ: — 40 млрд ₽

◽️ P/E ТТМ: -

◽️ P/E fwd 2024:-

👉 Отдельно результаты за 1П 2024:

▫️Выручка: 70,2 млрд ₽ (+22,6% г/г)

▫️EBITDA: — 700 млн ₽ (против прибыли в 3,9 млрд годом ранее)

▫️скор. ЧП: — 20,7 млрд ₽ (против убытка в 12,5 млрд годом ранее)

✅ Единственным плюсом в финансовой отчётности ВК по-прежнему остаётся рост выручки. По данному показателю в 1П2024г компания показала рост на 23% г/г до 70,2 млрд рублей. Однако, шикарным результат не назовешь, так как темпы роста снижаются.

Рост направления онлайн-рекламы всего 20% г/г. Для сравнения: в 1П2024г выручка Яндекса в сегменте «Поиск и портал» выросла на35% г/г.

✅ В начале августа начала действовать программа по «замедлению» работы YouTube, для многих пользователей сайт стал недоступен без VPN. Платформа ВК Видео стала одним из бенефициаров таких событий, но я бы не стал переоценивать позитивный эффект. Да, загрузки приложения в августе выросли в 4,5 раза, но есть 2 проблемы: 1. Адекватных аналогов системе рекомендаций Ютуба нет, поэтому ВК Видео нельзя назвать его аналогом. 2. Есть конкуренция с Рутуб.

( Читать дальше )

открытый трейдинг. неудачная сделка по газу. -10К. разбор попаданца

- 26 июля 2024, 11:27

- |

Мое инвесторское прошлое все тянет меня поймать какой то хороший тренд. Меж тем интрадеить от 10 минут до нескольких часов порой получается хорошо. Все же чем меньше временной интервал, тем меньше неопределенности. Но пока не получается помирить внутреннего скальпера и ловца недельных и более трендов

Так вот к сделке. В моменте опять видел прибыль 15К у верхней границы диапазона. Почему то в такие моменты приходит уверенность что все будет именно так как и загадывал. Хотя в кластерах у границ наторговки вялый рост встретил хороший объем

Закрались сомнения. Но гибкости не хватило. А потом когда резко полилось вниз уже не хватило твердости просто закрыть хотя бы в 0

В итоге отвезло на стоп. И сразу захотелось открыться заново, внутренний лудоман требовал мести треклятому рынку.

Меж тем рационально смотря на график (особенно на истории ха) все вырисовывалось в банальный зигзаг и второй импульс после консолидации

( Читать дальше )

Сохраняем спокойствие, когда рынок идет против нас!!!

- 23 июля 2024, 09:55

- |

Любой трейдер рано или поздно сталкивается с ситуацией, когда открытая позиция начинает приносить убытки из-за движения цены в неблагоприятном направлении. Как правильно действовать в таких обстоятельствах? Стоит ли надеяться и ждать разворота рынка? Давайте разберемся.

👨💻 Подготовьтесь заранее

Прежде всего, ещё до открытия сделки важно определить для себя уровни stop loss и take profit, а также составить четкий торговый план. Это позволит вам сохранять хладнокровие и действовать рационально, если рынок пойдет не в вашу сторону.

Например, если вы покупаете акции компании X по $50 за штуку, установите stop loss на уровне $45 (-10%) и take profit на уровне $60 (+20%). Таким образом, вы ограничите возможный убыток и зафиксируете прибыль при достижении целевой цены.

🕵️♂️ Проанализируйте ситуацию

Если цена начала двигаться в невыгодном для вас направлении, первым делом нужно оценить — является ли это краткосрочной коррекцией или началом нового тренда.

Изучите график на разных таймфреймах, оцените объемы торгов, проверьте важные уровни поддержки/сопротивления и индикаторы (скользящие средние, RSI, MACD). Также обратите внимание на фундаментальные факторы — новости, отчеты, изменения в компании.

( Читать дальше )

Газпром ВСЁ? Что будет с акциями. Мой убыток по Газпрому

- 22 мая 2024, 19:46

- |

20 мая Правительство выпустило директиву, в которой порекомендовало Совету директоров «Газпрома» не распределять дивиденды за 2023 год. Собрание по этому поводу состоится завтра, 23 мая, но ежу понятно, что СД прислушается к директиве и оставит акционеров без дивов. Газпром на таких новостях бодро поехал вниз и утащил за собой с едва достигнутых двухлетних хаёв весь индекс.

Я не планировал хайповать на теме Газпрома, но меня уже на нескольких площадках попросили прокомментировать ситуацию. Позволю себе немного выбиться из общего тренда злорадства и насмешек над нашим униженным газовым гигантом и высказать не очень популярную точку зрения.

Чтобы не пропустить самое важное и интересное по рынку, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🔥Люди, которые меня удивили

Сначала о людях, которые смогли меня удивить. Они делятся на две группы.😱Первая группа — это те, кто бросились сливать «Газпром» только по факту выхода новости о дивидендах. Серьезно?🤦♂️ Т.е. были те, кто искренне ждал дивов и верил в щедрость Миллера даже после НАСТОЛЬКО катастрофического отчета? И только ПОТОМ они разочаровались и начали сбрасывать позиции в рынок? И ведь судя по объемам торгов, таких людей была масса. Наивность спекулянтов временами действительно поражает.

( Читать дальше )

Газпром отчитался по МСФО за 2023 год: дивиденды под большим вопросом

- 02 мая 2024, 18:16

- |

Результаты не совпали с ожиданиями рынка, особенно в части прибыли, т.к. ожидался хотя бы символический плюс, но в итоге – убыток. Акции снижаются на 2,7%.

🔹Выручка просела за счёт снижения продаж за рубежом в 2,5 раза г/г.

🔹Операционные расходы -8,4% г/г, но это не помогло компании остаться в плюсе по операционной прибыли. Далее наслоилось сокращение финансовых доходов в 3,7 раза, а также наличие финансовых расходов (несмотря на их сокращение на 44% г/г).

🔹EBITDA оказалась в положительной зоне за счёт амортизации и прочих статей, но ниже в 2 раза г/г.

🔹Долговая нагрузка (чистый долг/EBITDA) возросла до 2,96х против 1,06х в 2022 г.

💰При получении чистого убытка возникает вопрос с дивидендами. Они выплачиваются не из чистой прибыли, а скорректированной на ряд параметров (прибыли/убытки по курсовым разницам, убытки от обесценения, доли в прибыли от СП и пр.). При этом важно соблюсти ковенанту по долговой нагрузке в 2,5х (чистый долг/EBITDA).

( Читать дальше )

ТГК-2 в 2023 г. получила 15,4 млрд руб. чистого убытка против 836 млн рублей чистой прибыли годом ранее. Выручка выросла на 6,4% - до 50,478 млрд руб. - компания

- 02 мая 2024, 09:35

- |

ПАО «ТГК-2» в 2023 году получило чистый убыток по МСФО в размере 15 млрд 422,6 млн рублей против 836 млн рублей чистой прибыли годом ранее, говорится в отчете компании.

Выручка при этом выросла на 6,4% — до 50 млрд 478 млн рублей.

Операционные расходы компании увеличились на 10,8% — до 51,2 млрд рублей. Операционная прибыль в 2023 году сократилась в 3,7 раза и составила 728,8 млн рублей. Убыток до налогообложения составил 15 млрд 993 млн рублей против доналоговой прибыли в размере 1 млрд 358 млн рублей годом ранее.

Ленинский районный суд Ярославля летом 2023 года обратил в доход РФ 83,8% акций ПАО «ТГК-2». В частности, более 9,5% акций, принадлежавших «Коресу», 27% — ООО «Долговое агентство», свыше 14,5% — Janan Holdings Ltd., 1,5% — Litim Trading Ltd., почти 7,3% — Raltaka Enterprises Ltd., более 23,59% — Kostroma Kogeneratsiya Ltd.

Позже, в конце октября, «Коммерсантъ» со ссылкой на источники сообщил, что акции «ТГК-2» перешли под контроль «ГЭХа». В самом холдинге это не комментировали, но в декабре 2023 года гендиректор «ГЭХа» Денис Федоров в разговоре с журналистами заявил, что его компания пока не получала акций «ТГК-2». «Пока нет, акции находятся, насколько я понимаю, в процессе передачи в Росимущество. Пока мы не получили ТГК-2», — ответил он на соответствующий вопрос.

( Читать дальше )

Российский разработчик офисного софта Новые облачные технологии в 2023 г. снизил выручку на 43,8% г/г, получив чистый убыток 5,2 млрд руб. - РБК

- 02 апреля 2024, 08:57

- |

В 2023 году «Новые облачные технологии» (НОТ), российский разработчик офисного софта, столкнулись с существенным снижением выручки на 43,8% по сравнению с предыдущим годом, оказавшись в убыточном состоянии на сумму 5,2 млрд рублей. Этот плачевный финансовый результат объясняется несколькими факторами, включая снижение темпов импортозамещения офисного софта и доступность зарубежных альтернатив.

Представитель НОТ отметил, что в 2023 году наблюдалось снижение темпов импортозамещения офисного софта, а также отсутствие финансирования на закупку софта со стороны государственных организаций. Это привело к уменьшению объемов закупок и к сокращению выручки компании. Однако они выражают надежду на увеличение бюджетов на импортозамещение в 2024 году.

Еще одной причиной, упомянутой представителем НОТ, является возможность использования и приобретения лицензий у зарубежных производителей, таких как Microsoft. Это привело к тому, что многие клиенты предпочли оставить свои заказы на потом, ожидая лучших условий. Однако представитель компании выразил надежду, что уведомление Microsoft о прекращении работы облачных сервисов напомнит о важности импортозамещения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал