страна

Страну не надо толкать под обрыв", она сама туда ползком медленно сползает.....?

- 08 мая 2024, 18:41

- |

..2) платежный баланс… если импорт начнет перекрывать экспорт(это чревато разгоном инфляции...

3) инфляция издержек (то есть себестоимость продукции будет увеличиваться....

а потом уже следствие такие факторы как Нефть, ФНБ, вывод денег из вкладов и депозитов разгонят инфляцию в секторах экономики(если ставку ЦБ РФ БУДЕТ СНИЖАТЬ) разгон инфляции (деньги хлынут в реальный сектор экономики...

а если ставку будут на 17-18 проц ЦБ, то с «лагом»( тоже цунгцванг),… задавят оборонный сектор (пока за счет администр-го ресурса держиться…

выплаты денег на СВО (военным) и оборонка (тихим сапом" разгоняет инфляцию.....

импортеры будут (реэкспортировать инфляцию к нам),.или сами ЦБ вынужденно в тихую печатать деньги, из депозитов вырвуться деньги в реальный сектор экономике....

и там еще в мире (нефть, индекс доллар и так далее помогут в болото страну «утромбовать» по аналогии с 1991 годами… ее не надо толкать в обрыв, а она сам туда ползет,

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

В России все стабильно, не смотря на контрнаступление

- 10 июня 2023, 19:34

- |

Серьёзных наступательных действий со стороны Украины раньше 22 июня не жду. Погода важна, земля должна полностью высохнуть, на глубину тоже, не только верхний слой. Листья на деревьях полностью должны отрасти, для скрытия наступающих войск.

Как помним Гитлер не зря июнь выбрал.

В данный момент можно считать что практически никакого наступления нет.

Наступление начнётся с массированного использования ракет, БПЛА управляемых бомб и прочего. За 1-2 дня будут использованы, столько же ракет хаймарса, сколько весь прошлый год. Масштабная наступательная операция на земле, пехота встречает сопротивление на местах, бомбят, дальше идут.

Логика бури в пустыне, рекомендую посмотреть документалки от нескольких авторов.

Тут и видно будет на сколько запад участвует в организации и управлении войсками Украины

Украине выгоднее наступать с расчетом что, после наступления пойдут дожди. Российским войскам сложно будет ударить, обратным ударом в случае неудачи Украинских войск. При таком раскладе выгоднее наступать, что бы использовать погоду.

( Читать дальше )

⚡️ Основатель CarMoney на M&A Конгрессе (CBonds) о рынке инвестиций в России и страновом риске

- 24 апреля 2023, 17:06

- |

Основатель финтех-сервиса CarMoney Антон Зиновьев на XIII Российском M&A Конгрессе (CBonds)поделился тем, как собственник бизнеса оценивает возможности инвестиционного рынка.

В своем выступлении он озвучил так называемый «страновой риск», связанный с инвестированием в Россию, но отметил, что мало кто задумывается о риске российского инвестора на все остальные страны.

Покупка иностранных активов для российских инвесторов может быть рискованной. Это одна из причин, почему многие компании и частные лица в России в большей степени смотрят на возможности инвестиций внутри страны.

В качестве примера Антон Зиновьев привел финтех-сервис CarMoney, который в начале года привлек 229 млн рублей в капитал компании, не являясь публичным игроком. Это демонстрирует потенциальный спрос на внутреннее инвестирование в России.

Рынок инвестиций меняется – если раньше он ждал размещения больших компаний, то сейчас он готов к игрокам меньшего размера.

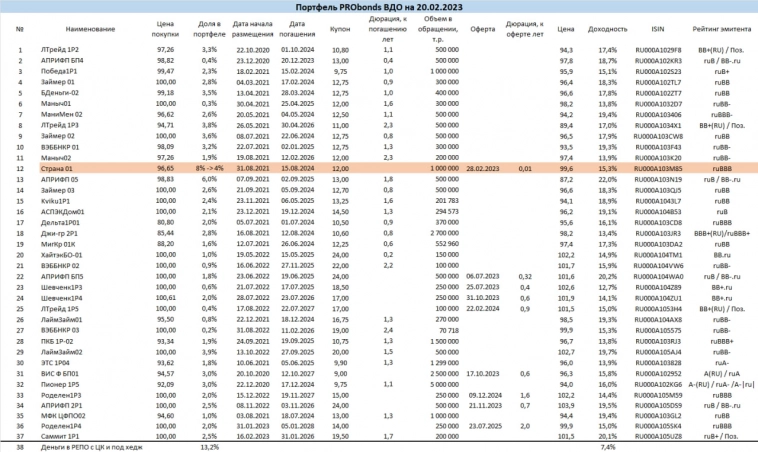

Портфель ВДО. Почти +6% с начала года. Будем осторожны

- 28 марта 2023, 07:38

- |

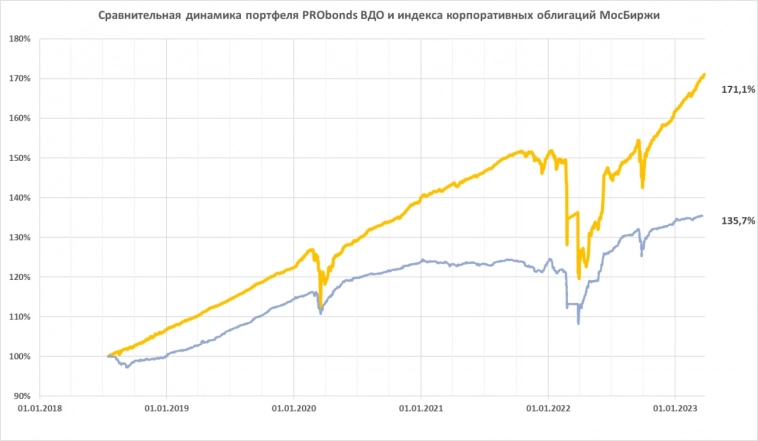

Портфель PRObonds ВДО за неполные 3 месяца 2023 года вырос уже на 5,7%. Впечатляющая динамика, учитывая, что в за полные неудачные 2021 и 2о22 годы он принес 7,7% и 7,3%. За последние 365 дней портфель прибавил 25,5%, а итог 4 лет и 9 месяцев ведения – 71,1%. В среднем за это время портфель прибавлял по 12,1% в год. Из результатов вычтены комиссии, но не вычтен НДФЛ.

Взглянем на перспективы. Дюрация портфеля (срок возврата капитала) – ровно 1 год. Внутренняя доходность (оценка, какую прибыль он принесет за предстоящие 12 месяцев) – 13,8%. С этим значением повнимательнее. Такой низкой доходности на перспективу портфель не имел с конца 2021 года. Чтобы было начиная с того конца мы помним. Правда, тогда и дюрация была больше, а это бОльшая амплитуда падения. И кредитное качество было ниже. Нынешний средний рейтинг портфеля – ВВВ- по нац.шкале, а тогда он вряд ли превышал ВВ.

Да и, если убрать деньги и юаневые облигации (БДеньг-Ю01, на 0,5% от активов), средняя доходность входящих в портфель облигаций всё еще выше 15% (15,4%, плюс 7,9% к ключевой ставке).

( Читать дальше )

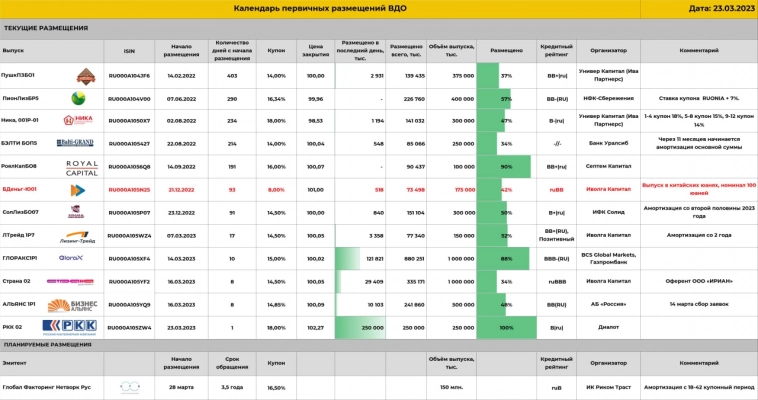

Первичные размещения облигаций от ИК Иволга Капитал. Как участвовать и что сейчас на нашей полке?

- 24 марта 2023, 07:25

- |

👉 Телеграм-бот Иволга Капитал: @ivolgacapital_bot

👆 Пожалуйста, для участия в наших первичных размещениях направляйте номер или прочие параметры выставленной Вами заявки в наш телеграм-бот. Мы не просим от Вас полного имени, номера телефона или иных данных. Нам достаточно очень ограниченной информации, но той, что значительно помогает поддерживать порядок на размещении.

Телеграм-бот не является гарантией исполнения Вашей заявки. Но это гарантия обратной связи от нас, Вашего оперативного понимания, произойдет ли удовлетворена заявка или нет.

Заявки, не прошедшие эту простую процедуру, мы всё чаще исполняем частично или отклоняем (все действия согласованы с эмитентом).

Актуальные размещения, организованные ИК Иволга Капитал

Страна Девелопмент 02 (эмитент ООО «Элит-Строй»). За 6 сессий выпуск размещен на 1/3. Обобщенные параметры выпуска:

• Кредитный рейтинг эмитента ВВВ от Эксперт РА

• Сумма: 1 млрд.р.

• Срок до погашения: 3 года

• Купон / доходность: ежемесячно, 14,5% / 15,5%

( Читать дальше )

Портфель ВДО. Такого долгого роста не было с осени 2021 года

- 14 марта 2023, 07:34

- |

В сегменте высокодоходных облигаций снова рост. Столь спокойного рынка, который без потрясений поднимается уже более 5 месяцев, не было с осени позапрошлого 2021 года.

Растет и Портфель PRObonds ВДО. Накопленный 4,5-летний результат – почти 70% (69,6%). Результат последних 12 месяцев / 365 дней – 25,1%.

Внутренняя доходность портфеля, это сумма доходностей облигаций и доходности размещения свободных денег – 14,1% (если убрать деньги, то доходность только облигаций – 15,8%). Вообще-то, минимальные значения за почти 1,5 года. Но ведь и ключевая ставка всего 7,5%, и депозиты, по оценке ЦБ, 7,7%. Потому и не так плохо, и запас устойчивости есть.

Портфель за неполный первый квартал года уже заработал 4,8%. Внутренняя доходность позволяет претендовать на 16% в нынешнем году. Но неизбежные поправки на ветер делают более реальной целью 14%. Как в лучшие годы.

Свободных денег в портфеле много, 1/5 активов. Скоро, чему помогут новые размещения облигаций, станет меньше, но всё равно останется много. Еще 0,5% активов в юане (облигации БДеньг-Ю01). Валютная составляющая пренебрежимо мала, но уже есть и со временем только увеличится.

( Читать дальше )

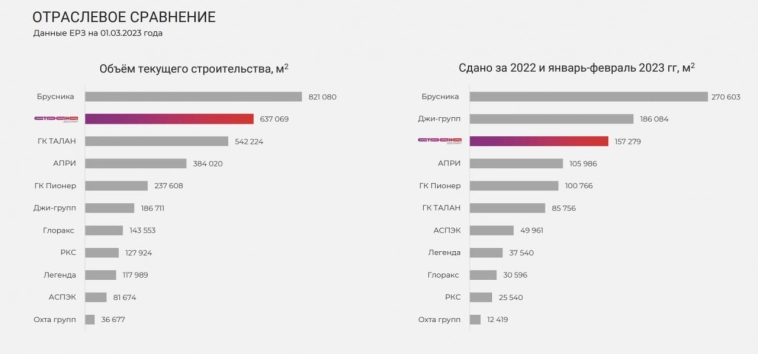

ГК Страна Девелопмент (ruBBB, 1 млрд.р., ориентир YTM 15,5%). Презентация и инфографика масштабов бизнеса

- 09 марта 2023, 07:33

- |

16 марта стартует размещение облигаций ГК Страна Девелопмент:

• ruBBB, 1 млрд.р., 3 года до погашения, ориентир доходности 15,5%.

Сегодня предлагаем подробную презентацию о выпуске облигаций, эмитенте и поручителе: https://t.me/probonds/9233.

Что хочется отметить?

Мы относим к высокодоходному сегменту облигации с кредитными рейтингами не выше ВВВ. Начиная с ВВВ+, бумаги могут претендовать на выход из третьего листа МосБиржи и на лимиты институциональных покупателей. ГК Страна Девелопмент находится на верхней ступени для высокодоходных бумаг (ВВВ). Но мы ждем, что рейтинг повысится, и компания покинет формальный список ВДО.

( Читать дальше )

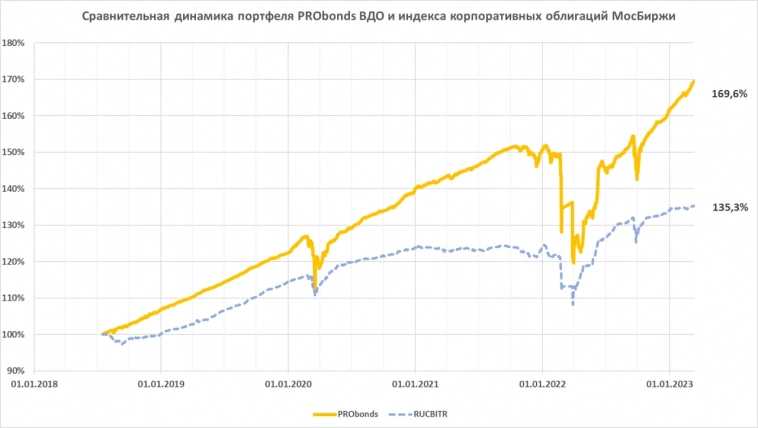

Портфель ВДО. Доходность прошедших 12 месяцев - 11%, предстоящих (ожидаемая) - около 14%. И оферта ГК Страна Девелопмент

- 21 февраля 2023, 07:47

- |

Текущая годовая доходность портфеля PRObonds ВДО (за последний год, за 365 дней) закрепилась выше 11%. Т.е. если бы бумаги в соответствии с нашим портфелем были куплены непосредственно перед всеми риск-событиями прошлого февраля, портфель всё равно бы дал за год двузначную доходность.

Целевая годовая доходность, на перспективу уже следующих 365 дней – вероятно, не ниже 14%. Глубину просадок на пути к этим значениям можно наблюдать на графике.

Что меня, тоже на перспективу, крайне беспокоит, это неконтролируемый виток инфляции. Вскоре сформулирую свои опасения. Он не лишит портфель доходности, даже, видимо, не уведет портфель вниз, е.к. основная масса бумаг – короткая. Но кому будет нужен результат, и близко не покрывающий обесценение денег? Инструкция к действию в новой реальности готовится.

( Читать дальше )

Еще немного об оферте по облигациям ГК Страна Девелопмент. Как проверить корректность выставленной заявки

- 17 февраля 2023, 13:46

- |

ГК «Страна Девелопмент» собирает заявки на приобретение облигаций в рамках оферты с 16 по 22 февраля

Исполнение заявок произойдет 1 марта. Ранее мы выкладывали инструкцию на подачу бумаг — она размещена по ссылке https://t.me/probonds/9101.

Если Вы уже подали заявку и хотите проверить корректность выставления, либо если Вы хотите уточнить детали по выставлению, Вы можете обратиться в наш Телеграм-бот Иволга Капитал: @ivolgacapital_bot

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал