роснефть

РФ увеличит экспорт нефти из западных портов в августе до 1,95 млн бар/cут (1,8 млн бар/cут в июле) — Рейтер

- 02 августа 2024, 14:29

- |

РФ УВЕЛИЧИТ ЭКСПОРТ НЕФТИ ИЗ ЗАПАДНЫХ ПОРТОВ В АВГУСТЕ ДО 1,95 МЛН БАР/CУТ (1,8 МЛН БАР/CУТ В ИЮЛЕ) — ИСТОЧНИКИ, РАСЧЕТ РЕЙТЕР

fomag.ru/news-streem/rf_uvelichit_eksport_nefti_iz_zapadnykh_portov_v_avguste_do_1_95_mln_bar_cut_1_8_mln_bar_cut_v_iyule_istochniki_raschet_reyter/

- комментировать

- Комментарии ( 0 )

Объемы бурения нефтяных скважин в России снизились до рекордного уровня на фоне сокращения добычи ОПЕК + — Bloomberg

- 02 августа 2024, 12:16

- |

Российские нефтяные компании снизили темпы бурения по сравнению с прошлогодним рекордом, поскольку страна усилила меры по сокращению добычи странами ОПЕК +.

С января по июнь буровыми установками в России было пробурено 14 370 километров (8 930 миль) эксплуатационных скважин (-2,5% г/г) согласно отраслевым данным, опубликованным Bloomberg News. Замедление связано с добровольным сотрудничеством Москвы с несколькими странами Организации стран-экспортеров нефти, включая Саудовскую Аравию, для стабилизации мирового нефтяного рынка.

“Ограничения добычи ОПЕК +, текущие и ожидаемые, сдерживают рост добычи и ограничивают объем капитала, который российские нефтяные компании считают разумным тратить на бурение”, — сказал Сергей Вакуленко, который десять лет проработал руководителем в российской нефтедобывающей компании, а сейчас является научным сотрудником Фонда Карнеги за международный мир. “Они бурят достаточно, чтобы поддерживать плато, и у них есть некоторые резервные мощности, но не больше”.

( Читать дальше )

Совфед одобрил несколько поправок по нефтегазовым налогам

- 02 августа 2024, 11:52

- |

В частности, Совфед одобрил применение нулевой ставки налога на добычу полезных ископаемых (НДПИ) при закачке газа и конденсата в пласт для поддержания давления при добыче углеводородов. Ранее такая ставка применялась при закачке газа для поддержания давления при добыче конденсата. Применять эту норму планируется со следующего года.

Также утверждены поправки, предполагающие корректировку расчета налога на дополнительный доход для Иркутской нефтяной компании, а именно учет возвращаемого налогового вычета при расчете НДД.

Кроме того, одобрены поправки, предполагающие увеличение налогового вычета для Самотлорского месторождения на коэффициент НВ с 1 июля 2024 года до конца 2026 года. Общий размер вычета ограничен 16,6 млрд руб. С июля по конец декабря 2024 года вычет не может превышать 1,167 млрд руб. за налоговый период (месяц), в 2025 году — 583 млн руб. в месяц, в 2026 году — по 434 млн руб

tass.ru/ekonomika/21516581

Покупаю дивидендные акции в пенсионный портфель - Август 2024

- 01 августа 2024, 21:33

- |

Это лето не вернуть уже, я знаю

Но когда печаль в моей душе, я вспоминаю

Август — последний месяц лета, чтобы насладится теплом и солнцем, наесться фруктов, отдохнуть и с новыми силами двигаться к финансовому благополучию и независимости.

Как обычно, пополняю свой индивидуальный инвестиционный счет на сумму в 33333 рубля, чтобы купить дивидендные акции. Рассчитываю, что время и сложный процент сделают своё дело, и к тому моменту, когда у меня уже не будет сил очень активно приносить пользу обществу, Федерации, и конечно же себе, мои «накопления молодости», дадут достаточный денежный поток для сохранения достойного уровня жизни. Конечно, очень надеюсь, что случится это не в глубокой старости, а гораздо раньше.

По плану, я рассчитываю достичь дивидендной пенсии к 42 годам, т.е. чуть более, чем через три года. В этих целях я уже восьмой год подряд я ежемесячно инвестирую на российском фондовом рынке одинаковую сумму в 33333р (400к в год).

Август 2024 года — 92-й месяц (восьмой год) формирования моего «пенсионного» портфеля.

( Читать дальше )

Страны ОПЕК+ еще раз подтвердили существующие договоренности по объемам сокращения добычи нефти — Новак

- 01 августа 2024, 16:37

- |

tass.ru/ekonomika/21509149

Импорт нефти в Азии упал в июле до самого низкого уровня за два года — Reuters

- 01 августа 2024, 15:40

- |

Импорт сырой нефти в Азии упал до самого низкого уровня за два года в июле, так как спрос оставался слабым в Китае, занимающем первое место по импорту, и ослаб в Индии, занимающей второе место.

В июле в Азию, крупнейший в мире регион-импортер нефти, поступало в общей сложности 24,88 миллиона баррелей в сутки, что на 6,1 % меньше, чем в предыдущем месяце, и является самым низким показателем с июля 2022 года, согласно данным, собранным LSEG Oil Research.

За первые семь месяцев этого года импорт в Азию составил в среднем 26,78 млн баррелей в сутки, что на 340 000 баррелей в сутки меньше, чем за тот же период 2023 года.

Продолжающаяся слабость азиатского импорта нефти подрывает прогнозы относительно уверенного роста спроса на нефть в регионе со стороны ведущей группы экспортеров — Организации стран-экспортеров нефти (ОПЕК).

Ежемесячный отчет ОПЕК о состоянии рынка нефти за июль не изменил прогноза группы, согласно которому мировой спрос на нефть в 2024 году вырастет на 2,25 млн баррелей в сутки, что будет обусловлено ростом на 760 000 баррелей в сутки в Китае, а также увеличением на 230 000 баррелей в сутки в Индии и еще на 350 000 баррелей в сутки в остальных странах Азии.

( Читать дальше )

Следующая встречи министерского мониторингового комитета ОПЕК+ состоится 2 октября

- 01 августа 2024, 15:38

- |

tass.ru/ekonomika/21508619

Министерский комитет ОПЕК+ не будет обсуждать политику альянса по добыче нефти на IV квартал

- 01 августа 2024, 15:11

- |

Министерский мониторинговый комитет ОПЕК+ не будет обсуждать политику альянса по добыче нефти в четвертом квартале текущего года, пишет агентство Bloomberg со ссылкой на делегата.

По утверждению агентства, министры комитета сконцентрируются на обсуждении компенсаций ранее недосокращенных объемов.

www.interfax.ru/business/973566

Третий эшелон. Обороты рухнули, что дальше?

- 01 августа 2024, 15:03

- |

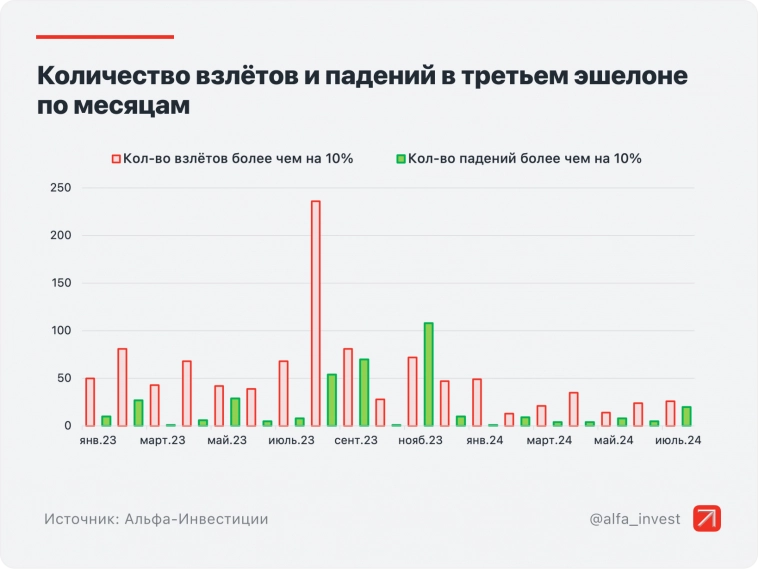

Третий эшелон — низколиквидные бумаги, которые часто растут на десятки процентов и также часто после этого падают без видимого повода. Рассмотрим статистику за июль 2024 года.

Рыночная аномалия

С конца 2022 года на Московской бирже наблюдается рыночная аномалия: бумаги с третьим уровнем листинга начали расти широким фронтом, и чаще всего без причин. Драйверы если и были, то не настолько значимые, чтобы оправдать существенную переоценку акций.

Биржа с середины 2023 года борется с подобными взлётами, но введённые меры помогают лишь отчасти — котировки к исходным значениям так и не вернулись.

Что происходило в июле

Взлёты. За месяц было 26 случаев, когда акции по итогам торговой сессии выросли более чем на 10%. Это максимальное число случаев за последние три месяца.

Падения. Снижений более чем на 10% было 20 — максимум за последние восемь месяцев. Соотношение взлётов и падений — 1,3 — минимальное с ноября 2023 года.

Больше по теме: Снова за старое. Взлёты в третьем эшелоне

( Читать дальше )

Итоги июля 2024 г. Ограничился разовой покупкой на ИСС, основную часть денег отправил на накопительные счета. Шквал из дивидендов/купонов.

- 01 августа 2024, 11:52

- |

Стратегия инвестирования

В будущем я хочу обрести финансовую независимость, и как можно быстрее в этом мне поможет фондовый рынок, а точнее, денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути, обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (средние траты в 2024 г. составляют — 161000₽ в месяц, в 2023 г. — 129000₽), но все мы, по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты). Каждый месяц я соблюдаю доли в своём портфеле:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал