рецессия

Откуда такая шортомания на Смартлабе?

- 02 ноября 2019, 00:37

- |

Там, где всегда мороз,

Трутся спиной медведи,

У зверей понос

На рынках неделя выдалась расчудесной. Сиплый переписывал абсолютные хаи, РТС — годовые. Потому меня удивило какое-то небывалое обилие армагеддонистых постов с вангованием наступление кризиса типа Великой Депрессии в ближайшее время. Ну не выполнены для этого пара важных условий:

1. Таким кризисам предшествует тотальная эйфория. И где она? Все на стрёме сидят, ждут кризиса

2. Структура роста с низов 2009 года явно не выглядит законченной.

После пробоя последнего ATH сиплый прошёл всего 1%. Ну откуда сейчас разворот в штопор??? Я понимаю, профессиональные армагеддонщики вангуют штопор из любой точки, но остальные то куда? Вот на таких (точнее на их шортах) рынки и будут расти)))

- комментировать

- ★7

- Комментарии ( 143 )

BREAKING: Все самые свежие и горячие новости этим утром.

- 31 октября 2019, 14:22

- |

— Демократы проводят историческое голосование, чтобы подтвердить вопрос об импичменте президента Трампа.

— Китай ставит под сомнение долгосрочную торговую сделку с США.

— Мировая экономика продолжает идти на Юг. Рост долговой проблемы в будущем.

— Европейские банки говорят о том, чтобы перенести боль от отрицательных ставок на своих клиентов.

* Экономика Гонконга впадает в рецессию

Гонконг впал в техническую рецессию. Реальный ВВП упал на 3,2% в третьем квартале, почти столько же, сколько в первом квартале 2009 года во время финансового кризиса.

Превью заседания ФРС: как отреагирует доллар на третье подряд снижение ставки?

- 28 октября 2019, 15:18

- |

Немецкий PMI: годы QE ушли «в трубу»

- 24 октября 2019, 16:16

- |

Вслед за производственной активностью занятность в Германии дала трещину – безработица в частном секторе незначительно выросла в октябре, впервые за шесть лет. Слабость экспортного сектора закономерно просочилась в доходы потребителей и это был лишь вопрос времени. Сохранение негативного тренда грозит устойчивым снижением потребительского доверия, сводя на нет годы интенсивного QE и снижая потенциальную отдачу от новых мер стимулирования.

Опрос PMI от агентства Markit показал, что небольшое снижение занятости было главным образом вызвано сокращением рабочих мест в производственном секторе, где спрос на рабочую силу находится сейчас на самом низком уровне за 10 лет. Экспортный сектор Германии уже некоторое время находится в рецессии из-за синергии источников торговой нестабильности – торгового конфликта между США и Китаем, Брексит и угрозы автомобильных тарифов. Одновременность действия привела к резкой избыточности нынешних производственных мощностей и также затрудняет быструю переориентацию цепочек поставок. Сгладить эффекты как видно не удается.

( Читать дальше )

ФРС продает доллары. Что делать инвестору?

- 21 октября 2019, 09:31

- |

Фондовые рынки США продолжают отыгрывать начало политики количественного смягчения ФРС. Хотя сама ФРС, говорит, что это краткосрочные меры, но вливание по 60$ млрд. в экономику покупая краткосрочные гособлигации (T-bills) явно говорит об обратном. Поэтому сейчас экономика США находится в переходном цикле – в начало рецессии, можно ожидать еще снижение котировок на фондовые индексы США (S&P500, DowJones, NASDAQ100 и др.), падение доллара и рост цен на облигации.

На этой неделе, также ожидаем заседание ЕЦБ, уже с новой главой – Кристин Лагард. Думаю, что услышим позитивную речь о будущем Европейской экономики, что простимулирует укрепление евро. В то же время, политики стимулирования экономики, которую запустил М.Драги будет продолжаться и в скором будущем сможем увидеть еще снижение ставок по депозитам.

В России же, ожидаем заседание ЦБ и решение о процентной ставке, которая, по всей видимости, останется неизменной. Учитывая сильное укрепление курса рубля и сезон отчетности в РФ (кстати, в США он тоже начался) мы можем увидеть постепенное падение курса российского рубля по отношению к доллару и, особенно, к евро.

Общий вывод: падение доллара по отношению к другим валютам.

Более подробно по США, Европе, Британии, Украине и Российской Федерации смотрите в видео.

Розничные продажи в США: читаем между строк

- 17 октября 2019, 14:46

- |

После публикации отчета по розничным продажам в США в сентябре, в СМИ прокатилась волна уныния и предостережений, что единственная еще «сияющая звезда» на небосклоне экономической статистика США, померкла. Вот краткое резюме вчерашних данных:

Широкий индекс розничных продаж MoM: -0.3%, при прогнозе +0.3%

Розничные продажи в контрольной группе MoM: 0.0% при прогнозе +0.3%

Базовый индекс продаж (исключая автомобили и топливо) MoM: 0.0% при прогнозе 0.2%

Первое что нужно заметить в анализе данных, так это то, что вышедший отчет – первая предварительная оценка (Advanced Reading). Я напомню, что обычно это довольно грубое приближение экономического показателя, за котором следуют «вторая предварительная» оценка (Preliminary), а затем окончательное (Final) значение. Например, за август, широкий индекс продаж был скорректирован с 0.0% до 0.2% (в сторону повышения), базовый индекс – с 0.4% до 0.6%.

Второй момент, измеряя рост в годовом выражении (по сравнению с тем же месяцем в 2018) мы имеем положительный прирост, со следующими значениями:

( Читать дальше )

Картина дня: Дивиденды Лукойла и предотвращение возможной рецессии

- 17 октября 2019, 11:40

- |

Корпоративные события:

- Совет директоров Лукойла утвердил новые принципы дивидендной политики. Так, компания будет направлять на дивиденды 100% скорректированного денежного потока (FCF). Новая дивидендная политика предполагает выплаты по итогам 6 месяцев дважды в год. В соответствии с новыми параметрами, дивидендная доходность Лукойла в 2020 году может составить более 10% годовых. За последние 12 месяцев Лукойл заработал 679,9 млрд руб. FCF, что соответствует дивидендной доходности в 16,5%, однако показатель будет корректироваться на средства, направленные на выкуп акций.

- Совет директоров Лукойла рекомендовал выплатить дивиденды за 9 месяцев 2019 года в размере 192 руб. на одну акцию (весь скорректированный FCF – 133 млрд. руб.). Последний день для покупки акций «с дивидендами» — 18 декабря. Сообщается, что расходы на выкуп были главным фактором, который повлиял на корректировку FCF в 1 полугодии этого года с 308 млрд руб. до 137 млрд руб.

- Также одобрено уменьшение уставного капитала компании путем приобретения 25 млн размещенных обыкновенных акций. К погашению будут определены акции, приобретенные компанией LUKOIL Securities Limited (100% дочка) в рамках «buyback», который завершился 20 августа 2019 года.

- Помимо всего вышесказанного, с Лукойле рассказали, что обратный выкуп в компании не предполагает ежедневного присутствия на рынке, а дивиденды станут приоритетом для распределения капитала Лукойла.

- Представитель авиакомпании «Победа» Елена Селиванова рассказала, что с 28 октября цены на авиабилеты авиаперевозчика из-за рубежа в Россию вырастут на 25 евро (при средней цене в 4500 руб.). Это является вынужденным шагом и связано с решением суда о запрете «Победе» брать плату с пассажиров за регистрацию на стойках в иностранных аэропортах. «Бесплатных услуг не бывает, бывают включенные в тариф по умолчанию для всех» — говорит Селиванова. В ФАС сообщили, что не видят причин вмешиваться в данную ситуацию.

- За 9 месяцев 2019 года Etalon Group увеличил продажи на 26% в сравнении с тем же периодом прошлого года.

- Сбербанк в тестовом режиме запустил краудлендинговую платформу «СберКредо».

- Акционеры МОЭСК предварительно согласовали выплату промежуточных дивидендов за 9 месяцев этого года.

- В Газпроме рассказали об инциденте, произошедшем еще в 2012 году, когда две австрийские мобильные компрессорные станции были принудительно отключены через спутник. Отключение произошло прямо во время испытаний. После этого в Газпроме начали разработку отечественных мобильных компрессорных станций. «Оборудование было дистанционно отключено компанией-производителем… Мы планируем заменить мобильные компрессорные станции иностранного производства российскими аналогами» — пояснили в компании.

- Детский мир намерен расширить ассортимент своего интернет-магазина в 5 раз с 50 тыс. товаров до 250 тыс., а также запустить пилотную версию маркетплейса для категории «одежда и обувь» уже в следующем году.

- После прохождения листинга на NASDAQ, торги по акциям Freedom Holding были запущены и на Санкт-Петербургской фондовой бирже.

- Raiffeisenbank поднимает прогнозную стоимость акций Мосбиржи на 8% со 103 руб. до 111 руб. Рекомендация повышена до «покупать».

- В 3 квартале 2019 года Алроса добыла на 24% больше алмазов в сравнении со 2 кварталом, а также на 15% по сравнению с тем же периодом прошлого года. Продажи сократились на 23% квартал к кварталу и на 5% год к году. Запасы за квартал выросли на 36%. В компании отмечают предпосылки для восстановления рынка в будущем. Выручка от продаж алмазов снизилась в 3 квартале 2019 года на 37% по отношению к 3 кварталу 2018 года.

- Промсвязьбанк намеревается продать непрофильный актив – компанию «ПСБ-Форекс», которая имеет лицензию форекс-дилера. Покупателями могут стать БКС или Группа «Открытие», которые так и не смогли получить лицензии самостоятельно.

- В 3 квартале 2019 года чистая розничная выручка X5 Retail Group выросла на 12,8% в сравнении с тем же периодом прошлого года. Сопоставимые продажи увеличились на 3,9%, в торговая площадь на 13,9%.

( Читать дальше )

«Игра со статистикой» и проблемы потребления в США.

- 15 октября 2019, 14:17

- |

Затянувшееся разногласие между опросами PMI в производственном/непроизводственном секторе США и устойчивой динамикой потребления — наверно единственное, что сдерживает развитие темы упадка в рыночных настроениях. Как заметил Morgan Stanley, фундаментом текущей экспансии было отсутствие потребительских шоков, с чего, собственно говоря, начиналось большинство прошлых рецессий.

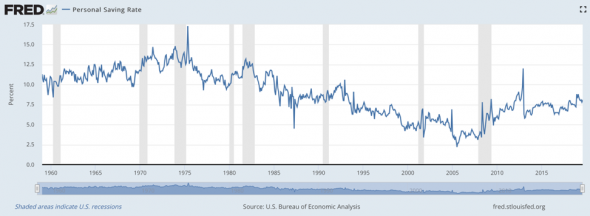

Несколько недель назад, в интервью CNBC, чиновник ФРС Ричард Кларида даже позволил себе заявление, что «домохозяйства находятся в лучшей форме за всю историю». Разумеется, он имел в виду баланс (активов-обязательств) домохозяйств, рекордно низкую безработицу и высокий уровень потребительского доверия. Процентные ставки на историческом минимуме позволяют выгодно обслуживать обязательства заемщиков, а норма частных сбережений находится в аптренде сдерживая риски «индивидуальных дефолтов»:

( Читать дальше )

«Сдвиг по фазам». США и Китай заключили первую сделку

- 14 октября 2019, 11:55

- |

Прошлая пятница ввела рынок в замешательство. Оптимизм, который инвесторы возлагали на торговые переговоры США и Китай, даже несмотря на то, что частично страны пришли к соглашению, резко был сменен в обратную сторону.

Все произошло из-за того, что было принято соглашение только по «Фазе 1» и впереди нас ждут еще 2 фазы торговых переговоров. Трамп заявил, что вся сделка очень большая и поэтому решили разбить ее на несколько фаз, чтобы максимально охватить все вопросы. Поэтому до выборов 2020 в США мы будем свидетелями еще длинных торговых переговоров между США и Китаем, которые очень сильно будут давить на рынок.

В то же время, на прошлой неделе вышли данные по CPI и PPI в США. Оба показателя показали ухудшающиеся показатели т.е. дальнейшее снижение. Это говорит о том, что вероятность снижения процентной ставки в США еще больше увеличивается и уже 30.10.2019 мы увидим дальнейшее снижение ставки до 1,75%.

С 15 октября ФРС вольет в рынок еще 60 млрд.дол покупая краткосрочные гособлигации США, а это полноценная месячная программа количественного смягчения, которая проводилась с 2009 по 2014 гг. т.е. ФРС начинает новое QE. Это еще больше подогреет интерес к долгосрочным облигациям т.к. в таком случае мы можем увидеть снижение процентной ставки до 0% в течении год-полтора.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал