SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Обсуждение торговли опционами

- 24 апреля 2013, 21:09

- |

Всем доброго времени суток

предыдущий пост — smart-lab.ru/blog/116130.php

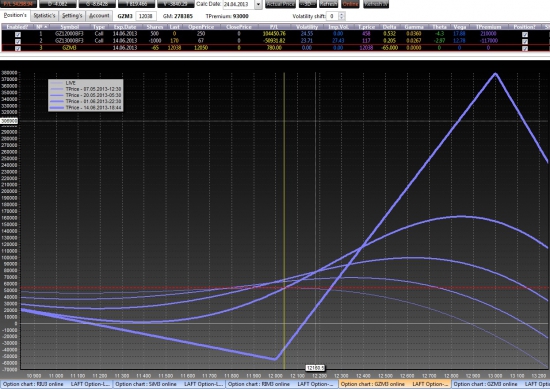

Сегодняшний день был для меня еще одним подтверждением того, что я правильно сделал, что начал в свое время заниматься опционами. На рынке акций и фьючерсов если ты ошибся с направлением, то выхода два — стоп-лосс или ждать когда тебя «закроет» брокер. Я это к тому, что вчера вечером и сегодня утром я имел позицию отражающую мое мнение по рынку — скорее вниз, чем вверх))) Но в опционах, ничего не делая с позицией, можно быть в лонгах, когда растем и быть в шортах, когда падаем. Конечно звучит красиво, а на самом деле влезая в опционную торговлю все глубже и глубже понимаешь тонкости этого инструмента и его опасности.

Но это все лирика, а по моему портфелю ситуация следующая: в течение дня я только выравнивал дельту фьючом на росте и только после вечернего клиринга я существенно изменил кол-во купленных и проданных опционов. Во-первых, стала некомфортно большой для меня отрицательная тэта. А во-вторых, после сегодняшнего трендового дня я не ожидаю аналогичных движений в ближайшее время.

( Читать дальше )

предыдущий пост — smart-lab.ru/blog/116130.php

Сегодняшний день был для меня еще одним подтверждением того, что я правильно сделал, что начал в свое время заниматься опционами. На рынке акций и фьючерсов если ты ошибся с направлением, то выхода два — стоп-лосс или ждать когда тебя «закроет» брокер. Я это к тому, что вчера вечером и сегодня утром я имел позицию отражающую мое мнение по рынку — скорее вниз, чем вверх))) Но в опционах, ничего не делая с позицией, можно быть в лонгах, когда растем и быть в шортах, когда падаем. Конечно звучит красиво, а на самом деле влезая в опционную торговлю все глубже и глубже понимаешь тонкости этого инструмента и его опасности.

Но это все лирика, а по моему портфелю ситуация следующая: в течение дня я только выравнивал дельту фьючом на росте и только после вечернего клиринга я существенно изменил кол-во купленных и проданных опционов. Во-первых, стала некомфортно большой для меня отрицательная тэта. А во-вторых, после сегодняшнего трендового дня я не ожидаю аналогичных движений в ближайшее время.

( Читать дальше )

- комментировать

- 59 | ★1

- Комментарии ( 15 )

Хочу пройти обучение опционнной торговле.Что или кого посоветуете?

- 24 апреля 2013, 20:12

- |

Хочу пройти обучение опционной торговле, в том числе на западных площадках.

Интересно мнение знающих людей по поводу у кого стоит обучаться, а укого нет.

Книги читал, всякие-разные, пост не об этом

Начальные знания у меня есть, не хватает систематизации знаний.

Заранее благодарен за дельные советы. .

Интересно мнение знающих людей по поводу у кого стоит обучаться, а укого нет.

Книги читал, всякие-разные, пост не об этом

Начальные знания у меня есть, не хватает систематизации знаний.

Заранее благодарен за дельные советы. .

Открыта регистрация на НОК 6

- 24 апреля 2013, 17:17

- |

После пары месяцев обсуждения на фейсбуке НОК6, тем, которые могли бы быть интересны опционщикам, наконец таки появился официальный анонс данного мероприятия.

18 мая в бизнес отеле Бородино (Москва, м Сокольники) состоится конференция

состоит из 3х частей:

Секция 1 — Привет Заграница

— опционы на VIX

— недельные опционы

— реальные примеры, кейсы

— опционы на ETF

Секция 2 — Профессионалы делятся

— опционный проп. трейдинг

— лондонские опционы на акции рос эмитентов

— ОТС

Секция 3 — Руские горки опционных рынков

— улыбка волатильности

— алготрейдинг на опционах

— календарные опционные спрэды

— динамический дельта хеджер

На мероприятии Чекулаев презентует свою новую книгу — справочник по опционам

Также обещают подарки:

( Читать дальше )

18 мая в бизнес отеле Бородино (Москва, м Сокольники) состоится конференция

состоит из 3х частей:

Секция 1 — Привет Заграница

— опционы на VIX

— недельные опционы

— реальные примеры, кейсы

— опционы на ETF

Секция 2 — Профессионалы делятся

— опционный проп. трейдинг

— лондонские опционы на акции рос эмитентов

— ОТС

Секция 3 — Руские горки опционных рынков

— улыбка волатильности

— алготрейдинг на опционах

— календарные опционные спрэды

— динамический дельта хеджер

На мероприятии Чекулаев презентует свою новую книгу — справочник по опционам

Также обещают подарки:

- каждому участнику — журнал FO и подписка OptionVue (21 день),

- конкурс с ценными призами от Saxo Bank,

- скидка до 30% при покупке OptionVue (+21 день бесплатно),

- 5 книг в подарок от Чекулаева

( Читать дальше )

Обсуждение торговли опционами

- 23 апреля 2013, 19:56

- |

Всем доброго времени суток

предыдущий пост — smart-lab.ru/blog/115914.php

Сегодняшний день начался для меня с добавление гаммы для моей позиции. Я боялся дальнейшего снижения, а рынок, обновляя лои не развил скорости...

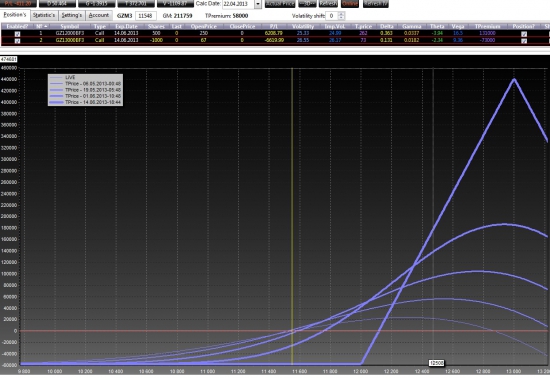

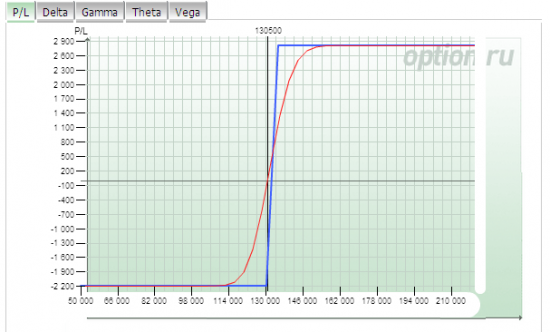

Я сегодня продал фьючи по 127810 — почти минимум дня))) а парадокс в том, что я сделал ставку на рост ))) а, соответственно, одновременно с этим купил 130 колов. Затем очень оперативно рынок вырос. И в районе 130000 я привел позу в нейтральность. Затем, когда рынок начал активно снижаться, по хорошему надо было на 129000 снова выровнять дельту, но мы так уверенно этот уровень прошли вниз, что я решил дождаться теста 128000, и, как оказалось, зря. В итоге моя позиция сейчас имеет следующий вид:

135000 кол +509шт средняя цена покупки 2131

135000 пут +256 шт средняя цена покупки 5819

130000 пут -57 шт средняя цена продажи 2076

125000 пут -550 шт средняя цена продажи 1453

RIM3 -220 шт средняя цена продажи 131485

130000 кол +342 шт средняя цена покупки 2029

профиль:

предыдущий пост — smart-lab.ru/blog/115914.php

Сегодняшний день начался для меня с добавление гаммы для моей позиции. Я боялся дальнейшего снижения, а рынок, обновляя лои не развил скорости...

Я сегодня продал фьючи по 127810 — почти минимум дня))) а парадокс в том, что я сделал ставку на рост ))) а, соответственно, одновременно с этим купил 130 колов. Затем очень оперативно рынок вырос. И в районе 130000 я привел позу в нейтральность. Затем, когда рынок начал активно снижаться, по хорошему надо было на 129000 снова выровнять дельту, но мы так уверенно этот уровень прошли вниз, что я решил дождаться теста 128000, и, как оказалось, зря. В итоге моя позиция сейчас имеет следующий вид:

135000 кол +509шт средняя цена покупки 2131

135000 пут +256 шт средняя цена покупки 5819

130000 пут -57 шт средняя цена продажи 2076

125000 пут -550 шт средняя цена продажи 1453

RIM3 -220 шт средняя цена продажи 131485

130000 кол +342 шт средняя цена покупки 2029

профиль:

Блоги опционных трейдеров

- 23 апреля 2013, 12:15

- |

Всем доброго дня!

С недавних пор я стал интересоваться торговлей опционами, но не обычными рыночными, а бинарными. Немного разобравшись в бинарных опционах, я начал открывать позиции до закрытия торговой сессии. Есть некоторые положительные результаты и я начал втягиваться все сильнее.

Но речь не обомне как дилетанта, а о гуру которые пользуются обычными опционами на профессиональном уровне… Если кто ведет свой блог или имеет ветку на каком нибудь форуме с аналитикой, то поделитесь плиз.

Что такое опционы я вроде разобрался, но все же для меня стакан опционов, их комиссии или премии — нечто не понятное. Поэтому, хотелось бы увидеть трейдеров (точнее их блоги и темы), которые на истории или в режиме онлайн показывает на скринах — «где, что, да как?»

Если поделитесь ссылками, буду примного благодарен! Ссылки можете дать в ЛС, да и тут думаю будет выглядеть не как реклама.

С недавних пор я стал интересоваться торговлей опционами, но не обычными рыночными, а бинарными. Немного разобравшись в бинарных опционах, я начал открывать позиции до закрытия торговой сессии. Есть некоторые положительные результаты и я начал втягиваться все сильнее.

Но речь не обомне как дилетанта, а о гуру которые пользуются обычными опционами на профессиональном уровне… Если кто ведет свой блог или имеет ветку на каком нибудь форуме с аналитикой, то поделитесь плиз.

Что такое опционы я вроде разобрался, но все же для меня стакан опционов, их комиссии или премии — нечто не понятное. Поэтому, хотелось бы увидеть трейдеров (точнее их блоги и темы), которые на истории или в режиме онлайн показывает на скринах — «где, что, да как?»

Если поделитесь ссылками, буду примного благодарен! Ссылки можете дать в ЛС, да и тут думаю будет выглядеть не как реклама.

Моя страсть – опционы

- 22 апреля 2013, 20:05

- |

В принципе, можно было бы ничего больше и не писать. В заголовке все сказано. Но хочется немного поразмышлять на эту тему. И связано это с тем, что на smart-lab.ru в последнее время зачастили топики о том, что трейдер устал, и он уходит, а кто-то продолжает торговать, хотя ему это все давно уже опостыло и ничего кроме тошнотворных реакций не вызывает. И это пишут трейдеры, с которыми я начинал практически в одно время.

В принципе, можно было бы ничего больше и не писать. В заголовке все сказано. Но хочется немного поразмышлять на эту тему. И связано это с тем, что на smart-lab.ru в последнее время зачастили топики о том, что трейдер устал, и он уходит, а кто-то продолжает торговать, хотя ему это все давно уже опостыло и ничего кроме тошнотворных реакций не вызывает. И это пишут трейдеры, с которыми я начинал практически в одно время.И я задумался, с чем это все может быть связано. Кстати, это пишут трейдеры, которые торгуют базовым активом, то есть фьючерсами и акциями. А не опционщики. И с одной стороны, это, конечно, связано с тем, что рынок в последнее время достаточно сложный, как для опционных трейдеров, так как волатильность находится на низких уровнях, так и для торгующих базовый актив.

С другой стороны, если рассмотреть трейдинг, как работу, то я бы сравнил торговлю базовым активом с работой, где необходимо работать руками, выполняя какую-то несложную, но рутинную работу, где нет места для фантазии, где сложно что-то придумать ещё. В общем, как гвозди заколачивать. Взял- ударил, взял-ударил, купил-продал, продал-купил. Короче, очень скучно. И по прошествии времени это действительно превращается в РУТИНУ. Так как, несмотря на простоту, данный вид трейдинга довольно сильно изматывает, как людей на конвейере.

( Читать дальше )

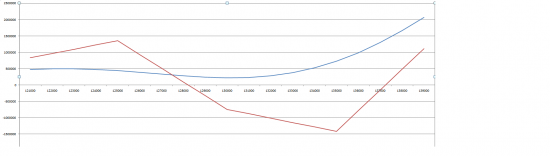

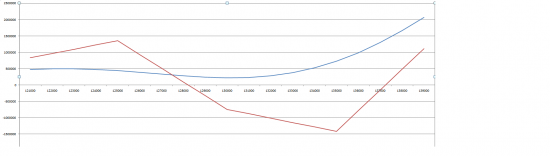

вышел из отпуска а тут такая красота!

- 22 апреля 2013, 19:50

- |

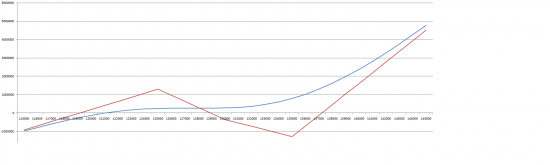

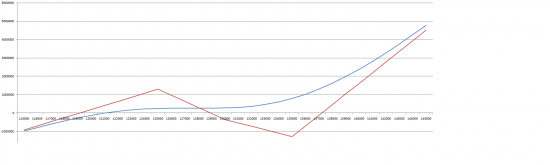

В последнее время очень полюбился газпром, который пошел, хорошо пошел топором вниз.

конечно оценен он очень странно и фундаменталиты могут меня поправить, но по самым заниженным оценкам даже с учетом призрачных перспектив бумага стоит 180-200 руб за штуку.

Покупать страшно, себя споминаю, как боялся купить Сбер по 20 рублей, хотя и тогда все было ясно :)

Так вот, цикл падежа может разгореться как исторически сложилось в мае, однако можем отпадать и до него. Потом консолидация и осторожный рост. К зиме вернемся на 200. Нормально складывается картинка.

Буду последовательно быковать. Из-за ожидаемой консолидации начну сосовего любимого обратного спрэда, отрицательного по веге, с положительной дельтой и тетой.

Покупаю 500 12 000 коллы и продаю 1000 лотов 13 000.

дельта 50 тета 200 вега -700

конечно оценен он очень странно и фундаменталиты могут меня поправить, но по самым заниженным оценкам даже с учетом призрачных перспектив бумага стоит 180-200 руб за штуку.

Покупать страшно, себя споминаю, как боялся купить Сбер по 20 рублей, хотя и тогда все было ясно :)

Так вот, цикл падежа может разгореться как исторически сложилось в мае, однако можем отпадать и до него. Потом консолидация и осторожный рост. К зиме вернемся на 200. Нормально складывается картинка.

Буду последовательно быковать. Из-за ожидаемой консолидации начну сосовего любимого обратного спрэда, отрицательного по веге, с положительной дельтой и тетой.

Покупаю 500 12 000 коллы и продаю 1000 лотов 13 000.

дельта 50 тета 200 вега -700

Обсуждение торговли опционами

- 22 апреля 2013, 19:46

- |

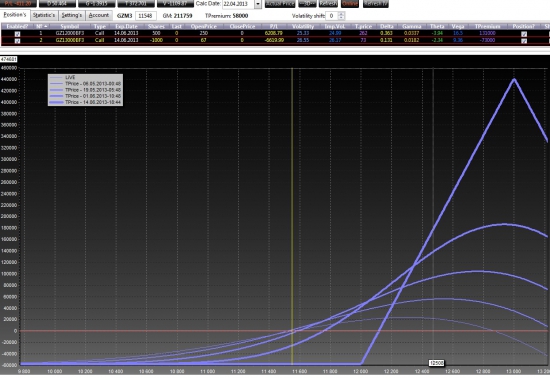

Всем доброго времени суток

предыдущий пост — smart-lab.ru/blog/115628.php

Сегодня я слишком перестраховывался:

утром я с открытия выровнял дельту по 131700, а в районе 131500 чуть модифицировал позицию — допродал 125 путов по 25,65 волатильности с выравниванием дельты, чтобы убрать агрессивность и уменьшить тэту. В течение дня я хеджировался по 131К и по 130К. Если бы был у компьютера, то купил бы RI и по 129К, но получилось, что в районе 128,1К я купил 200 шт 130 колов и выровнял дельту. Это я сделал, т.к. поза вышла в область отрицательной гаммы, а я сейчас категорически хочу быть в купленной позе

На данный момент моя позиция выглядит следующим образом:

135000 кол +509шт средняя цена покупки 2131

135000 пут +256 шт средняя цена покупки 5819

130000 пут -57 шт средняя цена продажи 2076

125000 пут -550 шт средняя цена продажи 1453

RIM3 -130 шт средняя цена продажи 133376

130000 кол +200 шт средняя цена покупки 2069

профиль:

предыдущий пост — smart-lab.ru/blog/115628.php

Сегодня я слишком перестраховывался:

утром я с открытия выровнял дельту по 131700, а в районе 131500 чуть модифицировал позицию — допродал 125 путов по 25,65 волатильности с выравниванием дельты, чтобы убрать агрессивность и уменьшить тэту. В течение дня я хеджировался по 131К и по 130К. Если бы был у компьютера, то купил бы RI и по 129К, но получилось, что в районе 128,1К я купил 200 шт 130 колов и выровнял дельту. Это я сделал, т.к. поза вышла в область отрицательной гаммы, а я сейчас категорически хочу быть в купленной позе

На данный момент моя позиция выглядит следующим образом:

135000 кол +509шт средняя цена покупки 2131

135000 пут +256 шт средняя цена покупки 5819

130000 пут -57 шт средняя цена продажи 2076

125000 пут -550 шт средняя цена продажи 1453

RIM3 -130 шт средняя цена продажи 133376

130000 кол +200 шт средняя цена покупки 2069

профиль:

Ловим краткосрочное движение с помощью опционов. Часть 1.

- 22 апреля 2013, 10:35

- |

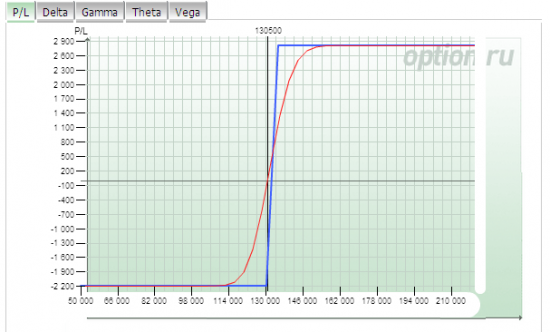

Допустим, у нас есть тактика, которая неплохо предсказывает направление движения рынка за период в несколько дней, например, тактика «пересечение ценой среднего». Однако, есть проблема — даже если в итоге прогноз оказывается верен, в процессе движения рынок может сходить в обратную сторону, причём несколько раз, с возвратами, и если открыть обычную линейную позицию, то такими «запилами» будет постоянно выбивать стопы.

Чтобы снять проблему со стопами, можно использовать не сам линейный актив, а опционы на него. Кстати, важный момент тут — это краткосрочность прогноза.

Выглядит это примерно так, на примере текущей ситуации на RI.

Сейчас цена 130500, около страйка 130.

Пусть наша базовая система предсказала рост, тогда мы покупаем СALL на текущем страйке (на деньгах, CALL-130) и продаём CALL на ближайшем страйке вверх, то есть CALL-135, то есть строим обычный бычий call-спрэд. Пока базовая система показывает сигнал на рост мы держим эту конструкцию.

( Читать дальше )

Чтобы снять проблему со стопами, можно использовать не сам линейный актив, а опционы на него. Кстати, важный момент тут — это краткосрочность прогноза.

Выглядит это примерно так, на примере текущей ситуации на RI.

Сейчас цена 130500, около страйка 130.

Пусть наша базовая система предсказала рост, тогда мы покупаем СALL на текущем страйке (на деньгах, CALL-130) и продаём CALL на ближайшем страйке вверх, то есть CALL-135, то есть строим обычный бычий call-спрэд. Пока базовая система показывает сигнал на рост мы держим эту конструкцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал