SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Большинство опционов истекает «вне денег»?

- 26 августа 2013, 10:02

- |

Большинство опционов истекает «вне денег» означает, что чаще всего покупатели опционов в проигрыше. Так ли это?

Недавно слушал вебинар Андрея Кузнецова «Как продавать опционы на товарных рынках мира» и был немного удивлен услышать от человека, который на рынке с 1995 года несколько мифов об опционах. Надо отметить, что эти утверждения повторяются периодически, из года в год, на различных форумах, посвященных опционной торговле.

Сегодня хочу остановиться на первом утверждении:

90% КУПЛЕННЫХ ОПЦИОНОВ ИСТЕКАЕТ БЕСПОЛЕЗНЫМИ,

Не буду разводить много воды. Сразу ссылка на сайт CBOE, где это даже названо мифом №1 об опционах.

Информация на английском, поэтому перевод:

приблизительно 10% всех опционов исполняются, от 55% до 60% — закрываются до погашения, и только 30-35% истекают «без денег». То есть, 90% опционов «умирают не исполненными», а это далеко не тоже самое что 90% истекают «вне денег». Причем вся эта информация ничего не говорит о прибыльности сделок. Опционы, закрытые до экспирации, могут быть как прибыльными так и убыточными. А опционы, истекшие «вне денег» могли быть частью какой-нибудь сложной позиции, которая могла быть как выигрышной так и проигрышной.

( Читать дальше )

Недавно слушал вебинар Андрея Кузнецова «Как продавать опционы на товарных рынках мира» и был немного удивлен услышать от человека, который на рынке с 1995 года несколько мифов об опционах. Надо отметить, что эти утверждения повторяются периодически, из года в год, на различных форумах, посвященных опционной торговле.

Сегодня хочу остановиться на первом утверждении:

90% КУПЛЕННЫХ ОПЦИОНОВ ИСТЕКАЕТ БЕСПОЛЕЗНЫМИ,

Не буду разводить много воды. Сразу ссылка на сайт CBOE, где это даже названо мифом №1 об опционах.

Информация на английском, поэтому перевод:

приблизительно 10% всех опционов исполняются, от 55% до 60% — закрываются до погашения, и только 30-35% истекают «без денег». То есть, 90% опционов «умирают не исполненными», а это далеко не тоже самое что 90% истекают «вне денег». Причем вся эта информация ничего не говорит о прибыльности сделок. Опционы, закрытые до экспирации, могут быть как прибыльными так и убыточными. А опционы, истекшие «вне денег» могли быть частью какой-нибудь сложной позиции, которая могла быть как выигрышной так и проигрышной.

( Читать дальше )

- комментировать

- 316 | ★4

- Комментарии ( 11 )

Где открыть счет CME?

- 25 августа 2013, 17:33

- |

Добрый вечер!

Ликвидность нашего рынка оставляет желать лучшего, подумываю переходить торговать на Чикагской товарной бирже CME. Подскажите укакого брокера лучше открыть счет для опционной торговли (без повышенных маржинальных требований)?

Ликвидность нашего рынка оставляет желать лучшего, подумываю переходить торговать на Чикагской товарной бирже CME. Подскажите укакого брокера лучше открыть счет для опционной торговли (без повышенных маржинальных требований)?

Опционы и ТА

- 25 августа 2013, 15:16

- |

Док, я решил перенести сюда дальнейшее обсуждение, так как на хамахе крайне неудобный для общения интерфейс...

В продолжение нашей темы я хочу отметить вот что...

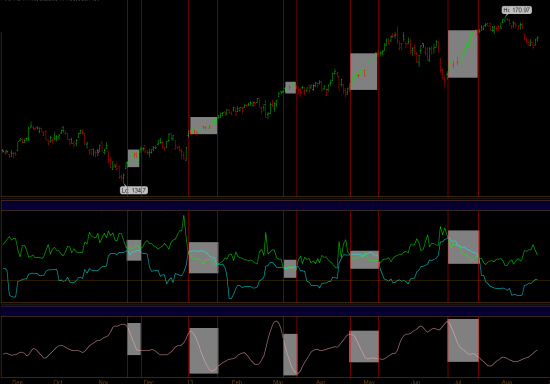

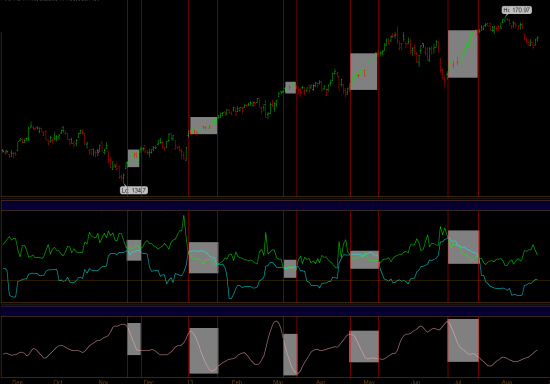

События о которых мы говорим совсем нередки, особенно на ликвидных инструментах… посмотри к примеру на дневку SPY и на показатели IV и HV… зеленая и голубая линии соответственно

Ниже находится индикатор стат волы так вот заметь как участки где IV <= HV соотносятся с его максимумами, а на всём протяжении этих участков мы видим нисходящие краткосрочные тренды по волатильности. Всё остальное время мы видим что опционы переоценены.

В продолжение нашей темы я хочу отметить вот что...

События о которых мы говорим совсем нередки, особенно на ликвидных инструментах… посмотри к примеру на дневку SPY и на показатели IV и HV… зеленая и голубая линии соответственно

Ниже находится индикатор стат волы так вот заметь как участки где IV <= HV соотносятся с его максимумами, а на всём протяжении этих участков мы видим нисходящие краткосрочные тренды по волатильности. Всё остальное время мы видим что опционы переоценены.

Что понедельник нам готовит,

- 24 августа 2013, 23:47

- |

Или почему я высоко оцениваю шансы Ударного Дня вверх.

Факторы за рост, по мере убывания значимости, с моей точки зрения:

1. Бразильский реал в пятницу вырос относительно доллара на 3,5%.

На наш рынок естественно основное влияние оказывает цена нефти, брент чувствует себя отлично, а рубль довольно резко подешевел за последнее время (и это при довольно значительных интервенция ЦБ). Почему? Понятно, есть объективные причины: дефицит бюджета, замедление (а по-чесноку, в лучшем сулчае, стагнация) экономики. Но мое мнение — падение рубля в зничительной степени обусловлено тем, что мы вторая буква в БРИК, то есть рубль продали «за компанию», см. бразильский реал и индийскую рупию, и доходности их бондов.

Поэтому этот фактор ставлю на первое место. У рубля есть шанс укрепиться, по корзине — хотя бы до 37,5. Плюс налоговый период поможет.

2. Доходность американских десятилеток упала с 2,90+ до 2,81.

Минимум доходности в этом году был 1,54. То есть за последнее время доходности выросли в 2 раза! И это по самому безрисковому активу в мире! Понятно, был пузырек, но сейчас сдулся и даже надулся в обратную сторону )). Это переоценка активов примерно 7%! «Официальное» (общепринятое) объяснение — ожидание сворачивания ФРС куе3. Я считаю, что опасения tapering сильно преувеличены, и при любом раскладе на рынке бондов наступит стабилизация. Доходности в пятницу снизились из-за слабых продаж новых домов в США — это и понятно, ипотечные ставки выросли, люди откладывают покупки. И это не устраивает ФРС. Будут словесно интервенить в пользу снижения доходностей.

( Читать дальше )

Факторы за рост, по мере убывания значимости, с моей точки зрения:

1. Бразильский реал в пятницу вырос относительно доллара на 3,5%.

На наш рынок естественно основное влияние оказывает цена нефти, брент чувствует себя отлично, а рубль довольно резко подешевел за последнее время (и это при довольно значительных интервенция ЦБ). Почему? Понятно, есть объективные причины: дефицит бюджета, замедление (а по-чесноку, в лучшем сулчае, стагнация) экономики. Но мое мнение — падение рубля в зничительной степени обусловлено тем, что мы вторая буква в БРИК, то есть рубль продали «за компанию», см. бразильский реал и индийскую рупию, и доходности их бондов.

Поэтому этот фактор ставлю на первое место. У рубля есть шанс укрепиться, по корзине — хотя бы до 37,5. Плюс налоговый период поможет.

2. Доходность американских десятилеток упала с 2,90+ до 2,81.

Минимум доходности в этом году был 1,54. То есть за последнее время доходности выросли в 2 раза! И это по самому безрисковому активу в мире! Понятно, был пузырек, но сейчас сдулся и даже надулся в обратную сторону )). Это переоценка активов примерно 7%! «Официальное» (общепринятое) объяснение — ожидание сворачивания ФРС куе3. Я считаю, что опасения tapering сильно преувеличены, и при любом раскладе на рынке бондов наступит стабилизация. Доходности в пятницу снизились из-за слабых продаж новых домов в США — это и понятно, ипотечные ставки выросли, люди откладывают покупки. И это не устраивает ФРС. Будут словесно интервенить в пользу снижения доходностей.

( Читать дальше )

Рыночный анализ и торговые рекомендации 24-31 Августа

- 24 августа 2013, 23:28

- |

Представляем Вам наш еженедельный дайджест, ITG REPORT, по анализу рынка и торговым рекомендациям на предстоящую неделю.

В этом номере вы найдёте информацию о всех важных рыночных событиях на следующую неделю, комментарии по основным рынкам, список опционов которые по нашему мнению являются дешевыеми (рекомендация покупки), дорогими (продажи) а так же опционы рассчитанными на разворот тренда.

Вы узнаете какие рынки переоценнены и какие не дооцененны с точки зрения фундаментального и технического анализа а так же по отчетам СОТ. В этом номере мы так же даём рекомендации по торговым стратегиям на рынке Мяса, 30-летних Бондов, Золота, NASDAQ и Сои. Мы так же включили последние данные отчета Commitment of Traders по позициям больших денег и фондов.

Покрытый колл. Варианты защиты.

- 24 августа 2013, 20:26

- |

Покрытый колл – одна из самых используемых позиций. Но как правильно ее защищать? Когда и как роллировать позицию, когда фиксировать прибыль?

Делюсь своей альтернативной версией ;)

Самое первое, что я себя спрашиваю когда речь идет о корректировке любой позиции – это КОГДА ДЕЛАТЬ КОРРЕКТИРОВКУ. И только после ответа на этот вопрос, спрашиваю: «Как?»

По своей сути вопрос КОГДА связан с вашим контрагентом по сделке. Если в какой-то момент времени он сможет создать бесплатную позицию, то этот момент и будет ответом на вопрос КОГДА.

Что я имею в виду?

Акция АА торгуется по 103 рубля. Я продаю 105-страйк пут за 4 рубля. Напоминаю, что это тоже самое как продать против своих акций 105-страйк колл за 2 рубля. Теперь смотрим на все это глазами человека на дугой стороне сделки. У него длинный 105-страйк пут, и если он сможет продать следующий, скажем, 100-страйк пут за 4 рубля, то он получит без рисковый 105/100 вертикальный пут-спред.

( Читать дальше )

Делюсь своей альтернативной версией ;)

Самое первое, что я себя спрашиваю когда речь идет о корректировке любой позиции – это КОГДА ДЕЛАТЬ КОРРЕКТИРОВКУ. И только после ответа на этот вопрос, спрашиваю: «Как?»

По своей сути вопрос КОГДА связан с вашим контрагентом по сделке. Если в какой-то момент времени он сможет создать бесплатную позицию, то этот момент и будет ответом на вопрос КОГДА.

Что я имею в виду?

Акция АА торгуется по 103 рубля. Я продаю 105-страйк пут за 4 рубля. Напоминаю, что это тоже самое как продать против своих акций 105-страйк колл за 2 рубля. Теперь смотрим на все это глазами человека на дугой стороне сделки. У него длинный 105-страйк пут, и если он сможет продать следующий, скажем, 100-страйк пут за 4 рубля, то он получит без рисковый 105/100 вертикальный пут-спред.

( Читать дальше )

Улыбка волатильности

- 23 августа 2013, 23:31

- |

Улыбка волатильности — это аномальный паттерн на вмененной волатильности опционов. Для конкретной экспирации, опционы, чьи страйки сильно отличаются от текущей цены базового актива (то есть опционы глубоко-вне-денег и опционы глубоко-в-деньгах), показывают более высокие цены (и, следовательно, более высокую вмененную волатильность), чем этого требует стандартная модель оценки опционов.

График зависимости вмененной волатильности от цены страйка для конкретной экспирации дает сдвинутую “улыбку” вместо ожидаемой плоской поверхности. Паттерн различается по рынкам. Опционы на акции, торгуемые на американских рынках, не показывали улыбки волатильности до краха 1987 года, но стали показывать ее после. Считается, что переоценка инвесторами вероятности событий “черного лебедя” привела к более высоким ценам для опционов вне денег. Эта аномалия указывает на неэффективность стандартной модели оценки опционов Блэка-Шоулза (Black-Scholes), которая считает волатильность константой, а изменения цен базового актива логнормальными. Эмпирические распределения ценовых изменений, однако, склонны показывать “тяжелые хвосты” (эксцесс) и ассимметрию. Моделирование улыбки волатильность — активная область исследований в количественных финансах, так же, как и поиски лучшей модели оценки цен опционов, например, через модели стохастической волатильности.

( Читать дальше )

Низкая волатильность - не повод для покупки

- 23 августа 2013, 09:52

- |

Стоим месяц в узком боковике 130-135, волатильность конечно упала, пробую заработать на колебаниях внутри коридора. Продал стренгл с запасом по величине 140 колы и 120 путы по 400-500 п. При колебаниях цен буду перетряхивать соотношения в пользу растущего края. Часть путов вчера отфиксил по 300-250, взамен продал колов по 550, на обратном движении буду наоборот откупать колы и продавать путы. Позиция относительно небольшая 20% депо — есть поле для маневра.

При движении вверх и закреплении выше 135 отроллирую стренгл в 145-125.

При движении вверх и закреплении выше 135 отроллирую стренгл в 145-125.

Обзор РТС и УБ Усенко от 22 08 13

- 23 августа 2013, 01:01

- |

УБ

Фьючерс так и не вышел с консолидации 850 на 900 пунктов. Индекс падал до 850, но восстановился. Ждем проторговку 870-890 с последующим выходом вверх, если индекс восстановится до значения 890.

РТС

Фьючерс РИ застрял в широком боковике 135 000 на 129 000. Учитывая особенности широкого рынка, игроки пытаются извлечь прибыль из каждого движения, за что и будут наказаны. Учитесь торговать, только верные сигналы, а их нужно ждать, порой неделями. Хороший лонг может получится после пробоя 133500 вверх на пару тысяч пунктов.

Фьючерс так и не вышел с консолидации 850 на 900 пунктов. Индекс падал до 850, но восстановился. Ждем проторговку 870-890 с последующим выходом вверх, если индекс восстановится до значения 890.

РТС

Фьючерс РИ застрял в широком боковике 135 000 на 129 000. Учитывая особенности широкого рынка, игроки пытаются извлечь прибыль из каждого движения, за что и будут наказаны. Учитесь торговать, только верные сигналы, а их нужно ждать, порой неделями. Хороший лонг может получится после пробоя 133500 вверх на пару тысяч пунктов.

Опционы. Интересная ситуация.

- 22 августа 2013, 21:16

- |

Вопрос тем, кто разбирается в опционах.

Скажите, пожалуйста, интересна ли с точки зрения арбитража ситуация, когда опцион-пут на фьючерс РТС (сентябрь) 125000 страйка (вне денег) при рыночной котировке фьючерса выше 132500 стоит дороже опцион-колла на фьючерс РТС (сентябрь) 140000 страйка (вне денег) при той же рыночной котировке?

Медианная цена для данных опционов — около 132 500 — тогда они по внутренней стоимости одинаково далеко вне денег. По идее при рыночной цене 132500 они должны быть приблизительно равны по стоимости. Выше — должен быть дороже опцион-колл 140000, ниже — более дорогим должен быть опцион-пут 125000. Конечно, я понимаю, зависит всё от волатильности на рынке. Но, согласитесь ситуация интересна.

Возможен ли в такой ситуации арбитраж, подобный стратегии паритета опционов? (понимаю, что это не опционы у денег).

На момент написания котировка РИ — 132950

Котировка пут125 — 660

Котировка колл140 — 530

Скажите, пожалуйста, интересна ли с точки зрения арбитража ситуация, когда опцион-пут на фьючерс РТС (сентябрь) 125000 страйка (вне денег) при рыночной котировке фьючерса выше 132500 стоит дороже опцион-колла на фьючерс РТС (сентябрь) 140000 страйка (вне денег) при той же рыночной котировке?

Медианная цена для данных опционов — около 132 500 — тогда они по внутренней стоимости одинаково далеко вне денег. По идее при рыночной цене 132500 они должны быть приблизительно равны по стоимости. Выше — должен быть дороже опцион-колл 140000, ниже — более дорогим должен быть опцион-пут 125000. Конечно, я понимаю, зависит всё от волатильности на рынке. Но, согласитесь ситуация интересна.

Возможен ли в такой ситуации арбитраж, подобный стратегии паритета опционов? (понимаю, что это не опционы у денег).

На момент написания котировка РИ — 132950

Котировка пут125 — 660

Котировка колл140 — 530

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал