опционы

Long 85 call по 1400

- 19 января 2015, 13:22

- |

- комментировать

- Комментарии ( 0 )

Анализ тиковых данных по франку.

- 18 января 2015, 09:21

- |

Для анализа ситуации с франком ищу тиковые данные по фьчерсам и споту USDCHF.

Желательно с бидом и аском.Народ, поделитесь! Или подскажите где искать.

Достаточно часа этой вакханалии. Думаю, что эту ситуацию нужно обязятельно разобрать, т.к. очень большая вероятность повторения подобного в других инструментах. Eurusd например. Интересует фьюч на MOEX,CME, ICE, спотовый usdchf разных поставщиков.

вот дали кухонные котировки:

http://www.gkfx.ru/trade_specs/tick_history.html — тут история только с 2015-01-15 12:07:06

http://www.dukascopy.com/swiss/russian/marketwatch/historical/ -

https://www.alpari.ru/ru/login/ (тики в личном кабинете), http://ticks.alpari.org/ — в альпари этой даты нет....

Моя торговля

- 17 января 2015, 13:29

- |

Здравствуйте дорогие друзья!

Буду продолжать писать статьи описывая свою торговлю. Есть какоето жгучее желание делиться с обществом своими мыслями, неудачами и успехами. Думаю моя история будет полезна для начинающих опционщиков, особенно как я потерял деньги. Мне хотелось бы, что бы вы не совершали моих ошибок.

Сначала опишу, что было, а затем перейду к описанию текущей позиции. Тем самым свяжу период моей торговли где я не публиковал свою торговлю с текущей ситуацией.

Гдето в районе 8 декабря я сформировал 2 позиции проданный стрэдл, ссылка на эту статью где я их описывал http://smart-lab.ru/blog/221456.php

Первая стратегия закрылась благополучно с прибылью, а вот со второй в дальнейшем возникли значительные проблеммы. До 12 декабря, я спокойно выравнивал дельту, где то 1 раз в сутки. Приходит пятница и я почемуто решаю оставить эту позицию через выходные, хотя сам прекрасно знаю из своих исследований http://smart-lab.ru/blog/210901.php что такую позу желательно не оставлять на понедельник, сам же и нарушил свои правила. Приходит вечер понедельника и я офигиваю от котострафической ситуации. Вола очень сильно подросла, на тот момент убытки еще были не такими большими около 50000 р., но ГО очень сильно подняли так, что оно стало превышать мой депозит (на тот момент ГО составило около 250000 при моем депозите около 220000, цифры примерные точно уж непомню) и меня заблокировали. Я хотел облегчить позицию, перестроить её так, чтобы ГО уменьшить, но не смог, так как все операции с опционами у меня были запрещены. Это уже был поздний вечер и я решаю оставить её до утра, если ничего на рынке к лучшему не изменится то планировал звонить в службу поддержки в «Открытие», вариант с довносом денег отпадал, потому что пока я сделаю перевод, пока деньги дойдут до счета пройдет не один день. Приходит утро следующего дня ничего хорошего оно мне не приносит, смотрю на ГО и уже ни просто офигиваю а ... На тот момен ГО составило 377000 р. Я понял, что надо срочно его снижать, потому что если я этого ни сделаю, то брокер это сделает по тем ценам которые есть на рынке и я рисковал потерять весь свой депозит. Я запланировал трансформировать проданный стрэдл в зигзаг с нулевой дельтой (тот у которого левый край идет вверх а правый вниз). Звоню в службу поддержки, меня перенаправляют к трейдерам, объясняю им чего я хочу и они мне формируют позицию по телефону, пока грубо лиж бы снизить ГО, чтоб меня разблокировали. Когда ГО упало ниже моего депозита, и меня разблокировали, я уже сам вручную подкорректировал свою позицию. Смотрю на депозит, а там уже осталось 135000 р., тоесть за 2 дня убыток составил гдето 90000 р. Пошел зализывать раны. По поводу своей уже текущей позиции я неволновался, так как она не требовала постоянного мониторинга, как проданный стредл.

( Читать дальше )

Какие опционные стратегии применять для Мелкого Вэлью Инвестора?

- 17 января 2015, 12:52

- |

- Использовать умную спекуляцию с применением опционов можно со счетами от 500-1000 долларов на примере компании-десятикратника EBIX.

- Более менее удобный портфель — 10000-20000$

- Полная свобода — портфель свыше 300 000$.

Расчёт теор.цены опциона.

- 16 января 2015, 21:54

- |

P/S Сам конечно могу вникнуть, но жалко время тратить. Уверен, что быстрее получу ответ здесь на форуме, поэтому это не лень, а рациональный подход )) Мне честно стыдно.

Приглашаем на вводный курс по торговле фьючерсами - занятие 2

- 16 января 2015, 19:05

- |

Добрый день Уважаемые трейдеры,

Приглашаем Вас на второе занятие нашего вводного курса по торговле Фьючерсами на товарно-сырьевых рынках в США. Сегодня мы с вами поговорим о механике торговли, вы узнаете что такое раутинг, глубина рынка и ликвидность, какая функция Time & Sales и как её можно использовать при торговле, какие виды ордеров доступны для торговли на электронной бирже и пите, какие виды ордеров НЕ использовать и почему Ваш СТОП ордер может не исполнится, как выглядит процесс движения Вашего ордера от терминала трейдера до архива биржи.

В конце сегодняшнего занятия мы рассмотрим пример того, что произошло вчера на валютных рынках в Швейцарии, что в свою очередь привело к банкротству крупных форекс дилингов, включая Alpari UK и FXCM среди множества других компаний и почему такое не возможно на фьючерсных рынках.

Время начала семинара: Пятница, 16 Января в 11:00 по Чикаго(19:00 по Киеву, 20:00 по Москве)

Подключиться

( Читать дальше )

Усреднение против рынка

- 16 января 2015, 04:56

- |

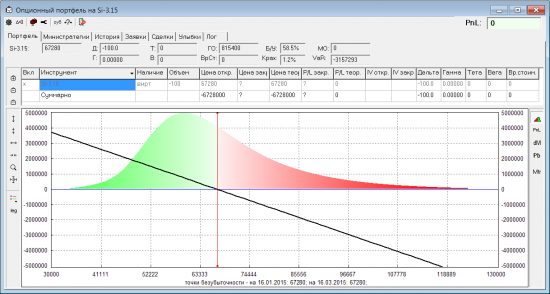

В качестве начальной позы рассмотрим продажу 100 контрактов Si-3.15 по цене 67280:

Кто не знаком с профилем PnL (Profit And Loss) опционного портфеля: жирная черная линия с отрицательным наклоном показывает PnL проданного фьючерса, при падении Si PnL портфеля растет, при росте — PnL падает.

Используя распределение вероятностей можно посчитать вероятность того, что на экспирацию мы будем в безубытке (PnL >= 0). Считается просто как площадь под распределением от 0 до 67280. Для начальной позы получаем вероятность Б/У=58.5% (не 50% поскольку распределение несимметричное). Кроме того, зададим для портфеля недопустимые потери на уровне 5000000р. Все что выше назовем крахом. По распределению посчитаем вероятность краха (площадь под распределением от 117280 до +беск). Получилось 1.2%.

( Читать дальше )

Еще один скучный пост про опционы.

- 15 января 2015, 23:55

- |

Завершил 12 января открытие нового брокерского счета, специально для опционной торговли.

Занес туда целых 150 тыс. рублей и решил открыть какую-нибудь простую позицию в расчете на январскую экспирацию. Дай думаю, посмотрю, можно ли заработать за счет теты за четыре оставшихся дня процента так 2 – 5 от депозита.

Для тех, кому дальше читать не интересно, сообщаю, удалось. Заработал где-то процента 3, но в суровой борьбе с рынком.

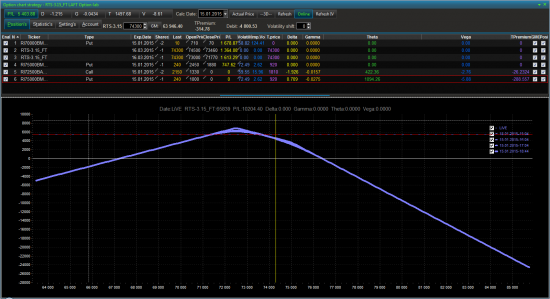

Планировал открыть ретио пут спред, продал, для начала, путы и захеджировал фьючом. Позиция выглядела следующим образом:

Но тут рынок пошел вниз, покупать пут стало не выгодно и я отказался от идеи ретио пут спреда, превратил конструкцию в проданный стренгл, продав соответствующий кол. Выглядело это так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал