опционы

Рекомендации по биржевой торговле от Андрея Черных

- 20 апреля 2016, 08:15

- |

Вчера я писал: рекомендуемая торговля — внутри дня, ВТБ, Газпром, Лукойл и Роснефть — ищем моменты для входа, лонг (по алгоритму, смотрим фильтры — нефть, РТС и фьючерс на доллар), стоп приказы переносим в безубыток и прибыль. Газпром вырос на 6,6%, Роснефть выросла на 2,6%, Лукойл вырос на 1,4%, ВТБ внутри дня был в плюсе...

Сегодня: по открытым позициям лонг подтягиваем стоп приказы, готовимся зафиксировать прибыль или открывать нейтральную позицию. Нефть снижается на 2%, комментарии излишни. Сегодня в 17.30, на новостях по запасам нефти возможны резкие движения котировок, будьте аккуратны, по стопам могут высадить в обе стороны :)

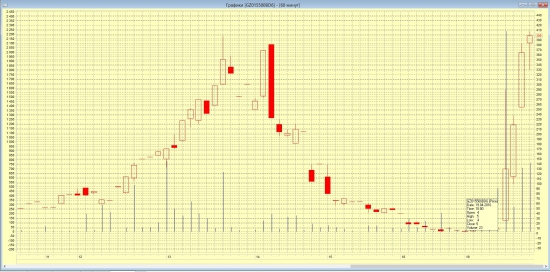

Отзыв: Заработал по вашим рекомендациям 4,66% от депозита на нефти и 2,94% на долларе. Огромная благодарность, спасибо Вам, Андрей Леонидович за Ваши рекомендации. Скриншот прилагаю.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

А вот и ещё знак!

- 20 апреля 2016, 00:18

- |

Показал четырём трейдерам — все прочитали так же))))

Значит, пора! Брать, пожалуй, лучше июньские...

Хотя, может это уже просто профессиональная деформация, таксзть))))

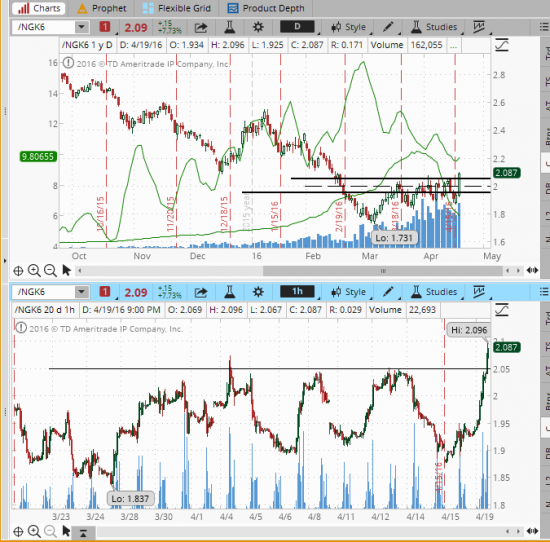

Natural gas, продажа опционов, месяц2, выход опционов в деньги

- 19 апреля 2016, 22:08

- |

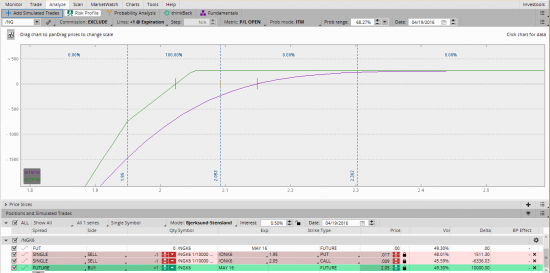

Случился ужас, который боятся все продавцы волатильности, а именно один край вышел в деньги

Но как говорится, «волка бояться в лес не ходить» и край со страйком 2,05 успешно был хеджирован полностью фьючем. Уровень этот был подобран так, что б при достижении, цена или сразу его пробила, что и реализовалось, или же ушла немедленно назад

Так же был откуплен пут 1,8, что дало 0,85%, итого за незаконченый месяц имеем +4,11%

Так же продали пут 1,95 вдогонку пробою нашего страйка 2,05

Текущая позиция, с хеджем, выглядит так:

( Читать дальше )

Продавцы волы... Ау... Живы еще?

- 19 апреля 2016, 19:45

- |

WYNN дубль два. :)

- 19 апреля 2016, 17:53

- |

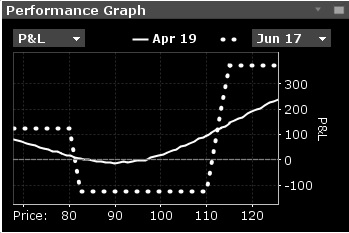

04/26/2016 ожидается выход отчетности, что явно спровоцирует хороше движение в бумаге, в общем на это и идет упор. Однако в этот раз мы составим вот такую конструкцию:

WYNN JUN17'16 110 CALL +1

WYNN JUN17'16 115 CALL -1

WYNN JUN17'16 82.5 PUT +1

WYNN JUN17'16 80 PUT -1

возьмем июньские опционы, что бы было достаточно времени для уравления позицией. Так же мы уменьшили немного влияние временного распада и существенно меньше затратили средств если сравнивать со стрэдлом. Вот текущие греки:

( Читать дальше )

Опционы по взрослому (индикаторы волатильности)

- 19 апреля 2016, 14:32

- |

Продолжим разбираться с нашим индюком и его свойствами. Если мы знаем годовую историческую волатильность актива, то можем предположить и вычислить его будущую цену. Предположим, что волатильность равна 30%, цена 100. Это значит, что цена может измениться на 30 в ту или иную сторону. Это фундаментальное свойство актива. Некоторые хотят по 20% некоторые по 100%. Оценивая эти свойства, мы должны прикидывать наши силы. Более того, актив может всбрыкнуть и выскочить за пределы своего загона. Это тоже надо учитывать. Однако, мы планируем не на год на неделю. И что бы найти как цена изменится за неделю, надо разделить годовую волатильность на время. И не просто на время, а согласно Эйнштейна и Пьяного Матроса на корень. Вот в нашем индикаторе и устанавливается для каждого тайм фрейма это время. Здесь есть несколько философских школ как это время считать. Только рабочие часы, или все сутки. Меняется волатильность в праздники или стоит на месте. Это отдельная тема и мы к ней еще вернемся.

Теперь, когда мы можем прикинуть возможные цены на актив, мы можем построить зону, где цена будет находиться с вероятностью 68%(одна сигма). Если вам нужна вероятность больше, нужно взять больше сигм. Пока, вручную надо построить точки, отклонения за день, два и т.д. У вас получится «фара». Некая парабола, перед последней ценой. Остается сравнить с такой же «фарой», только с использованием волатильности опциона ближайшего страйка.

( Читать дальше )

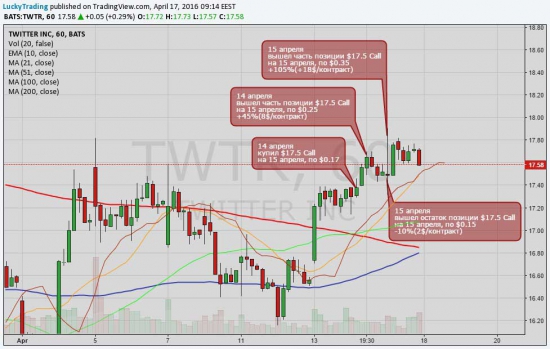

LULU, TWTR - наши сделки. Торгуем опционы на акции NYSE

- 19 апреля 2016, 14:00

- |

14 апреля купил $17.5 Call на 15 апреля, по $0.17

14 апреля вышел часть позиции $17.5 Call на 15 апреля по $0.25, +45%(8$/контракт)

15 апреля вышел часть позиции $17.5 Call на 15 апреля по $0.15, -10%(-2$/контракт)

15 апреля вышел часть позиции $17.5 Call на 15 апреля по $0.35, +105%(+18$/контракт)

LULU

13 апреля купил $65 Call на 20 мая, по $1.32

18 апреля вышел 50% позиции $65 Call на 20 мая по $2.55, +90%(+123$/контракт)

( Читать дальше )

Беседуем с Романом Серпениновым (cge15) на опционной конференции

- 18 апреля 2016, 18:29

- |

До следующей нашей конференции осталось всего 25 дней.

Регистрируйтесь!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал