облигации

Главное на рынке облигаций на 04.12.2024

- 04 декабря 2024, 12:08

- |

- Сегодня «Селектел» (Selectel) начинает размещение выпуска облигаций серии 001P-05R сроком обращения 2,5 года объемом 4 млрд рублей. Регистрационный номер — 4B02-05-16765-A-001P. Облигации включены в Сектор РИИ и во Второй уровень листинга Московской биржи. Ставка ежемесячных купонов — КС плюс спред 4% годовых. Выпуск будет доступен неквалифицированным инвесторам при условии прохождения теста. Организатор — Газпромбанк. Эмитент имеет действующий кредитный рейтинг на уровне ruAA- со стабильным прогнозом от «Эксперта РА» и на уровне А+(RU) с позитивным прогнозом от АКРА.

- Сегодня «АвтоМоё Опт» начинает размещение облигаций серии БО-01 со сроком обращения 3,5 года объемом 17 млн юаней. Номинал одной облигации — 100 юаней. Ставка купона установлена на уровне 21% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 11-14-го купонных периодов. Выпуск доступен неквалифицированным инвесторам при прохождении теста. Организатор — ИК «Финам». НКР в октябре присвоило эмитенту кредитный рейтинг BB.ru со стабильным прогнозом.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги торгов за 03.12.2024

- 04 декабря 2024, 12:00

- |

Коротко о торгах на первичном рынке

3 декабря стартовало размещение ВЗВТ-01 (ООО «Волгоградский Завод Весоизмерительной Техники»). Выпуск объемом 100 млн был размещен на 26 млн 749 тыс. рублей (26,75% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 460 выпускам составил 738,8 млн рублей, средневзвешенная доходность — 23,64%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Cнижая долю государства в компаниях РФ хочет повысить эффективность предприятия, а не просто получить деньги в бюджет — Силуанов

- 04 декабря 2024, 11:55

- |

Мой прогноз по ставке ЦБ не допускает не повышения ключевой ставки в декабре, но для ЦБ решение не предопределено

- 04 декабря 2024, 11:39

- |

данные по объемам кредитования в Сбер и ВТБ, а так же свежие данные по индексу продовольственных цен ФАО

Тормозной путь до нашей цели [4% — прим.] займет весь следующий год и даже прихватит 2026 год», — заявила Набиуллина.

«Мы дали сигнал, что Центральный банк допускает возможность повышения ставки, но хочу обратить внимание на то, что это не предопределено. Да, у нас появился новый проинфляционный фактор, валютный курс, рост цен остается высоким, но мы уже видим по оперативным данным, что происходит замедление кредита, в том числе в части корпоративных кредитов. Это последние оперативные данные, они будут уточнены. Мы видим, как уточняются планы банков по кредитованию. И конечно, будем принимать этот фактор во внимание, получим больше новых данных перед заседанием совета директоров. И за замедлением корпоративного кредитования и кредитования в целом будет происходить и замедление денежной массы, это в конечном счете с лагом окажет влияние на инфляцию, и эти лаги мы тоже будем учитывать», — заявила глава Банка России Эльвира Набиуллина на макроэкономической сессии форума ВТБ «Россия зовет!».

( Читать дальше )

Анна Акиньшина на 15-м Инвестиционном Форуме ВТБ «Россия зовет!»

- 04 декабря 2024, 11:22

- |

Друзья, привет!

Продолжаем рассказывать о своем бизнесе и рынке: 4-5 декабря пройдет 15-й Инвестиционный Форум ВТБ «Россия зовет!», где наш CEO Анна Акиньшина также выступит и поделится своим видением на текущую ситуацию на рынке.

⚡️ Анна примет участие 5 декабря, в 13:30 в сессии 2 «Диалоги об инвестициях: стратегии эмитентов в условиях жесткой ДКП».

Форум традиционно является площадкой для обсуждения ключевых макроэкономических трендов, вариантов развития и укрепления финансового рынка страны, поиска новых возможностей партнерства с дружественными странами.

$SMLT

ЦБ и правительство разошлись во мнениях

- 04 декабря 2024, 11:15

- |

На форуме ВТБ «Россия зовет!» Правительство и ЦБ высказали разные точки зрения по отношению к текущей денежно-кредитной политике.

Председатель Правления Банка России Эльвира Набиулина сказала, что в декабре будет рассмотрен вопрос о достаточности жесткости ДКП. Также глава ЦБ сообщила, что «тормозной путь» инфляции продлится весь 2025 г. и затронет 2026 г.

Смягчение ДКП было бы воспринято рынком, как капитуляция перед инфляцией, добавила Эльвира Набиулина.

В то же самое время глава Министерства экономического развития Максим Решетников заявил, что если доступность кредита продолжит снижаться, то это приведет к охлаждению экономики в масштабах, не сопоставимых с нашими целями.

Ссылка на пост

Нельзя ожидать, что инфляция "рассосется сама собой" — Набиуллина

- 04 декабря 2024, 11:05

- |

Набиуллина: смягчение денежно-кредитной политики сейчас было бы воспринято как капитуляция перед инфляцией и подтолкнуло бы ее еще выше

Тормозной путь до цели по инфляции в России в 4% займет весь 2025 год и захватит 2026 год — Набиуллина

Облигации эмитентов с чрезмерным закрытием информации или с недостатком рейтингов с 1 января не будут включаться в ломбардный список

- 04 декабря 2024, 10:47

- |

Совет директоров Банка России принял решение о том, что с 1 января 2025 года в ломбардный список не включаются облигации, эмитенты (резиденты Российской Федерации) которых чрезмерно ограничивают раскрытие информации, сообщается в пресс-релизе ЦБ РФ.

С 1 июня 2025 года облигации таких эмитентов будут исключаться из ломбардного списка.

Это решение распространяется на облигации эмитентов, ограничивающих раскрытие информации в большем составе или объеме, чем это предусмотрено федеральными законами, актами президента РФ, правительства РФ, Банка России.

rusbonds.ru/news/20241204102800260711

Новый выпуск облигаций "Селектел" (RU000A10A7S0)

- 04 декабря 2024, 10:18

- |

🔶 АО «Селектел»

▫️ Облигации: Селектел-001Р-05R

▫️ ISIN: RU000A10A7S0

▫️ Объем эмиссии: 4 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2,5 года

▫️ Количество выплат в год: 12

▫️ Тип купона: плавающий

▫️ Размер 1-го купона: 25%

[формула: КС ЦБ + 4%]

▫️ Амортизация: нет

▫️ Дата размещения: 04.12.2024

▫️ Дата погашения: 23.05.2027

▫️ Возможность досрочного погашения: нет

▫️ ⏳Оферта: -

Об эмитенте: «Селектел» — IT компания, предоставляющая компаниям услуги облачных сервисов и дата-центров.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

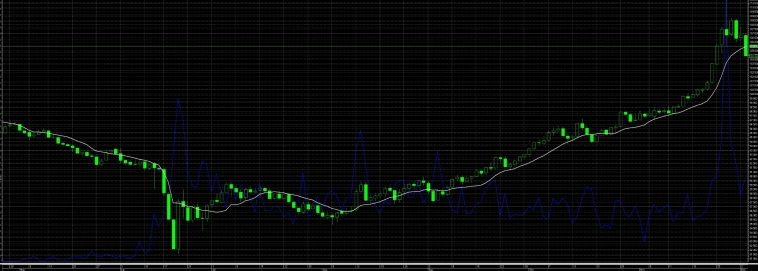

Как получить 50% годовых в надёжных облигациях Временное укрепление рубля (падающего с августа 2024г)

- 04 декабря 2024, 09:58

- |

Решение ЦБ помогло

временно укрепить падающий с августа рубль

Напоминаю:

Банк России принял решение с 28 ноября 2024 года до конца 2024 года

не осуществлять покупку иностранной валюты на внутреннем валютном рынке в рамках зеркалирования регулярных операций Минфина России, связанных с реализацией бюджетного правила.

При этом Банк России продолжит продавать юани на 8,40 млрд рублей в день.

Один из портфелей в VIP чате — это портфель облигаций

(в VIP чате сразу пишу действия по портфелям)

Позавчера продал валютные облигации и купил рублёвые

И написал пост

Пост из VIP чата

Операции по портфелю, которые сделал сегодня утром.

Пока тренд Si вяло, медленно падает.

Вола падает.

Когда рубль падает, то, обычно, вола растёт.

Думаю, вероятно краткосрочное укрепление рубля.

Поэтому поменял конструкцию по Si (дельту с положительной сделал отрицательной).

#ПортфельОблигаций

Продал валютные облигации

(АкронБ1Р4 (CNY), Новатэк1Р2 (USD))

Купил

SBMM

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал