облигации

США и Великобритания угрожают госдолгу РФ

- 07 марта 2021, 16:13

- |

Три дня назад появилась информация о том, что США и Великобритания обсуждают дополнительные санкции против России за использование химического оружия. Речь идёт об ограничениях против олигархов, а также о возможных санкциях против российского долга.

В отличие от предыдущих санкций, которые были направлены против отдельных чиновников и компаний, ограничения против госдолга непосредственно повлияют на доходности облигаций, на курс рубля и в целом на российский рынок.

Первая реакция на эту новость была довольно значительной: на вечерней сессии четверга доллар в моменте укрепился к рублю на 2%, а индекс гособлигаций RGBI, который до этого всю неделю рос, на открытии торгов в пятницу потерял более 0.5%.

После этого падение прекратилось, так как санкции против госдолга были предложены как крайняя мера, и до их введения может быть далеко, если они вообще будут приняты. Тем не менее, растущая напряжённость между РФ и Западом вызывает опасения, так как уступок со стороны России ждать не приходится.

Наш Телеграм канал: Акции | Московская Биржа- комментировать

- Комментарии ( 33 )

Трежерис не дают фондовому рынку встать на ноги

- 05 марта 2021, 16:26

- |

Четверг был отмечен значительным снижением мировых рынков. Негативные настроения усилились в результате того, как рост доллара возобновился на фоне выступления главы Центробанка Дж. Пауэлла, после которого доходность по 10-летним UST превысила 1,55%.

По словам Пауэлла, регулятор и дальше намерен придерживаться мягкой денежно-кредитной политики, допуская, что ради стимулирования экономической активности инфляция может подняться выше целевых значений. При этом ЦБ не намерен тут же реагировать, чтобы сдержать рост доходности по госбумагам США.

Почему упали рынки?

Причина весьма прозаична – это разочарование рынка. Игроки ожидали более существенных данных, например, заявления о поддержании доходности UST на приемлемом уровне. То есть в приобретения UST на баланс Федрезерва, если возникнет необходимость. Но ничего подобного не прозвучало.

( Читать дальше )

Начались первые признаки обвала рынков

- 05 марта 2021, 13:38

- |

Процентные ставки продолжают расти, и Уолл-Стрит продолжает трястись из-за этого.

Доходность 10-летних казначейских облигаций снова поднялась выше 1,50% в четверг, подталкиваемая комментариями председателя Федеральной резервной системы, и это помогло отправить акции на Уолл-Стрит на еще один спад.

Скорость роста доходности заставила инвесторов пересмотреть свою оценку акций, облигаций и любых других инвестиций. И немедленным решением было продать их по более низким ценам, особенно самые популярные инвестиции прошлого года.

( Читать дальше )

Коротко о главном на 05.03.2021

- 05 марта 2021, 10:15

- |

Начало размещений, новый выпуск и кредитный рейтинг Киви банка:

- Сегодня «Трубная Металлургическая Компания» начинает размещение выпуска облигаций серии 001Р-03 объемом 10 млрд рублей. Срок обращения выпуска — 4 года. Ставка купона установлена на уровне 7,35% годовых, купоны квартальные.

- «Юнисервис Капитал» завершил размещение по закрытой подписке облигаций с залоговым обеспечением недвижимым имуществом серии 02К объемом 90 млн рублей за один день торгов. Срок обращения выпуска — 7 лет 9 месяцев (2880 дней). Ставка купона установлена на уровне 8,8% годовых, купоны ежемесячные. По выпуску предусмотрена амортизация.

- «Сибирская Нива» зарегистрировала выпуск биржевых облигаций на Московской бирже. Бумаги включены в Третий уровень листинга. Присвоенный регистрационный номер — 4B02-01-00026-L от 04.03.2021.

- АКРА сохранило статус «Рейтинг на пересмотре — негативный» по кредитному рейтингу АО Киви банк. Сохранение статуса отражает мнение АКРА о сохраняющемся уровне неопределенности, связанной с установлением Банком России в начале декабря 2020 года ограничений трансграничной деятельности Киви банка.

( Читать дальше )

Частный независимый нефтетрейдер «Нафтатранс плюс» готовится к размещению третьего выпуска биржевых облигаций

- 05 марта 2021, 08:17

- |

Размещение облигаций компании пройдет по открытой подписке, однако перед торгами инвесторы могут уведомить организатора о планируемом участии в размещении облигаций, воспользовавшись системой Boomerang, предварительно зарегистрировавшись на площадке. При покупке облигаций «Нафтатранс плюс» при первичном размещении на сумму от 500 тысяч рублей, инвесторам будет начислен кешбэк в размере 0,5%.

Сбор уведомлений начнется сегодня, 4 марта, в 11.00 по московскому времени.Дата начала торгов ценными бумагами ООО ТК «Нафтатранс плюс» будет сообщена дополнительно.

( Читать дальше )

У инвесторов появилась альтернатива фондовому рынку

- 04 марта 2021, 17:41

- |

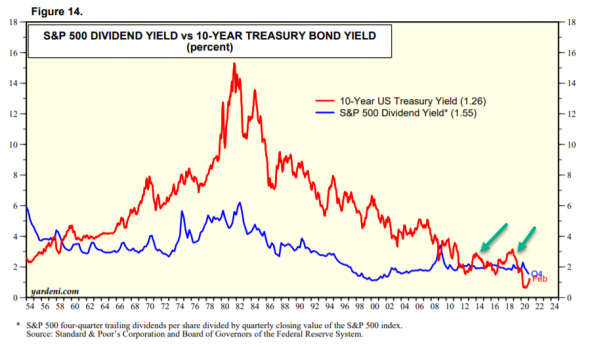

Рост ставок плох для рынка не только тем, что снижает оценочную стоимость компаний, но и тем, что создает альтернативы. И сейчас такой альтернативой становятся американские гособлигации, доходность которых впервые за долгие годы превысила дивидендную доходность S&P500. Предыдущие два раза, когда мы наблюдали рост доходности по трежерис выше дивидендной доходности, приводили к флетам и коррекциям на год+.

Читайте мой Telegram, чтобы не пропустить свежую аналитику и публикации.

Компания ООО «Пионер-Лизинг» выплатила облигационерам очередной купонный доход

- 04 марта 2021, 11:00

- |

04 марта состоялась выплата купона по 2-му выпуску биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП2). Размер выплат держателям облигаций составил 2 589 000 руб., ставка 24-го купона – 10,5% годовых.

Основные параметры выпуска:

• Ставки со 2-го по 120-й купоны устанавливаются по формуле: Ключевая ставка Банка России + 6,25% годовых.

• Номинальная стоимость облигации – 1000 руб.

• Объем выпуска – 300 млн руб.

• Срок обращения – 3600 дней (дата погашения 21.01.2029).

• Маркет-мейкер выпуска – АО «НФК-Сбережения» (краткое наименование: ИК НФК-Сбер, код участника торгов: GC0294900000).

По данному выпуску облигаций предусмотрена ежемесячная выплата купонного дохода – каждые 30 дней (с возможностью реинвестирования процентов).

Приобрести биржевые облигации ООО «Пионер-Лизинг» 1-го, 2-го, 3-го и 4-го выпусков (ПионЛизБП1, ПионЛизБП2, ПионЛизБП3 и ПионЛизБП4) можно через любого брокера, аккредитованного на фондовом рынке Московской Биржи.

Раскрытие информации

Коротко о главном на 04.03.2021

- 04 марта 2021, 10:19

- |

Начало и итоги размещений, кредитные рейтинги и ребрендинг:

- Сегодня «Юнисервис Капитал» начнет размещение облигаций с залоговым обеспечением недвижимым имуществом серии 02К объемом 90 млн рублей. Ценные бумаги будут размещаться по закрытой подписке среди квалифицированных инвесторов. Срок обращения выпуска — 7 лет 9 месяцев (2880 дней). Ставка купона установлена на уровне 8,8% годовых, купоны ежемесячные. По выпуску предусмотрена амортизация.

- Сегодня «Займер» начнет размещение дебютного выпуска классических облигаций серии 01 объемом 300 млн рублей 4 марта. Срок обращения выпуска — 3 года. Ставка купона установлена на уровне 12,75% годовых, купоны ежемесячные. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента через три года после начала торгов.

- Облигациям «Элемент Лизинга» серии 001Р-03 АКРА присвоило ожидаемый кредитный рейтинг еA-(RU).

( Читать дальше )

Positive Technologies заняла 15 место по стоимости среди отечественных интернет-компаний, по версии Forbes

- 03 марта 2021, 14:21

- |

Продолжая тему рэнкингов Forbes (чуть выше про 6-е место Концерна «Покровский» среди землевладельцев РФ), о «Позитив Технолоджиз». По оценке журнала, «Позитив» занимает 15 место по стоимости среди отечественных интернет-компаний ($580 млн).

Облигации «Позитив Технолоджиз» входят в портфели PRObonds на 9% от активов

Подробнее:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал