математика

Вид графиков и желание торговать

- 28 сентября 2018, 14:42

- |

Вдохновился постом https://smart-lab.ru/blog/496612.php

Видимо не серьёзно я относился к математике в школе. Для меня относительно недавно стало открытием, что отображение графика в арифметическом масштабе значительно отличается от того же самого графика в логарифмическом масштабе.

Приведу пример индекс доу за сто лет в арифметике

И тот же доу в логарифме

( Читать дальше )

- комментировать

- 2.8К | ★3

- Комментарии ( 23 )

Деление на ноль

- 15 сентября 2018, 23:31

- |

Судите сами:

333: 10=33.3

333: 0.1=3330 (заметили, что число сильно увеличилось?)

333: 0.01=33300 (ещё больше!)

333: 0.00000001 = 33 300 000 000 (оно стало огромным и стремится к бесконечности!)

333: 0.000000000000000000000000001 = ААААА! Я уже не могу это считать, в глазах рябит от нулей (… и так далее).

Чем больше делитель стремится к нулю, тем ближе результат деления приближается к бесконечности.

Если делить на 0, то он и будет бесконечностью ∞.

---

Здесь же кроется ответ на вопрос, почему нельзя двигаться быстрее скорости света.

m — это вычисляемая масса движущегося тела.

( Читать дальше )

Книга с Рейтингом 2

- 18 августа 2018, 20:40

- |

очень мало читал книг с таким высоким Рейтингом.

Рейтинг 2- это когда Вы покупаете Книгу, читаете и даете кому-то. А он ее «заигрывает».

И так два раза. Итого-Рейтинг 2.

Олег Иванович Ларичев-настоящий Академик

ru.wikipedia.org/wiki/%D0%9B%D0%B0%D1%80%D0%B8%D1%87%D0%B5%D0%B2,_%D0%9E%D0%BB%D0%B5%D0%B3_%D0%98%D0%B2%D0%B0%D0%BD%D0%BE%D0%B2%D0%B8%D1%87

советский и российский учёный, доктор технических наук, специалист в области принятия решений и искусственного интеллекта, академик Российской академии наук.

Книгу читал давно, примеров из нее привести не могу(((, так как оба экземпляра заиграны. Ну да там они нужнее.

Настойчиво рекомендую.

Примеры изложены в простой и наглядной форме, вполне достаточно Школьной Математики.

Спасибо Коллеге Ne Guru

smart-lab.ru/blog/reviews/488734.php

напомнившему о Книге.

Евро-бакс сбегаем 1.18

- 01 августа 2018, 17:12

- |

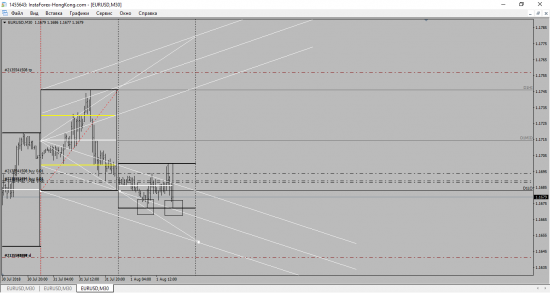

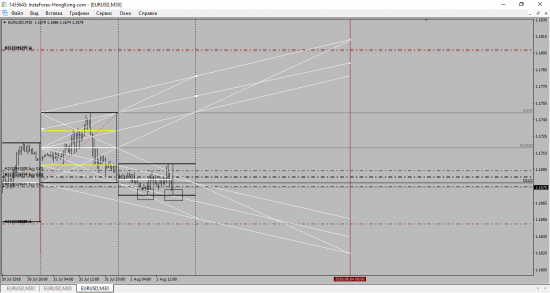

Есть очень большая вероятность движения в вверх, причём возможно в ближайшее время обе отметки отработанны.На скрине подсвеченны квадратами.

Все расчёты только геометрически -математические

Сделаю очередной прогноз о цели и векторе движения цены, а главное время прибытия все ответы на скрине

( Читать дальше )

Реальный финансист трейдер .

- 23 июля 2018, 17:44

- |

Чемпион на 99

- 20 июля 2018, 01:13

- |

Чемпион на 99 ...

вот несколько характерных цитат:

Он… «Все продается. Любовь, искусство, планета Земля, Вы, я. Особенно я.»

Мы… «Знаете ли вы разницу между богатыми и бедными? Бедные продают наркотики, чтобы покупать «найки», в то время как богатые продают «найки», чтобы покупать себе наркотики.»

Ж… «Есть нечто худшее, чем жизнь с тобой, — это жизнь без тебя.»

---

Про ремесло, где рекламные слоганы как статусы в соц. сетях — живее всех живых… «Смерть — единственная встреча, не записанная в органайзере.»

---

а 99 — математически-магически сексуальное число притягивает внимание в историях человека и похождениях проходимца думающего о сексе тряпках и кайфе… «Жизнь слишком коротка, чтобы одеваться уныло», вожделенно отдающего себя процессу...

—

и Всех и со Всякими увлечениями касается.

Математика и ее место в науках

- 18 июля 2018, 11:22

- |

Не секрет, что общераспространенный шаблон состоит в том, чтобы противопоставлять гуманитарное знание «математическому»

Например:

smart-lab.ru/blog/482588.php

Все таки, неплохо было бы разобраться с этими понятиями, дабы не угодить в матрицу

Наиболее каноническое и фундаментальное разделение наук — гуманитарные и естественнонаучные

По этой классификации математика попадает в гуманитарную область, как, например, логика или философия

По другой, видимо, более поздней классификации есть «точные» и «неточные» науки

Тут, видимо, она попадает в категорию «точных», хотя сама эта классификация очень неточна, потому что понятие «точности» не определено(что это? Формальная строгость? Точность численная? Что-то другое)

Во всяком случае, ясно что «гуманитарное» знание «математическому» не противопоставлено, это порочный штамп.

А кроме того, похоже на то, что математика вообще не является отдельной дисциплиной, это некая вещь, которая синтезирована из чисел, количеств, логики и построения умозрительных моделей. Обычно бытовое понятие математики ассоциировано с расчетами, но академическая математика это какой-то набор искуственно склеянных разнородных элементов, которые невозможно подвести под общий знаменатель

У России 2-е место по математике

- 15 июля 2018, 21:15

- |

Давно не было такого успеха: сборная России завоевала пять золотых медалей на Международной математической олимпиаде. Читать.

Зашёл на сайт этой Олимпиады. Вот итоговая таблица.

Первое место у США, второе место Россия разделила с Венгрией. Украинцы тоже молодцы — 3-е место.

---

Тут по ссылке можно посмотреть имена и фамилии победителей.

Ради интереса, я выписал всех призёров от США:

GARG SWAPNIL (золото)

SINGHAL MIHIR (золото)

TANG COLIN (серебро)

WANG BRANDON (серебро)

А вот американская групповая фотка с этой олимпиады:

( Читать дальше )

Совсем запутался, опционщики - помогайте:

- 27 июня 2018, 13:09

- |

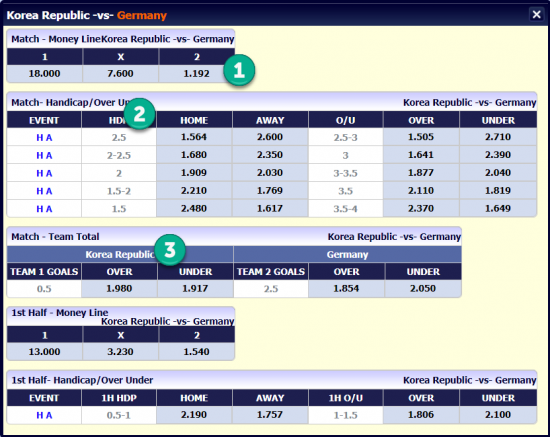

Массовое безумие футбола захватило и меня. В чём запутался:

У букмекеров есть ставки с гандикапом. То есть надо предсказать результат матча с учетом добавления или вычитания количества голов.

Например:

1. — ожидаемый результат матча: если Германия победит Корею — на каждый $100 можно получить $19 прибыли.

2. — но если поставить, что Корея проиграет Германии с разницей 2 мяча или меньше — можно получить $100 сто долларов прибыли, а если полтора мяча — 160, и так далее.

3. — есть ставки, что Корея вообще хоть что-то забьет, еще $100.

То есть все это очень похоже на цену опциона, только вместо разных страйков — различный исход матча. Когда заучит финальный свисток — часть ставок(опционов) оказывается в деньгах, часть нет. Собственно идея, как и на опционном рынке — комбинируя разнонаправленные опционы(ставки) различных страйков — получить результирующую кривую доходности что-то типа такого, чтобы EV+ всей схемы было слабоположительным.

( Читать дальше )

Об алгоритмах и машинах.

- 13 мая 2018, 14:44

- |

Я постоянно натыкаюсь на вещь, которая меня совершенно выводит из себя, просто бесит.

Это смешивание понятия алгоритма и машины.

Вот, в очередной раз натыкаюсь на это

smart-lab.ru/blog/470649.php

От материала то может и не зависит, да и то спорно, но напрямую зависит от архитектуры человеческой машины, уж коль скоро мы рассматриваем человека чисто механистически.Человек — совокупность органических алгоритмов, отшлифованных естественным отбором на протяжении миллионов лет. Алгоритмические вычисления не зависят от материала, из которого сделан калькулятор.

Алгоритмом можно считать лишь некоторые детали, такие как последовательности ДНК/РНК в геноме клетки или вируса, и не более того. Работает все в совокупности, и не представляет из себя «алгоритм»

Некоторые считают что это просто терминологическая придирка(в том числе и в вышеприведенном топике) с моей стороны.

Давайте разберемся, сводится ли это к терминологии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал